发布时间:2021-06-04 作者: 王晋斌

我们认为,美联储允许通胀持续“超调”,高通胀与低利率组合成为当下及未来一段时间国际金融市场运行的新环境。这一新环境将导致传统的P/B估值框架失真,P/B存在高估倾向,其原因在于通胀与低利率组合新环境会降低实际利率,共同助推风险资产价格的上涨。

作者王晋斌系中国人民大学经济学院党委常务副书记兼副院长,5月31日“中国宏观经济论坛CMF”微信公众号,原标题为《王晋斌:高通胀与低利率组合新环境或助推风险资产价格上涨》。

我们认为,美联储允许通胀持续“超调”,高通胀与低利率组合成为当下及未来一段时间国际金融市场运行的新环境。这一新环境将导致传统的P/B估值框架失真,P/B存在高估倾向,其原因在于通胀与低利率组合新环境会降低实际利率,共同助推风险资产价格的上涨。

次贷危机后相当长一段时间里,国际金融市场是在低通胀与低利率组合环境下运行的。这一状况随着今年3-4月份美国经济中物价水平较大幅度的上涨而发生重大改变。国际金融市场将出现高通胀与低利率组合新环境下运行的状态,2021年4月份美国经济中的CPI同比4.2%(2008年9月以来的最高),核心CPI同比3.1%(1992年6月份以来的最高),但联邦基金利率依然维持在零利率的水平,尤其是近期美联储还加大了逆回购规模,说明整个市场的流动性处于很宽裕的状态,并且这种流动性的宽裕会持续较长一段时间。

高通胀与低利率组合新环境意味着传统的P/B估值框架失真,会导致P/B的高估。换言之,风险资产的估值将继续在高位运行,尤其是美国的股市甚至可能出现创新高的可能性,这也会加大未来风险资产估值可能出现较大幅度调整的潜在风险。

美联储允许通胀“超调”将使美国经济中的通胀率在较长时间超过2%。为什么允许通胀“超调”?我们在前面几篇小文中曾经分别阐述过。归纳起来,美联储货币政策新框架允许通胀“超调”主要有五个基本原因。

1、就业优先的货币政策

2021年4月份美国经济失业率6.1%,比3月份上涨0.1个百分点,目前仍有800万失业人口。与新冠肺炎疫情冲击前3.5%的失业率相比还有不少差距,美联储要看到失业率的持续下降。在劳动力市场状况与美联储最大化就业目标保持一致之前,联邦基金利率将继续会保持在目前的接近零利率的水平。

2、美联储认为通胀是暂时的

从2021年3月份开始,美联储官员多次淡化通胀及通胀预期,反复强调通胀是暂时的。主要原因有两点:一是疫情导致的供应瓶颈冲击了价格的暂时性上涨(比如大宗商品价格);二是美国居民谨慎性消费行为依然存在。

在美国居民收入出现增长的支撑下,美国经济中居民的支出也出现了明显的增长,收入增长中相当一部分来源于财政的转移支付,并非持久性收入。依据BEA提供的数据(Table 2. Personal Income and Its Disposition (Years and Quarters)),2019年美国居民工资和薪金收入占总收入的比例为50.2%,2020年为47.5%,而2021年第1季度为44.9%。从工资和薪金收入增量来看,以年率计算,2021年第1季度比2019年要高出5989亿美元,比2020年要高出5377亿美元。但从储蓄率来看,4月份美国居民储蓄率仍然高达14.9%,这说明谨慎性消费行为依然存在。

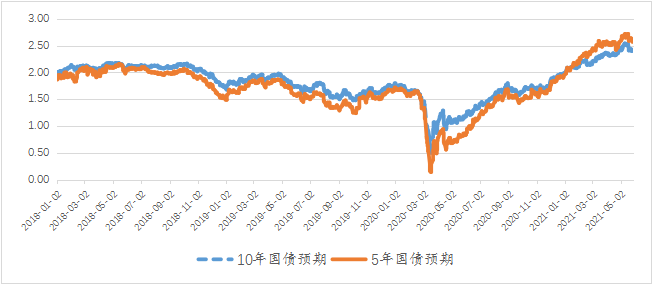

从通胀预期来看,目前5年期TIPS和10年期TIPS预期的中长期通胀率并未出现“脱轨”迹象。从近期来看,5月28日5年期和10年期TIPS隐含的5年和10年平均通胀率分别为2.57%和2.42%,较5月中旬有一定程度的下降(图1),似乎有出现了顶部的迹象。

图1、美国经济中长期通胀率预期(%)

数据来源:Federal Reserve Economic Data, 5-Year Breakeven Inflation Rate, Percent, Daily, Not Seasonally Adjusted; 10-Year Breakeven Inflation Rate, Percent, Daily, Not Seasonally Adjusted.

3、美联储要通过通胀“超调”打破美国经济的“大停滞”

次贷危机以来,美国经济长期处于“大停滞”状态。低通胀与经济的低增长相伴,对通胀的渴求成为美联储打破美国经济“大停滞”的重要抓手,这极大的提高了美联储对通胀的“超调”程度和持续时间的容忍度。

低利率刺激了美国房地产市场的上涨,美国房价指数创新高。低利率也刺激了居民消费的增长,低利率环境下耐用品的增长是美国经济持续修复的重要推动力。从图1中的数据来看,美国居民在耐用品消费支出的增长率明显高于非耐用品的增长率。2021年1-4月份耐用品支出占居民实际总支出的比例为16.9%,比2020年9-12月份高出1.3个百分点。值得关注的是,服务支出的同比增长率从今年3月份开始转正,4月份同比增长率达到了19.3%。服务业支出在PCE中占比一般在60%左右,要显著高于商品支出在PCE中40%左右的比例。

图2、美国经济中商品和服务消费的增长率(同比,%)

数据来源:BEA, Real Disposable Personal Income and Real Personal Consumption Expenditures: Percent Change from Month One Year Ago.

4、低利率将使得债务的持续滚动管理成为可能

为了应对新冠疫情的冲击,美国采取了激进的财政政策。从2021年3月至2021年3月,与疫情冲击有关的美国财政支出数量接近6万亿美元。再加上拜登政府还要推出的基建计划,美国财政赤字会进一步增长。低利率为发新债还旧债进行成本置换提供了空间,导致美国阶段性债务在增长,但阶段性偿还的利息在下降。

5、美联储认为应对通胀的工具比应对通缩的工具更多且更有效

在通胀没有进入美联储认为的“超调”到足够长的时间,美联储的货币政策恐怕都不会进入实质性的决策阶段。美联储在通胀和通缩之间更愿意选择通胀,这是次贷危机以来“大停滞”导致美联储在通胀和通缩偏好取向上的重大变化。在历史上,美联储有过成功治理通胀的经验。20世纪80年代开始的滞涨,时任美联储主席的沃克尔将联邦基金利率推高到接近20%,经过5年的高压性紧缩政策,终于将接近15%的CPI降到了2%左右的水平。但美联储在治理次贷危机以来的通缩上缺乏有效的办法。即使是联邦基金降到零,美国经济依然处于低通胀的环境。现在的美联储更倾向于美国经济需要一次持续的通胀来助推美国经济进入明显的扩张区间。

问题是:美联储会允许高通胀与低利率组合新环境持续多久?美联储是否过度自信而误判通胀只是暂时性的?

目前美联储货币政策几乎都是偏鸽的取向,也符合拜登政府力推的经济发展计划。因此,高通胀与低利率组合新环境或许会持续比较长的时间。这意味着风险资产的价格将维持在高位运行,甚至助推风险资产价格继续上涨,因为高通胀低利率的组合新环境极大的降低了实际利率水平,这容易导致风险资产价格出现高估倾向,带来了未来资产价格向下较大调整的潜在风险。

风险资产作为对信息最敏感的资产,资产价格的阶段性调整不一定非要金融市场上的利率上扬。各种不确定的增加都会降低投资者的风险偏好,带来风险资产价格的向下调整。在这个意义上,更应该聚焦于金融体系的风险梳理与监管,夯实金融体系健康的基本面,而不是聚焦于风险资产价格上涨本身,一般情况下,货币政策过度关注风险资产的价格可能会带来货币政策主要目标的偏差。

(欢迎关注人大重阳新浪微博:@人大重阳 ;微信公众号:rdcy2013)