作者王晋斌,中国人民大学经济学院党委常务副书记,本文刊于2022年4月12日中国宏观经济论坛 CMF公众号。

我们认为,近期美债收益率的上涨主要是实际利率上涨所致,也是推动美元走强的主因。由于美联储刚开始加息并计划缩表,美国与美元指数中经济体货币政策周期的非同步性导致美元走强的态势具有一定的持续性,美元指数高位持续运行将对其他金融市场产生持续的压力。

依据WIND提供的数据,北京时间4月12日上午美元指数再次站上100,这是自2020年5月16日美元指数走下100以后首次突破100。截至4月12日上午,今年以来美元指数上涨了4.23%。

美元指数上涨对应的是美元指数中主要货币的贬值,今年以来欧元兑美元贬值了约4.4%;日元对美元贬值了约9.0%,日元出现了较大幅度的贬值;英镑兑美元贬值了约3.8%;瑞郎对美元贬值了2.2%;只有加元和美元之间的汇率基本保持不变。

美元升值主要原因是美国相对于美元指数中经济体经济修复的要强劲一些,尤其是美国劳动力就业市场要好于美元指数中其他货币经济体的劳动力就业市场。同时,通胀压力导致美联储货币政策进入了明确的紧缩周期。加元之所以没有兑美元贬值,是因为加拿大央行的紧缩时间比美联储要早。

从近期美元指数上涨来看,美元指数出现了快速上涨,2月初以来上涨了5%,4月份以来涨幅达到了2.3%。美元指数走强的基本原因是美国货币政策相对于美元指数中经济体货币政策收紧速度和力度的预期要强烈一些。美国经济中近期实际利率的上扬是最基本的证据。

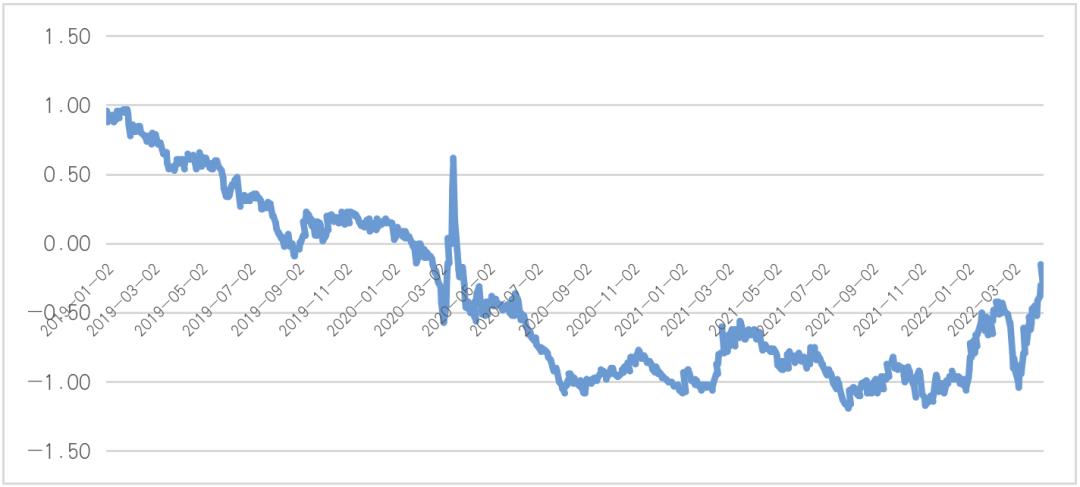

依据美联储圣路易斯分行提供的数据,4月11日10年期美国保本国债隐含的通胀率2.91%,自今年2月23日突破2.5%以来,连续处于高位。依据美国财政部网站公布的数据,4月11日10年期美国收益率为2.79%,经济实际利率水平为-0.12%,实际利率接近转正(图1)。图1显示,从3月中旬以来,实际利率出现了陡峭式上涨。在3月中旬开始至今,通胀预期并没有大变化,基本维持在2.9%左右,10年期美国国债收益率从3月10日至4月11日上涨了81个BP,其中76个BP是由实际利率上涨推动的。

图1、10年期美国国债隐含的实际利率(%)

数据来源:Federal Reserve Bank of St. Louis, Market Yield on U.S. Treasury Securities at 10-Year Constant Maturity, Percent, Daily, Not Seasonally Adjusted;10-Year Breakeven Inflation Rate, Percent, Daily, Not Seasonally Adjusted.

从2月初至今的情况看,10年期美国国债收益率上涨了98个BP,其中实际利率贡献了50个BP,预期通胀率贡献了48个BP。因此,可以认为近期美元指数走强主要是美国经济中的实际利率上涨所致。

此轮实际利率上涨与图1中显示的2020年3月金融大动荡时期实际利率的“跳升”是完全不同的。在金融大动荡时期,避险情绪推动了美国国债收益率的大幅度下挫,相比较金融大动荡前,美国国债收益率下挫了大约60个BP,但通胀预期急剧下跌了超过1个百分点,从而出现了实际利率的“跳升”,并不代表经济需求的走强。

从最近一段时间来看,美国金融市场目前并未出现显著的恐慌情绪,VIX指数(CBOE波动率)3月23日收盘23.57,而在4月11日收盘24.37,涨幅不大。4月11日出现了大幅度上涨,涨幅高达15.17%(主要原因是俄乌冲突情绪影响)。截至4月11日今年以来VIX指数上涨了41.52%。

从3月23日以来的金价表现也看出这个时期避险情绪并不浓厚,因此,近期美债收益率的上涨主要是实际利率上涨所致,这是推动美国国债收益率上涨的主要因素,也是导致美元走强的主因。

当然,在目前通胀持续明显高于10年期美国国债预期的通胀率时,市场可能会抛售10年期TIPS债券,从而导致10年期美国国债收益率上扬,推高名义收益率,这可能也是推高美债收益率的一个原因。

从央行美元货币互换来看,依据纽约联储的数据,目前只有欧洲央行4月7日交割了2.325亿美元的货币互换,期限7天(4月14日到期),利率0.60%。依据纽约联储的数据,4月8日的逆回购规模依然高达1.75万亿美元。因此,相对于离岸市场,美国金融市场流动性依然充裕,这也是美联储计划通过缩表收缩市场流动性的重要依据。离岸市场美元流动性远不及美国金融市场也是导致美元走强的一个原因。

美联储联邦基金利率目前维持在0.33%的水平,加息的步伐刚开始。欧洲央行目前认为欧元区尚未出现工资-物价螺旋机制的信号,通胀压力也会导致欧洲央行在今年进入紧缩周期,但紧缩步伐要明显慢于美联储。日本央行还在渴求通胀,宽松政策会继续,对日元较大幅度的贬值采取了有意忽视的态度。

考虑到美联储今年的多次加息和缩表,美国与美元指数中经济体货币政策周期的非同步性,美元走强的态势具有一定的持续性,美元指数高位持续运行将对其他金融市场产生持续的压力。

(欢迎关注人大重阳新浪微博:@人大重阳 ;微信公众号:rdcy2013)