发布时间:2021-07-26 作者: 蔡维德

7月15日,中国人民大学重阳金融研究院高级研究员、北京航空航天大学教授,北航数字社会与区块链实验室主任蔡维德,在人大重阳主办的“新型货币战争的科技、市场、监管”系列直播活动第九讲中,分享了他对“美国银行改革”的最新思考。

6月15日,中国人民大学重阳金融研究院高级研究员、北京航空航天大学教授,北航数字社会与区块链实验室主任蔡维德,在人大重阳主办的“新型货币战争的科技、市场、监管”系列直播活动第九讲中,分享了他对“美国银行改革”的最新思考。以下为直播视频及实录。

数字货币对商业银行的影响

英国央行从2015年开始研究数字货币。英国央行遇到一个严肃的问题,在金融危机时大家会把银行存款放在央行数字货币(Central Bank Digital Curreny, CBDC),这造成商业银行没有存款,一旦没有银行存款就不能实行贷款,这个冲突一直是CBDC 最大的问题。因此商业银行改革一直是CBDC的重要课题。可以说如果这问题不能解决,CBDC是不可能推出的。许多央行一直在延迟推出CBDC的一个重大原因,是不知道一旦CBDC推出后,商业银行会面临什么结局。这次就在这里讨论这课题。

2019年6月是数字货币一个重要的分水岭。2019年6月18日脸书发布了白皮书,这件事情造成世界对于数字货币有完全不同的看法。那一天没有央行加息,没有降息,也没有战争等任何其他事情,仅是一家公司发布了白皮书就震撼了世界。自从2019年6月18日,全世界的央行、金融学家、经济学家、区块链研究者都开始真正地研究数字货币。

商业银行有危机?

银行改革从2015年以来,不断有新理论出来。但是当时得到重视的是2019年国际货币基金组织的一篇研究报告《数字货币兴起》(The Rise of Digital Money)。这份报告认为数字货币会对经济体系产生巨大影响,但是对商业银行却有负面的影响,就是以后不需要商业银行!

国外一些经济学者认为这报告是数字货币文献中有最大影响力的文章。但我认为这篇文章有进步的空间,所以把这篇文章仅放在我《互链网:未来世界的连接方式》书的附录部分,而把数字货币区放在正文部分。写书时是2020年2月,当时这两个理论出来都只有半年,不知道后来美联储持续研究这数字货币区理论将近2年。从后续发展看,数字货币区的影响确实最大。

事实上,一直有其他CBDC论文出现,2019年8月后出现更多CBDC模型和研究报告。2020年,美联储出的一份报告用博弈论证明CBDC出台之后,商业银行以后的确会没有存款。这份报告表示,商业银行将来没有存款是很自然的,因为在二战之前贷款本就不由商业银行负责。当时美国财政部也发表了类似观点,认为美国银行法是在还没有电话时代制定的,早就应该改革。美国银行界现在拿着100多年前制定的法律在讨论数字货币政策,实在跟不上时代。可以看出在舆论上,多家重量级机构纷纷预测商业银行会有很大的风险,改革是必须的,只是不清楚如何改革,而且改革后,会有什么结果。

特朗普财政部大力改革,拜登政府放慢脚步

2020年5月到2021年1月,受美国财政部货币审查署(OCC)的影响,美国财政部开始非常积极地拥抱数字货币。货币审查署对数字货币非常热衷,出了很多政策和演讲,它认为数字货币有积极正面的影响,美国应该正面拥抱数字货币,不改革反而是有害的。这个思想冲击了许多学者对数字货币的看法,当时许多学者都采取保守谨慎的态度。OCC发表的文章虽然短,但是思想前进而且正面,采取的观点完全是积极而且正面的观点,和以前一提CBDC就认为商业银行就要消失的悲观观点正好相反。

但OCC还是被认为是过于激进的,美国也在考虑是否需要放慢一些脚步。2021年1月以后,拜登总统上台并没有取消特朗普时期的政策,只是在研究该如何做,很多事情放慢了脚步。

改变太快,美国政策只好跟着改

2021年上半年是数字货币历史上发展最激烈、最前沿的一段时间(但是以后可能还会更激烈的发展)。这段时间美联储已经意识到比特币挑战了美元,这是在历史上没有发生过的现象—数字代币挑战法币,而且挑战美元的不是其它央行出的CBDC或是银行出的稳定币,是传统上央行看不起的比特币。美国态度开始大幅度的转变,认为CBDC是高优先级项目,由重视和麻省理工学院合作的汉密尔顿计划(Project Hamilton)。

美国汉密尔顿计划一直都是非常低调,很少有消息报道。最近一个消息是在这计划领导下,已经开发了将近14%的比特币核心代码。这表示美国重视CBDC计划但是也同时重视数字代币的发展,两方面都重视。

日本央行积极推进数字货币改革

2021年5月31日日本央行也提出了银行数字转型计划,它的观点与美国、英国等其他很多国家的观点不太一样。一般在西方,创新思想都是民间推出的,但是这次在日本,这些新想法却是由日本央行提出,还是令人惊讶。

2021年6月7日英国央行又推出了一个研究报告,我认为这一份报告是最近几年写得最好一个CBDC研究报告,它开启了许多新而且好的观点。

本文就讨论这些重要银行改革方案,从国际货币基金组织开始。在这篇文章,我们称英国央行报告的描述“鲑鱼模型”,表示资金从银行出发,但是还是回到银行,像海里的鲑鱼一样。而根据日本央行的建议,我们提出“9宫格智能合约模型”,不同智能合约组在交易流程中,保护各自利益,等于是将各方博弈放进智能合约内,这个创新打破传统智能合约的限制。

国际货币基金组织的数字货币理论

2019年年中,国际货币基金组织出了一篇名为数字货币兴起(The Rise of Digital Money)的文章。许多国外学者看了这篇文章后才开始研究数字货币,他们认为这是最重要的一篇文章。对他们来说,这是数字货币入门文章。

但一些银行家极力反对这篇文章,他们认为这报告是极其疯狂的,理论也不对的。事实上这份报告出来的时候,的确有错误,而连数字货币定义都错误,后来作者以更新方式发布新定义。(备注:这点让我们在中国团队非常痛苦,因为我们对这文章做了大量分析,可是由于连定义都出问题,我们只能大幅更改这文章,在《互链网》书内几乎把定义部分几乎全部移除。)但是后来美联储也提出了一些类似的思想,所以固然这些思想有点疯狂,但是也有学者支持。

2021年6月7日英国央行出的一份报告基本否定了国际货币基金组织的数字货币兴起理论,基于现在外面研究的结果,我个人认为英国央行是正确的。2019年数字货币兴起文章出来时,上面的分析和数学结果都是正确的,但是由于只有单维度的分析,分析后的结果和实际情况可能会有差异。

我多次演讲中提到数字货币不能以单维度分析,任何单维度的分析都不一定靠谱的。比如,在1982年我遇到过一个世界高手,他拿出一份他的简历,上面只有一篇论文,他没有博士学业,甚至也没有硕士学位。他对我非常客气,因为他大学在伯克利研读,而我当时也在伯克利。但他却获得了图灵奖(Turing Award),这是计算机界最高荣誉!他就是开发UNIX的Ken Thompson。如果拿论文数目或是学位来评估这人,恐怕普通大学都不会邀请他当老师。单维度评估一个人或是数字货币课题都可能导致不正确的结论。例如区块链设计不能只是拿共识速度来评估,这点我们以前就谈到。商业银行的问题不能只是分析金融危机时的可能情况,因为还有许多其他机制存在。

图1: 数字货币兴起第一作者Tobais Adrian(国际货币基金组织)

数字货币兴起文章以便利性来评估商业银行的影响,以这种单一的系统来评估就会发现,老百姓一旦把银行存款放在央行数字货币,银行就会没有存款,银行的功能就会改变,整个市场就会改变。这是国际货币基金组织的经济学家提出的观点。

后来许多经济学家也同意这样的观点,比如世界银行、美联储等,他们认为这篇文章的观点无懈可击。因此大家的讨论央行数字货币时,都会担忧商业银行该怎么办。但我一直认为商业银行的处境没有那么糟糕。

国际货币基金组织的经济学家认为商业银行会有共存、互补、取代三个阶段,在这三个阶段之后,银行货币会被取消。

国际货币基金组织提出合成CBDC模型

《数字货币兴起》的一个重要贡献是提出合成CBDC模型。英国央行采取合成CBDC(Synthetic CBDC),主要是科技公司发行的稳定币预备金放在央行,而且是一对一放在央行。2019年8月23日,英国央行对美联储表示合成CBDC可以取代美元成为世界的储备货币,震撼美国。所以2019年震撼美国的概念市合成CBDC,不是比特币,而这合成CBDC概念是国际货币基金组织提出的。当时很多人认为这合成CBDC概念非常好。在2021年,英国央行还是支持合成CBDC模型。

国际货币基金组织2019年数字货币3阶段

在第一阶段时银行可以与数字货币在国内支付领域对抗,但在跨境支付领域不行。数字货币商会把存款放在银行,但银行会失去很多主导权,会失去“比目鱼模型”的不对称优势。

数字货币商会慢慢从事贷款、会计和金融服务等传统银行业务。因为数字货币商比银行还大,所以银行只能配合。

最后数字货币商会完全取代银行,支付完全交由数字货币商提供,这是数字货币商巨大的优势。央行为数字货币商提供结算服务,传统银行会全部被数字货币商取代。

这一理论带来了巨大影响,美国财政部在2020年允许数字货币服务商成为银行,在这个过程中联邦政府至少发了三张牌照。很多人在研究2019年7月的理论,有人认为该理论是真理。

国际清算银行的观点

2020年10月国际清算银行表示合成CBDC不是CBDC,因为发行方不是央行(备注:美国一些经济学者却反对央行出CBDC,而建议采用合成CBDC的模式。主要的理由是央行不是科技单位,要央行提供CBDC高科技和相关的客服是有挑战性的。)可以看出,国际清算银行是非常保守的机构,它的观点在我们追踪的机构中是最保守的,他们认为只有央行可以出CBDC,其他的只是像CBDC但是不是CBDC。国际清算银行还在同一时间段表示比特币的价值是零,可是当时比特币价值大涨。

图 2: 国际清算银行CBDC报告

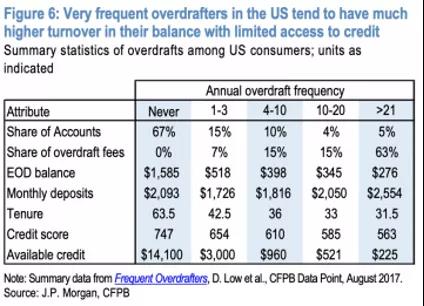

美国银行界的分析和改革

美国的发展

美国的数字货币发展一直是民间先行的。2018年美国情人节(中国春节)时,美国国会采取了两手政策,一方面开放,让一些事情发展,另一方面又打击。这些后来在2019年8月后改变。

2020年年末美国财政部OCC主席表示,在还没有获得美国政府批准时,美国前十大银行早已经参与了数字货币业务!他之所以知道这些银行都参与了数字货币业务,是因为美国监管单位与不同的监管科技公司互相分享数据,他们发觉数字代币市场的规模已经非常大,而且已经渗透到了包括美国前十大银行在内的许多美国银行。

2019年年初,摩根大通银行公开发行了稳定币,很多人认为这很超前。摩根大通银行做的事情也确实惊人。

有了上面这些事情后,美国财政部表示在2021年1月全面放开,所有的银行都可以参与区块链作业,都可以发行稳定币(等于承认一年前摩根大通银行做法合法)。这些都被认为是合规合法的,这是美国银行历史上一个大的转变。

由于它的改变实在太大,所以拜登上台之后放慢了脚步。拜登政府中一些重要的人物也是支持数字货币,比如现任SEC的委员,他也是麻省理工学院数字货币计划(Digital Currency Initiative)原来的高级顾问,在麻省理工学院教数字货币。由于有这样的人在拜登手下,拜登政府里会支持数字货币,拜登只会放慢脚步,而不会禁止,慢慢调整之后还是会放开。

在美国联邦政府批准之前,是由州政府先行。美国联邦没有限定法律,除了特殊权利之外,根据美国宪法,其他权利都应该交给州政府,所以州政府可以批准一些州银行法案。美国区块链界和数字货币界一直要求政府立法,立法之后就会变得比较明确,但是美国政府和SEC一直都拒绝,认为用当下的法律就足够,不需要重新立法。直到823事件后,2019年年末美国一下立了22个法案,这是美国巨大的改变。在2020年10月前后,美国金融界大批进入数字代币,速度惊人。

2020年第4季合规金融机构进入

2020年11月4日到11月29日许多公司加入了比特币阵营,这些都不是币圈的公司,而是合规金融市场的公司,这是非常惊人的事情。

图3: 2020年第4季美国金融机构大量投资比特币

现在支持比特币的人不仅包括币圈和炒币的人、计算机黑客,还包括美国合规的金融界。这改变非常大。所以我认为比特币管要需要疏而不是堵,由于这次是合规金融界进入比特币。包括国外机构在内的如此多机构进来,这需要好好管理。如果没有管理好,会成为世界上一个非常大的问题。如果这些事情没有管好,比特币就会挑战美元,一旦成功,世界金融就会发生大变化。连世界著名公司Fidelity都会推荐大家买一点比特币,以防美元被挑战。同一时期,美国银行开始走进区块链。

图4: 2020年年底连保守的Fidelity都推荐购买比特币当保险

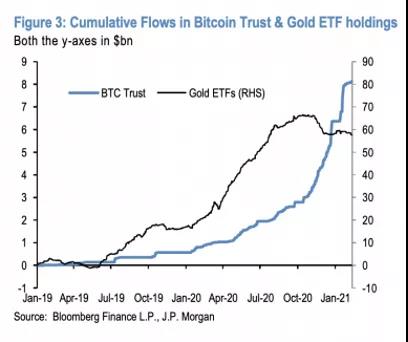

比特币ETF超过黄金ETF

根据美国摩根大通银行2021年2月研究报告,比特币已经超过黄金。几千年以来黄金都是储备资产,但2020年大家投进比特币的资金居然超过了投入到黄金ETF的资金。几千年来黄金被认为是世界货币的“本”,是世界货币的“母亲”,是基础货币,但现在比特币超越它了。

图5: 进入比特币ETF的资金超过进入黄金ETF(摩根大通银行2021年报告)

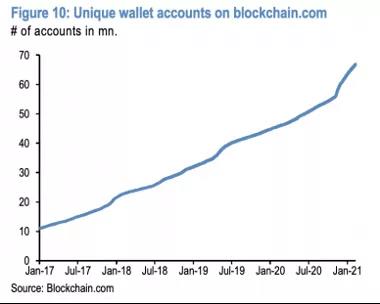

下图可以看出,2021年1月比特币钱包账户达到7000万,世界上有7000万人拥有比特币。

图6: 比特币钱包超过7000万(摩根大通银行2021年报告)

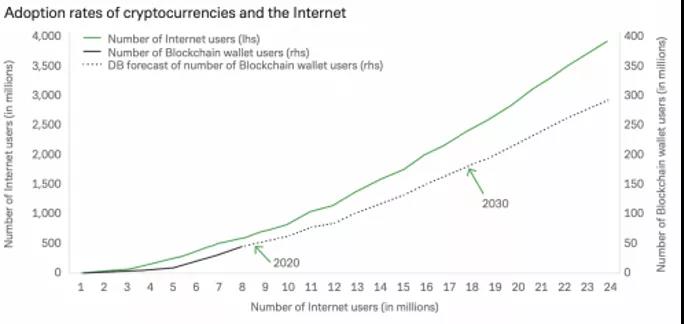

数字货币钱包增长速度

下图的绿线代表互联网人口,灰线代表2021年7000万的比特币规模,虚线是德意志银行的预测,可以看出发展速度非常快,这还不是CBDC的钱包,只是比特币的钱包。

图7: 德意志银行的预测

跨境代理银行一直在减少

摩根大通银行2021年2月的报告表示,传统代理银行一直在减少,但交易量一直在增加。在这种情况下,现在的跨境支付体系有了极大的负担,开始产生延迟。越延迟系统越容易出错。为什么代理银行越来越少?这是不是意味着一个新的世界就要来临?这个世界就是数字货币世界,传统银行和传统基础设施一直在往下走。而摩根大通银行就是主要推手之一,由于其推出自己的稳定币。

图8: 代理银行越来越少

图9: 由于保障机制启动,越来越多延迟

2020年美国财政部大刀阔斧

美国财政部在2020年一直在大刀阔斧前进数字货币,包括:

1. 允许银行成为数字货币托管机构,也就是说银行可参与数字货币。近期中国等国家的许多银行一旦发现客户参与数字货币就停止和冻结帐户,但2020年美国允许银行成为数字货币托管机构。

2. 允许稳定币发行公司成为全国性新型银行,可以在每一州运营。

3. 允许银行提供稳定币准备金服务。

4. 允许银行发行稳定币,而稳定币没有国界。

5. 允许银行加入区块链网络。

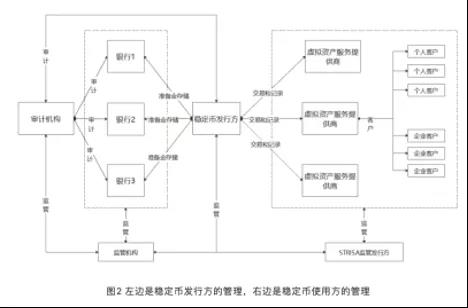

下图是根据美国财政部规则建立的“蝴蝶模型”,中间是一个身体,旁边的两瓣翅膀一边是准备金,一边是客户,这两边通过两套系统进行完全不同的管理,这两套系统中的每一个都可以用一条链、或是多条链支持。

图10: 蝴蝶数字稳定币管理模型

按照这样的系统做,稳定币的发行只需要几分钟(或是几秒钟)就可以知道到底有多少准备金在后面,有多少货币在流通。这可以有一种自动化的模型,这种模型和传统货币有非常大的差别。

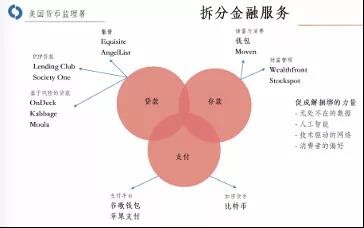

区块链系统取代SWIFT网络系统

2020年12月美国财政部的一篇文章表示应该积极拥抱数字货币,并认为稳定币系统可以改变游戏规则。银行应该拆分,银行作业的贷款、存款、支付三个功能应该拆分成三种不同的银行,也就是贷款银行(机构)、存款银行(机构)、支付银行(机构)。通过股票市场发现,拆分业务后股票反而涨得更高。

图11: 美国财政部认为银行应该拆分

银行转型(2020年12月)

下图是一家支付公司的股票走势,这也是美国财政部推荐的一家公司,可以看到该股票确实成长得非常凶悍。

图12: 银行业务拆分后股票表现反而更好

图13: 支付公司进展

摩根大通银行稳定币项目

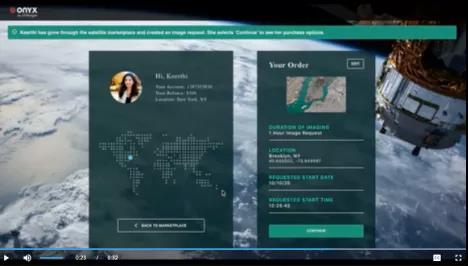

摩根大通银行在2021年成立了新数字货币部门,事实上是一家单独公司,它要从摩根大通银行分出来。它专门负责银行间的支付,以数字货币形式支付可以节省75%的费用,由于盈利高,出现了新型的商业模型。数字货币的出现是因为它促进经济活动,这件事情有正面影响。摩根大通银行表示,数字货币地下网络不够好,数字货币要上卫星。这是一种新的看法,数字货币不再只是运行在互联网上,还运行在卫星网络上。

图14: 摩根大通银行的区块链支付系统上卫星网络

全世界25家大银行,400家大型机构,78个国家参与摩根大通的稳定币。摩根大通银行估计这计划节省了75%的费用,这是一个非常重要的数据。金融界之所以喜欢数字货币,是因为其节省费用,好监管,并且促进了经济发展。摩根大通银行证实这理论,并且表明区块链是重要的科技突破口,这个突破口还运行在卫星网络上。

图15: 摩根大通区块链支付系统在卫星网络上的见面

英国央行对商业银行的分析

英国央行改革路线

英国央行的思想是由区块链到支付改革,到央行稳定币,再到后台改革。后面一个阶段的数字资产和智能合约已经开始,但后台的改革现在还没有开始(备注:世界只有几个项目真正开启这方面的项目,多半没有成功)。

图16: 英国央行2019年7月提出的数字货币改革金融体系的路线图

英国央行非常清楚地表示,英国做数字货币的两个最重要的原因在于监管权和促进经济(交易快)。

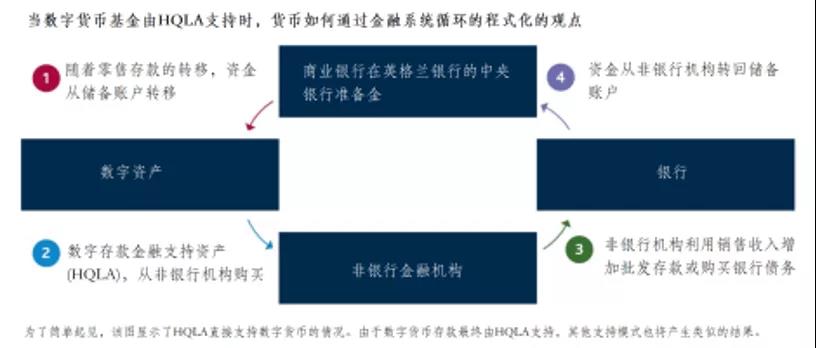

2021年6月7日名为新型数字货币(New Forms of Didital Money)的报告讨论了商业银行的变化,其中使用到优质流动资产(High Quality Liquid Asset,HQLA)。

英国央行CBDC/稳定币4模型

英国央行把稳定币分为四种,从中可以看到它的哲学思想。

1. 银行模型。稳定币发行方需要成为银行,成为银行之后接受银行制度监管,存款可以有3种(贷款、HQLA流动资产、央行预备金)。

2. 银行HQLA模型。只能使用HQLA(政府公债或央行存款)。

3. 央行负债(CBL)模型。这种是合成数字货币,央行负债模型只有作业风险,符合PFMI第9个原则,接近CBDC。

4. 存款支持(DB)模型。这件事情主要由银行支持,由央行间接支持,银行把资金放在托管账户。此模型有流动性风险和市场风险,稳定币发行方和托管银行承担风险,例如托管银行的信用风险,尤其当资产有关联时,一个债务倒会引起其他债务跟着倒,因此需要100%现金存款。这与美国财政部方案类似,美国财政部表示必须是“一对一”现金放在银行中。

英国央行报告5个观点(1)

报告还表示,货币在金融体系的功能是现金和银行存款,这与铸币权和信用有关。数字稳定币需要更高的担保,其不仅是流动性非常高,担保性也需要非常高,这样就会有更少的资金以贷款方式留在实体经济。根据下图,现在的商业银行红色部分是借出去的,比如做贷款、放债、买资产,蓝色部分是存款。数字货币出来时应该只能放在HQLA里,拿出来以后,最右边图中银行存款就相对缩小了,贷款也减少了。按照这样的模型,可贷款的钱就缩小了,因为有一部分可以作为贷款的钱用于买了HQLA。按照这样的观点,就算数字稳定币放在HQLA,对实体经济也是不好的。

图17: 英国央行提供的稳定币和银行资金走向变化

数字稳定币增加金融速度,但贷款减少

数字稳定币使得金融属性增加,便利性增加,交易更快,但是它的贷款减少了。(备注:美联储在2021年表态不喜欢私人单位发行的数字稳定币。这观点和美联储以前的观点不同,可能代表美联储改变思想。一部分的原因可能是数字稳定币对经济的影响可能比想象的大的多,这可以从2020年年底国际货币基金组织发布的研究报告清楚可以看出。2020年10月国际货币基金组织认为数字稳定币有空前的影响。)

但是这里有一些争论,英国央行在2019年7月谈到交易速度增加,经济成长,这也被数据证实。但另一边贷款又有减小,实体经济活动受到压缩,这两边是相互冲突的。贷款减少所带来的负面影响与交易加速所带来的正面影响哪一个更显著?这是我们需要考虑的问题。

图18: CBDC的一个冲突--货币速度大大增加,但是贷款总量减少

英国央行报告5个观点(2)

数字货币必须与传统货币有同样的监管,数字稳定币也必须有同样的待遇,在这种数字货币政策下有多个注意事项。

· 一是经济和货币的稳定性,这是一个潜在危机。

· 二是要让很多人有得到这个货币的能力,降低现金的使用。

· 三是支持支付创新,包括实时结算、可编程货币、跨境支付。英国央行认为实时结算两小时就可以。事实上在计算机“实时”代表一秒到两秒内或是更短时间,这相差了非常多倍(60x60x2和2秒比)。德国银行非常重视可编程货币。英国央行一直认为跨境支付决定世界储备货币。这三个支付创新是改变世界的。

· 四是普惠金融和保护数据,让没有银行存款的人也使用数字货币,保护数据方面有三个重点。世界储备货币是由网络效应造成的,大家都用美元,所以我也用美元,这是网络效应。同时提到了达维多定律,如果一个市场达维多定律适用,第一个出场的产品可以占到整个市场近一半的份额。因此如果CBDC具有达维多定律,许多国家会竞争CBDC,希望自己国家的CBDC会有达维多定律的现象。保护数据方面的第三个重点是交互性。

· 五是数字货币在市场上竞争,例如对银行存款的竞争。

· 六是客户可以选择不同的服务。

英国央行报告5个观点(3)

由于快速性和便利性等非金融属性,人民会选择数字货币,而不是银行存款。因此数字货币的便利性和安全性是最重要的,任何人发展数字货币都要考虑到是不是方便使用,大家对这个系统是不是有信任,或者这个系统是不是安全。

基于很多调查,英国央行预测1/5(21%)的银行存款会转为CBDC,但这件事情存在不确定性。国际货币基金组织、美联储和其他央行以前的报告都认为以后没有银行存款,但英国央行反对这理论,并认为另外79%还会继续留在银行里面,这是一个重大突破。

英国央行认为合宜的保险制度可以防止银行没有存款,现在每家银行都有保险政策,假设银行垮了,资金不会流失,这种情况下不会有人一定要把资金从银行拿出来放在CBDC。商业银行因为被数字货币排挤,存款流失,贷款的钱比较少,贷款时成本则会提高,这时可能很多资金就会流失。后来发现很多人会到非银行贷款,这成了一种金融市场的改变,银行会有一些改变,但银行不会消失。英国央行提出,无论如何,最后钱还是会回到银行,就算钱进入了数字货币商,最终数字货币商也会买一些HQLA或者其他资产,拿到这些钱的机构又会将资金回到商业银行,这就是鲑鱼模型。

图19: 英国央行提供的稳定币资金流向

存款回到银行:鲑鱼模型

下图表示美联储和国际货币基金组织的分析可能不正确,商业银行在数字货币出来前基本上是倒不掉的。数字货币出来后,可以贷款的资本少一点,成本会提高,但最后钱还是回到银行,这是英国央行2021年6月7日的一个重要理论突破。过去,国际货币基金组织和美联储的判断是基于博弈论的,但博弈论本身是数学,并没有讨论到其他的机制,是单维度分析。

图20: 资金像鲑鱼一样最后还是会流到银行

英国央行提出,资金像鲑鱼,出海后还是会回到原产地。即使数字稳定币使资金从银行外流,但是最后还是回到商业银行。

英国央行报告5个关点(4-5)

英国央行2021年6月7日的报告认为数字货币的发展对宏观经济稳定是有效的。

· 一是社会对货币制度应该有非常强烈的信心。

· 二是关于银行的流动性问题,也就是危机时银行存款会转到CBDC的问题,就算有银行危机,央行也可以注入大量的资金,同时在有保险制度的情况下,老百姓不会从银行转出资金。

· 三是贷款信用制度会改变。

· 四是货币市场不会有长期性的影响。

· 五是未来央行除了提供货币之外还有货币政策,CBDC应该提供利息。

该报告认为,稳定币支付功能需要监管,稳定币基本是一种价值存储,应该有一样的待遇,包括资金需求、流动性管理、央行支持、以及稳定币保险。

英国央行的稳定币与美国财政部的稳定币模型不同,英国央行推行的稳定币比较像国际货币基金组织在2019年7月提出的合成CBDC,英国央行认为合成CBDC是由英国央行主导的。美国却是由商业银行主导,使用蝴蝶模型。

在资金安全上,英国模型更加安全,而在灵活性上,美国模型更加活波。

英国央行2021年CBDC原则

央行发行数字货币有几个非常重要的原则。

1. 接纳各方使用。这是英国央行传统原则,事实上这个原则意味着所有单位、所有机构都要受英国央行监管,每个人的支付都要监管。

2. 央行与企业合作。由央行提供基础设施,企业提供增值服务。这与美国财政部的观点稍微有些不同,一样的地方在于都由央行策划,一样的地方在于,美国表示网络全部由企业外包,英国央行表示自己作为一个基础设施,上面的增值服务由企业提供。这两个国家央行数字货币的做法不同。

3. 央行数字货币支付与企业支付的差别。央行数字货币与私人企业支付是有差别的,要打击第三方支付系统。

4. 在反洗钱环境下保护隐私。

5. 在“不伤害各方”前提下,央行使用CBDC进行货币和经济政策。

6. 英国央行认为银行必定想继续现在业务,包括贷款和存款,这与德国银行协会2021年公开信的观点一致。每个银行都想要一些改变,但都不想大改。

06

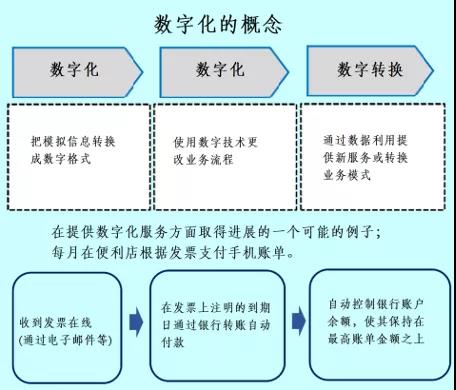

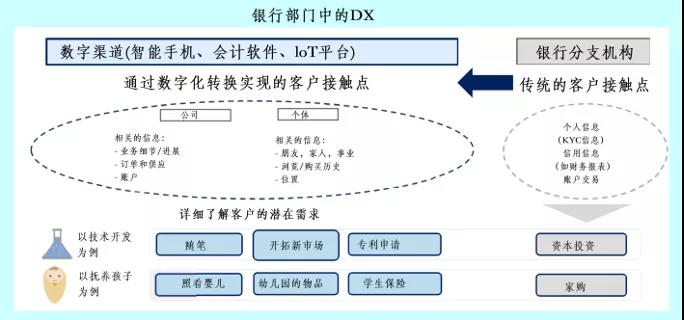

日本央行的DX(数字转变,Digtal Transformation)计划

2021年5月31日日本央行的研究计划,明显的商业银行还是存在。到现在为止,还没有任何央行提出不要商业银行的计划,看来商业银行必定会存在,但是作业方式会改变。

图21: 日本央行提供的CBDC价格图

日本央行提出银行数字化转型计划

日本央行提出的计划中,银行还是存在的,整个数字转型中,银行数字转型是非常重要的,数字支付是第一步转型的。银行数字转型包括:

1. 数据数字化

2. 流程数字化

3. 产业转型

图22: 日本央行提供的转型3部曲

日本银行数字化转型

数字化转型后,银行和客户的接口不再是传统的银行业务和个人信息,而是由手机、社交网络、以及各方面各式各样的事情接到银行。中国的数字化转型一直都领先世界,日本现在也要改善了。

图23: 日本央行预测银行会进入社会方方面面

日本央行数字转型计划:9宫格智能合约模型

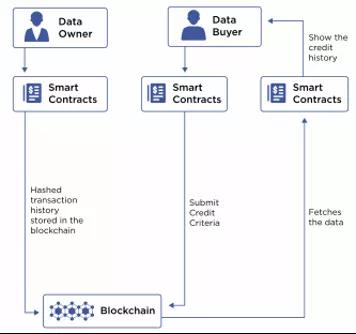

日本提出买方、卖方和结算方有不同的智能合约,这与德国银行提出的观点类似。交易只是交易方,资产有资产保护方,由不同的智能合约管理,这与传统的智能合约观点不太一样。智能合约在结构上和功能上与现在的智能合约科技差距相当大。

图24: 日本央行提出多组智能合约合作完成交易,每一组代表不同利益方

这样智能合约不只是像传统智能合约一样,由项目方提供,或是第3方提供。这里至少有3方:卖方、买方、监管方。而且这些都可以是群体,例如多个监管方,多个买方,多个卖方。

而英国央行提出的智能合约的重组是在交易流程上的分工:在客户交互地方,交易地方,和结算地方。我们根据英国央行和日本央行,提出下面9宫格网格模型。

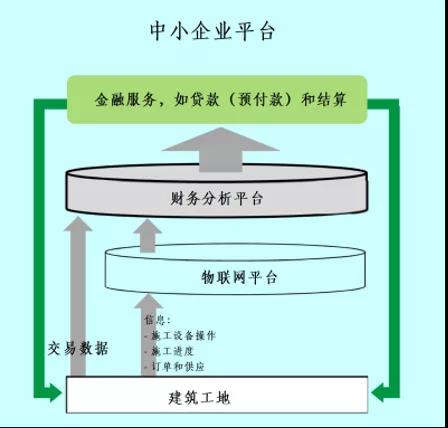

提出新型小微企业贷款流程

日本央行表示中小型企业的贷款难问题存在于中国、美国和日本等很多国家。日本央行表示要解决日本小微企业贷款难问题,就要把所有工程上的事情由物联网送到财务中心,财务中心经过分析到了金融机构,金融机构就会清楚地知道工程的进展,只要工程进展到某个地步它就能继续贷款,这是解决中小型企业贷款的一种方式。

图25: 使用物联网(应该是物链网)追踪工程进展

日本金融市场结构模型

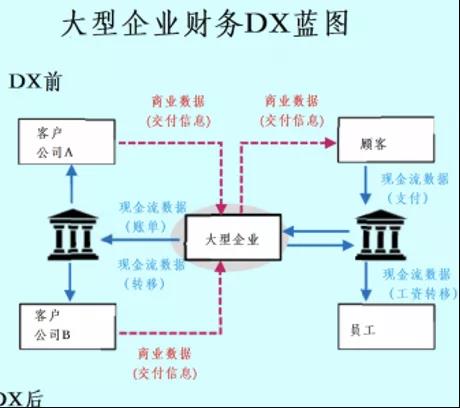

日本央行认为有了数字货币后整体银行结构会改变。比如一个大型企业,一边是它的供应商,一边是它的客户,两边都有银行,整个作业事实上是经过银行的。

图片

、

图26:日本现在大型企业的模型

金融市场转型后:日本央行的预测

日本央行提出经过数字货币转型后,就会变成另一种模型,大型企业有自己的数字货币(备注:这应该和美国提出的银行数字稳定币类似,但是由大型机构发行,估计银行会在后台出现)和商业模型,这巨大的改变是惊人的,因为银行没有出现在前面。

图27: 日本央行提出未来大型企业模型