发布时间:2023-09-01 作者: 郑志刚

十年前,我国启动了以引入民资背景战投,实现所有制混合为内容的新一轮国企改革——“国企混合所有制改革”,简称国企混改。

作者郑志刚系中国人民大学财政金融学院教授,重阳金融研究院高级研究员,本文转自2023年8月31日公司治理的逻辑。

十年前,我国启动了以引入民资背景战投,实现所有制混合为内容的新一轮国企改革——“国企混合所有制改革”,简称国企混改。说到混改,一些读者也许会不客气地告诉我,现在已经很少,甚至不提“混改”这个词了。现在更多的提法是“优化产业布局”、“做大做强国有企业与国有资本”,“国之重器”以及“提高核心竞争力”等。领导人讲话精神和政策解读不是我的兴趣,我的很多道上的朋友为此忙得不亦乐乎。每当我看到他们总能读出领导讲话的独特新意来,我总会莫名地对这些朋友生出一股敬意来。

我这里也许可以给出的我们需要继续关注国企混改的一个理由是,那些只是国企改革的目标,而国企混改则是实现上述目标为数不多的重要手段(当然,有些读者也许会义正言辞地告诉我,这些既是“目标”,又是“手段”。呵呵。)

如今国企混改已经走过十年,混改是否实现了国有企业转换经营机制,国有资本保值增值,以及当初立意更为深远的“竞争中性”的目的超过了本文评论的能力和范围。作为一个国企改革实践的长期观察者和研究公司治理的学者,我愿意通过记录我和我的团队长期观察的来自钢铁行业的案例企业混改这些年的变化,管中窥豹,希望能够对关心这一问题的读者找到答案带来启发。

为了应对2008年全球金融风暴后成为产业政策重要刺激对象的钢铁行业在2013年前后出现的严重产能过剩,在当时供给侧结构性改革的浪潮中,钢铁行业成为刚刚兴起的国企混改的重点领域。尽管都是来自钢铁行业的国企,都需要引入战投进行混改,但有的企业引入的是国资的战投,有的企业则引入的是民资的战投,还有的企业引入的是有限合伙组织的战投。这为我们评价哪种引入战投的混改路径更有助于实现国企转换经营机制和国资保值增值的目的带来可能。

需要说明的是,由于很多钢铁企业并非上市公司,我们只能从其旗下上市的子公司公开的信息披露和媒体的相关报道来了解和考察混改为相关企业带来的变化。这样做的合理性在于,作为中国企业的“优等生”(中国上市公司协会宋志平会长语),上市公司往往是所在企业集团绩效表现最好的企业之一(或者“没有之一”)。如果连治理规范经营稳健的上市公司如此,其他非上市公司的经营状况可以由此想见。

钢铁行业国企为我们考察混改经验提供了借鉴

1

“国资与国资混合”的马鞍山钢铁集团

马鞍山钢铁集团(简称马钢集团)是我国特大型钢铁联合企业。2019年9月19日,马钢集团与中国宝武钢铁集团签署重组实施协议,安徽省国资委向宝武集团无偿划转其持有的马钢集团51%股权。本次划转完成后,宝武集团成为马钢集团的控股股东。国企宝武集团由此成为马钢集团进行“混改”引入的战投。只不过这个战投不是混改通常意义上的民资背景,而是和马钢集团性质一样的国资。马钢集团由此也成为从2013年以来启动的新一轮国企改革中“国资与国资”之间进行所谓“混改”的典型案例。

马鞍山钢铁股份有限公司(下称“马钢股份”)是马钢集团旗下的A+H股上市公司。在马钢集团完成混改后,宝武集团成为马钢股份间接控股股东。根据马钢股份2023年7月14日发布的公告,公司预计2023年上半年实现归属于上市公司股东的净利润亏损22.38亿元(人民币,下同)左右;归属于上市公司股东的扣除非经常性损益的净利润亏损26.28亿元左右。

对于上半年的净利润可能大幅亏损,马钢股份公告解释称,2023年上半年,钢铁行业下游需求恢复不及预期,钢价低位震荡,成本端保持相对高位,钢材价格降幅明显大于铁矿石价格降幅,钢铁行业盈利空间受到严重挤压。

2

引入民资背景战投的新天钢

天津渤海钢铁集团是由天津钢管、天津钢铁集团有限公司、天津天铁冶金集团有限公司、天津冶金集团有限公司等4家国有企业于2010年合并组成的大型钢铁集团。在财务并表后的2014年,渤海钢铁一举进入美国《财富》杂志评选的世界500强企业榜单,排名第327位。但从2015年底以来,快速扩张后的渤海钢铁陷入了严重的债务危机,105家银行金融机构卷入的负债金额总计高达1920亿元。

2016年4月深陷债务危机的渤海钢铁被迫重整,在把经营状况相对尚好的天津钢管从渤海钢铁中剥离后,钢铁主业开始引入民资背景的德龙钢铁做战投,进行混改。2019年,在德龙钢铁参与下,天津渤海钢铁集团完成司法重整,成立新天钢集团。

德龙钢铁的引入为新天钢带来很多方面的变化。按照媒体的相关报道,截至2021年年末,新天钢职工人均收入较重整前提升46.69%。接受采访的员工表示,“企业重整后,体制更灵活、决策更快捷,分配机制就是鼓励创新,鼓励争上游,对我们想干事的年轻人来说是一个非常强的推动力”。

在2022年8月《财富》杂志发布的世界500强榜单,以新天钢集团为其控股子公司的德龙钢铁集团上榜,位列469名。

3

意外私有化的东北特钢

在尝试新一轮债转股遭到债权人一致拒绝后,债务违约的东北特钢集团被迫走上私有化道路。2018年10月重整完成后,锦程沙洲持有东北特钢集团43%股权,东北特钢的实际控制人由辽宁省国资委变更为“江苏钢铁大王”沈文荣。

我们通过东北特钢控股的上市公司——抚顺特钢来分析东北特钢私有化后为东北特钢带来的变化。沈文荣控股抚顺特钢后,随即对董监高队伍进行了大调整。抚顺特钢的董事席位一共9位,其中沈文荣所在的锦程沙洲背景占四位,东北特钢背景占两位,另外三名为独立董事。副总经理、财务总监等主要高管职位人员也来自锦程沙洲背景。

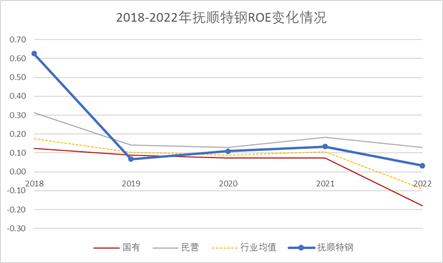

私有化完成后,抚顺特钢的业绩表现开始扭转,甚至好于行业均值(参见图1)。

图1:2018-2022年抚顺特钢(ROE)变化情况

4

先引入有限合伙组织后引入国资战投的重庆钢铁

重庆钢铁在较短的时间内先后经历了引入有限合伙组织的基金和国资作为战投的混改历程。重庆钢铁于2017年底开始进行混改。混改最初引入的战投既非德龙意义上的民资,也非中国宝武意义上的国资,而是一家采用有限合伙企业组织形式的“四源合产业发展基金”。在这家基金中,国资背景的中国宝武与民资背景的四川德胜只是负责分担风险的有限合伙人(LP),“四源合投资公司”作为“四源合产业发展基金”的执行合伙事务的普通合伙人(GP)和基金管理人,能够代表四源合产业发展基金履行所控股的长寿钢铁,进而重庆钢铁的投票表决等实控人事务。

而普通合伙人四源合投资公司则是由四家中外股东合资组成。除了分别持股25%中国宝武钢铁集团全资子公司华宝投资有限公司和中美绿色东方投资管理有限公司,以及持股24%的深圳市招商平安资产管理有限责任公司,美国著名私募股权机构WL ROSS公司持股26%成为第一大股东。而WL ROSS公司擅长重组钢铁、煤矿、电信、纺织等行业破产企业,曾成功并购重组美国第四大钢铁厂LTV和美国钢铁巨头伯利恒钢铁,是 “四源合产业发展基金”背后的关键角色。

四源合在重钢混改中发挥关键作用

所有制以上述方式完成混合后,盈利动机明确的四源合投资仅仅派了“5名既不炼钢也不炼铁”的高管,实现了重钢经营机制的转化,使在破产的路上走了十年的重钢起死回生。在四源合投资主导下,重组后的重钢完成了以下两方面经营机制的转化。其一,基于市场化原则建立激励充分的经理人与员工激励机制。2018年重组后的CEO年薪553.91万元是2017年度CEO年薪54.89万元的10倍;在较短的时间内,重钢相继推出《重庆钢铁高管薪酬激励方案》和《2018年至2020年员工持股计划》。其二,回归到CEO作为经营管理决策中心,实现CEO和董事会之间的合理分工。董事会明确给予CEO授权,机构设置、技术改造等事项甚至先操作后到董事会报批;而董事会则回到选聘CEO和考核评价CEO等基本职能。

令我一度颇感意外的是,2020年9月,四源合产业发展基金宣布解散,并将长寿钢铁75%股权以非现金形式分配给中国宝武(获得长寿钢铁40%股权)与德胜集团(获得长寿钢铁35%股权)。中国宝武同时与重庆战略性新兴产业股权投资基金达成一致行动协议,取得长寿钢铁的控制权,间接实现对重庆钢铁控制。

中国宝武在接替四源合产业发展基金成为实控人后,改组了重庆钢铁董事会、监事会及高管团队。董事席位一共9位,其中宝武背景占3位,德胜背景占2位,重钢背景占1位,另外3位为独立董事。总裁、高级副总裁及首席财务官等主要高管来自宝武背景。

值得注意的是,中国宝武接手后,重钢的董监高薪酬出现回落。由四源合时期重钢的董监高薪酬总额接近3000万元(其中,高管最高薪酬超过400万元),到宝武接手后2021年这一总额为1373.93万元,2022年为1082.44万元(其中,高管最高薪酬为150万元)。2020-2022年间,重庆钢铁的业绩表现整体上与国有钢铁企业表现持平,但低于民营钢铁企业的平均表现。

媒体的报道和官方的舆论普遍强调四源合产业投资基金在完成重庆钢铁进行破产重整和重组初期的机制理顺的历史使命后,按照最初的协定自然退出。而四源合产业投资基金而不是后来取而代之的宝武成为重庆钢铁的战投从表面看似乎只是一场历史的误会。例如,曾出任重庆钢铁董事长的周竹平先生在揭示重庆钢铁的重组为什么不直接由宝武来直接接盘时曾提到,“若是国企收购,通常方法是划转,但员工不太能接受对其利益的深度改革,各项债权人不能接受债务打折,若是其它国企直接接盘,只能是一场行政主导下的谈判过程,并非市场化主导,不具备把方案做得很精细的条件”;“况且用划转方式也存在法律隐患。那时重钢其它选择已不可行了,真正可行性操作就是进行市场化破产重整”。而彼时的中国宝武由于刚完成宝钢、武钢的合并,“内部事务相当繁杂,尚腾不出精力在市场上搞其他动作”。

然而,这里需要说明的是,重钢混改案例中有限合伙组织的四源合产业发展基金的引入在无意之中完成了股东权利实现方式的创新,创立了混改引入战投路径选择的一种重要模式。传统上,作为公司治理的权威——股东对重大事项的最后裁决权在“同股同权”构架下,依据“一股一票原则” 直接在股东大会上投票表决。面对互联网时代日渐加深的信息不对称,把自己不熟悉的业务模式创新的表决委托给专业投票机构代理受到越来越多股东的欢迎。而四源合产业发展基金采用的有限合伙组织形式一定程度上成为股东投票权代理的另类实现。在重钢混改引入的战投“四源合产业投资基金”中,GP四源合投资负责代表整个基金履行所持有重庆钢铁股票的股东的投票权,而LP国资背景的中国宝武与民资背景的四川德胜则负责提供资金和分担经营风险。在上述有限合伙组织下,股东权利履行实现了深度专业化分工,由此带来了效率的提升。

重钢混改引入战投采用的有限合伙企业组织形式也得到了一些基金管理实践者的相关政策主张的呼应。例如,全国社保基金原副理事长王忠民先生2019年11月26日在上海“国资大讲坛”上指出,“改变当前国有资产管理模式,站在资本运营受托人的角度全新思考国资,手段上要充分借力母基金模式”;“只有投资链条表现为从母基金到基金,再到被投企业,才可以让基金的专业投资价值得以实现,让不同特性的资本只做自己的事情,同时也可以规避风险和冲突”。王忠民先生特别提到, “让国有资本不仅做有限合伙人也做普通合伙人,直接去选择投资对象,一定会在利益的对冲性、风险的对冲性当中错位,从而直接导致国有普通合伙人做基金投资的风险加大”;“在基金运营模式方面,国有资本适合做有限合伙人而不是普通合伙人,毕竟普通合伙人对投资项目的选择和管理负有无限责任”。

选择四源合投资作为引入的战投——四源合产业投资基金这一有限合伙组织的普通合伙人显然是重钢混改前期成功十分重要的环节之一。令人感到遗憾的是,四源合产业投资基金如同美丽的昙花在绽放一瞬间之后从我们的眼前消失了,但它围绕国企混改引入战投的模式选择带给我们的思考却是长久的。为了突出并纪念在重庆钢铁的混改历程中曾经出现的这一段有启发的实践,我倾向于把国企混改所采用的引入有限合伙组织的战投的模式总结为“重钢四源合模式”。未来国企混改也许可以考虑借鉴重钢四源合这一混改战投引入模式,一方面,国资主动充当母基金,扮演分担风险的有限合伙人的角色,以很好实现国有资本的保值增值和国有资本监管体系从管企业向管资本转化的目的,另一方面,在国内外物色风险共担的一流专业基金管理团队作为普通合伙人,现实股东权利履行的专业化分工,实质推进国有企业经营机制的转化和公司治理的规范。

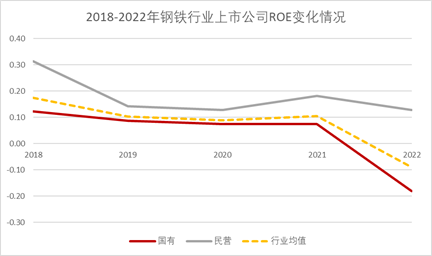

文章的最后,让我们看一看后疫情时代钢铁行业发展的总体趋势。图2表明,即使同处于钢铁行业下行趋势下,民企的盈利状况远远好于国企。在21家发布业绩预报的企业中,17家为国有企业,4家为民营企业。在17家国有企业中,有13家亏损,仅有4家盈利;而4家民营企业中除1家亏损(ST安泰)外,其他3家保持盈利。看到这张图,我一度感到有些恍惚,仿佛我们又回到启动国企混改这新一轮改革的2013年。

图2:钢铁行业在18-22年间经历下行趋势

多年前,同样基于案例研究和行业观察,针对国企混改的路径选择,我曾提出“只有混,才能改”,“与其并,不如混”的主张。其中尤其强调国企只有引入民资背景的战投才能真正实现“实化股东责任”和“形成制衡构架”的混改目的,才能最终带来国企经营机制的转换和公司治理的规范。十年过去了,也许这些改革还在路上,也许这些改革的其他目的已经实现。

(刘兰欣对本文写作亦有贡献)

(欢迎关注人大重阳新浪微博:@人大重阳 ;微信公众号:rdcy2013)