发布时间:2024-06-28 作者: 王晋斌

外汇市场干预大体有两类:一类是获取贸易竞争力的货币低估长期干预;一类是防止汇率超调风险的短期干预。后者在美元持续走强的背景下更为常见。

编者按:近日,中国人民大学经济学院党委常务副书记王晋斌在“ 中国宏观经济论坛CMF”微信公众号发表文章指出,过强的美元导致全球外汇市场承压,为了防止或者减缓汇率超调风险,外汇市场干预可能在接下来的几个月成为更加普遍的现象。现将全文转发如下:

外汇市场干预大体有两类:一类是获取贸易竞争力的货币低估长期干预;一类是防止汇率超调风险的短期干预。后者在美元持续走强的背景下更为常见。当下美元存在持续被动走强的风险,为防止汇率超调风险,全球已经显现了昂贵的外汇市场干预风险。

1987年卢浮宫协议后,全球几乎没有出现过协议性的大规模集体性外汇市场干预行动。1988年美国国会通过了《综合贸易与竞争力法案》,依据财政部评价的是否存在通过刻意低估汇率提高贸易竞争力,美国开始使用“汇率操纵”一词作为工具向主要贸易伙伴施加压力。2015年出台了《贸易便利化和贸易执行法案》,提出了三条标准来评估美国主要贸易伙伴的外汇市场干预情况,包括:(1)与美国的重大双边贸易顺差(商品和服务贸易)至少为150亿美元;(2)实质性经常项目盈余至少占GDP的3%;(3)持续的单边重复通过购买外币干预市场(1年中至少有8个月出现干预),净购买外币总额在1年中至少占其GDP的2%。美国财政部依据上述三个标准设定的阈值,对美国20个最大的贸易伙伴每半年进行一次评估和审查。

在全球缺乏通过协议干预外汇市场的集体行动后,当外汇市场遇到持续冲击时,主要由各个央行自行干预,但汇率干预不应成为解决失衡问题的“常规”工具,这种干预会遭到美国的单边评估和审查,并会给出透明干预和不透明干预的单方面判断。比如,2024年6月20日美国财政部发布的《美国主要贸易伙伴宏观经济和外汇政策报告》中认为,由于日本定期公布每月进行的外汇干预,日本央行在外汇市场操作方面是透明的,外汇干预没有被指责,但由于满足上述3项条件中的2项,通常会被列入美国财政部的“监测名单”。

除了上述获取贸易竞争力的外汇市场长期干预以外,全球大多外汇市场干预是为了防止汇率超调的短期干预。汇率超调会导致汇率脱离金融经济基本面的贬值预期,引发跨境资本流动失序,对金融市场、物价、就业以及增长等造成负面冲击。

当下,美国已经形成顽固性温和通胀,美联储不愿意抬升通胀目标,降息一再延后。今年以来,美元指数中部分经济体已经开始降息,欧元区、瑞典、加拿大已降息1次,瑞士已降息2次,导致美元指数被动走高,目前仍在105以上运行。过强的美元导致全球外汇市场承压,为了防止或者减缓汇率超调风险,外汇市场干预可能在接下来的几个月成为更加普遍的现象。

外汇市场干预的成本是昂贵的

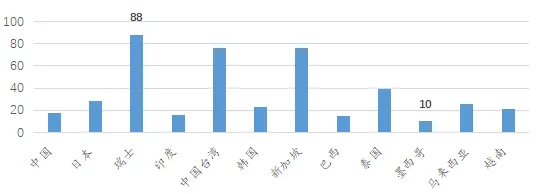

(1)外汇储备下降。央行在外汇市场投放外币的同时回购本币,通过维持市场上外币和本币规模的平衡来稳定汇率,这会减少外汇储备。外汇市场规模越大,需要投放外币数量也会增加,外汇储备下降的速度就越快。比如,在2024年4月底至5月底,日本央行干预外汇市场单月消耗外汇超过620亿美元,创单月外汇干预规模历史峰值。从目前全球外汇储备来看,截至2023年底,外汇储备占其GDP比例10%及以上的经济体不算多,大约有12个(图1),最高的瑞士为88%,最低的墨西哥为10%。

▲图1、外汇储备/GDP10%及以上的经济体(%)。数据来源:Treasury Releases Report on Macroeconomic and Foreign Exchange Policies of Major Trading Partners of the United States, June 20, 2024.

由于外汇储备大多以资产而非现金形式存在,外汇资产变现是存在成本的,资产变现的速度和规模甚至可能对全球金融市场造成冲击,加剧变现的难度。

(2)外汇融资成本。除了外汇储备以外,外汇融资能力决定了干预规模的边界。美联储与美元指数中5家经济体的央行具有常备美元流动性互换(欧洲央行、日本央行、英格兰央行、加拿大央行和瑞士央行)。2020年3月出现全球金融大动荡后,美联储增加了9家央行的货币互换协议(瑞典、墨西哥、巴西、韩国和新加坡等),以提供美元流动性。美联储的美元货币互换是单边计息(利用美元要支付利息),每一家央行支付的利率还不一样,也是一门生意。此外,IMF成员国也可以申请从IMF获取临时美元贷款,相关条件决定了这个难度很大。1998年东南亚金融危机时,相关经济体就未能获得美元救助贷款。

(3)央行资产配置成本。央行在外汇市场上买卖本币和外币,一方面有操作成本;另一方面央行资产负债表的结构发生变化,会涉及到未来资产负债表结构回归中的汇率变动等成本。

(4)金融机构资产配置成本。金融机构作为央行在货币市场上的交易对手,其资产结构也因此会相应发生变化。金融机构本币和外币资产结构的变化,也会影响到货币资金重新配置的成本。同时,不进行外币交易的金融机构与进行外币交易的金融机构资产负债表差异可能会扩大。

(5)央行基础货币的变化。央行在外汇市场上买卖本币和外币,可能会引起基础货币的变化。如果央行采取冲销式的干预,冲销基础货币的变化,是要付出成本的。比如,由于外汇规模增加导致基础货币扩张,央行发行票据回收本币,票据是要付息的;或者央行直接通过货币市场买卖政府债券冲销基础货币变化也会带来投资损益。如果央行采取非冲销式的干预,显然会影响基础货币的变化,影响宏观政策的变化。不论基础货币是否变化,只要本币资产和外部资产之间存在非完全替代性,都会引起市场风险溢价变化,对金融市场造成影响。

充足的外汇储备具备了稳定汇率的重要条件,但并不是唯一。在持续的利差扩大背景下,短期的汇率要拒绝超调,最便宜的办法是如何做好预期引导,用中长期的经济向好预期来对冲,因为对外汇市场的干预成本是昂贵的。

由于未来一段时间美元存在持续被动走强的风险,日本央行大规模外汇市场干预,说明全球已经显现了昂贵的外汇市场干预风险。

(欢迎关注人大重阳新浪微博:@人大重阳 ;微信公众号:rdcy2013)