发布时间:2024-04-07 作者: 王晋斌

美国经济总需求出现了结构性放缓和松动,但消费、投资和就业等关键指标并未出现整体实质性放缓或恶化;近期再次出现能源价格上涨冲击通胀风险的情形,使得美联储不敢确认通胀不会出现反复风险,高利率+温和通胀+适度扩张的组合还要持续数月,美联储有更大空间和更长时间思考降息的时机和力度。

作者王晋斌系中国人民大学经济学院党委常务副书记,本文转自4月7日中国宏观经济论坛CMF。

美国经济总需求出现了结构性放缓和松动,但消费、投资和就业等关键指标并未出现整体实质性放缓或恶化;近期再次出现能源价格上涨冲击通胀风险的情形,使得美联储不敢确认通胀不会出现反复风险,高利率+温和通胀+适度扩张的组合还要持续数月,美联储有更大空间和更长时间思考降息的时机和力度。在限制性利率持续压制的背景下,美国经济内部面临的主要问题是金融稳定性风险;外部面临的主要问题是温和通胀下的强美元带来对外贸易赤字上升风险,加重美国经济的外部不平衡。

从美联储政策性利率来看,自2023年7月27日以来一直维持在此轮加息的峰值5.33%(5.25-5.50%区间),即限制性利率水平。

从美联储关注的通胀率(私人消费支出价格指数,PCE)来看,PCE和核心PCE已经连续3个月进入3%以内的区间,经济步入温和通胀阶段。2023年12月至2024年2月,美国通胀率(PCE)同比涨幅分别为2.6%、2.4%和2.5%;核心通胀率(PCE)同比涨幅分别为2.9%、2.9%和2.8%。单从PCE来看,2023年10月份以来已经连续5个月进入3%的区间。对比核心PCE和PCE的走势,2023年3月以来核心PCE同比涨幅一直高于PCE同比涨幅,表明总需求还未出现实质性放缓。

从美国经济增速来看,2023年美国GDP增速2.5%,2023年3-4季度年率分别为4.9%和3.4%,2024年4月1日美联储亚特兰大分行(GDP Now model)对1季度GDP的预测值为2.8%(季度年率)。按照美联储2024年3月20日《经济预测摘要》公布的数据,2024年美国经济增速预计2.1%,超过美国长期潜在经济增长率1.8%,经济处于适度扩张的状态。

因此,美联储面临的经济基本状态是:高利率+温和通胀+适度扩张。这种状态可能还要持续数月。

美国通胀高于2%,经济增速高于潜在产出水平1.8%,如果没有外部能源等重大不确定性因素冲击,这种状态美联储或许并不着急:美联储有更大空间和更长时间思考降息时机和力度,完全基于现实数据指引其货币政策变化。同时,反复向市场强调长期2%的通胀目标不变,在锚定长期通胀预期的前提下,期望实现既不降息过早,也不降息过晚。

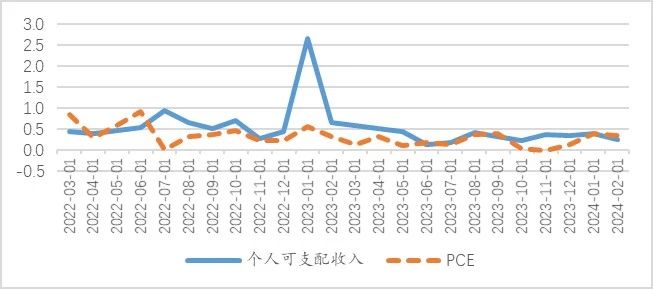

目前美国通胀是经济增速超出潜在产出增速的通胀,通胀幅度与经济适度扩张程度之间还算比较对称。至此,美联储基本完成了2020年8月27日货币政策新框架设定的目标:摆脱了实际利率下限(ELB,也可简单理解为零利率下限)风险,也克服了工资粘性(基于工资推动通胀)。目前,名义工资涨幅还是超过通胀增幅。2024年4月5日美国劳工部公布的数据显示,3月员工时薪环比增幅0.3%,同比增幅4.1%,失业率3.8%。从加息以来的情况看,个人可支配收入环比增幅与PCE环比增幅相当(图1),消费的实际购买力尚未出现明显下降。

图1、美国个人可支配收入与PCE环比增幅(%)

数据来源:BEA.

美国商务部经济分析局(BEA)的数据显示,2024年2月份个人消费支出环比0.8%,远超市场预期;个人储蓄率从2024年1月份的4.1%下降至2月份的3.6%,远低于2010-2019年间均值6.2%的水平。美国居民消费支出是导致通胀粘性的基础。美国居民为什么还如此消费?可能有几个原因:相对紧张的劳动力市场导致工资上升;通胀本身会刺激消费;前期大规模财政救助存在提高个人消费倾向的可能性。2022年1月至2024年2月,美国个人月度简单平均储蓄率只有3.9%,这一储蓄率远低于疫情前十年的均值6.2%。

2021-2023美国实际GDP增幅分别为5.8%、1.9%和2.5%,名义GDP增幅分别为10.7%、9.1%和6.3%。2021-2023年美国名义GDP增速显著高于实际GDP增幅,为企业利润创造了价格条件。依据BEA的数据,经过存货估值调整(IVA)和资本消费调整(CCAdj)后的美国公司税后利润在2021年以来一直创新高,2021-2023年分别约为2.518万亿、2.666万亿和2.673万亿美元。国民收入中员工报酬(Compensation of employees)从2019年到2023年期间一直上涨,这期间上涨了24.5%,2023年达到了14.25万亿美元,相比2019年增加了2.8万亿美元,构成了居民消费能力的基础部分。

高利率持续压制下,2023年住宅投资(Residential)大幅度下降10.6%(2022年下降9.0%),导致私人投资总体在2023年出现1.2%的下滑,相比2021-2022年的8.7%和4.8%出现了逆转。2023年非住宅类投资(包括设备等)仍保持了4.5%的增速。住宅投资对利率的敏感性逐步显现,房地产市场供求再平衡(供给不足)也带来房价上涨,强化了与住房相关的服务类价格粘性,由此强化了核心PCE通胀粘性。

总体上看,消费、投资和就业等关键指标并未出现整体实质性放缓或恶化。一些相关的重要经济数据时有反复,表明美国经济总需求在限制性利率压制下出现了结构性松动和放缓。比如,美国供应管理学会4月1日公布的数据显示,美国3月份制造业景气指数为50.3,显著高于市场预期的48.3和2月份的47.8,这一指数时隔17个月再次回到扩张区间;标普全球4月3日公布的数据显示,美国3月份服务业PMI商业活动指数为51.7,低于2月份的52.3,为三个月以来的低点。再比如,美联储纽约分行的SCE CREDIT ACCESS SURVEY数据显示,目前信贷申请率上升;拒绝率下降。在过去的12个月里,任何类型的信贷申请率从2023年10月的42.5%和2023年6月的40.3%上升到2024年2月的43.4%。2024年2月的数据是自2022年10月以来的最高值。但汽车贷款下降3.7个百分点至9.8%,抵押贷款再融资下降2.4个百分点至0.9%,信用卡下降0.2个百分点至28.8%,信用卡限额申请下降3.2个百分点至14.6%。

从金融周期来看,随着限制性利率的持续压制,美国金融周期会出现峰值并逐步进入下行周期,美国居民个人资产性收入会下降,从而在一定程度上约束消费能力。截至目前,美国金融周期尚未出现明显下行也是导致美国通胀粘性的重要原因。

美国经济总需求结构性的放缓和松动,还不足以使美联储确认通胀不会出现反复风险。俄乌冲突加剧以及中东地区紧张局势两大地缘政治事件直接影响了全球能源(主要是原油)供应的稳定性。同时,今年以来OPEC+不断延长减产以支撑油价(每日减产大约200万桶),能源价格出现上涨风险,近期布伦特原油价格再次突破90美元/桶。

高利率+温和通胀+适度扩张组合可能还要持续数月。对美国经济来说,内部面临的主要问题是金融稳定风险,比如商业地产资产价格在高利率压制下导致的银行业资产质量问题。外部面临的主要问题是能源价格冲击和通胀下强美元带来对外贸易赤字的上升风险,会加重美国经济外部不平衡。

(欢迎关注人大重阳新浪微博:@人大重阳 ;微信公众号:rdcy2013)