发布时间:2023-05-13 作者: 刘英

在经济下行、金融风险高企的情况下,信心比黄金还重要,失去信心的经济体可能会如在下坡路上失去刹车的车辆一般面临不可控的风险,因此需要随时关注系统性金融风险的发生。

作者刘英系中国人民大学重阳金融研究院院务委员兼合作研究部主任、研究员,本文刊于5月8日《中国银行保险报》、11日《中国银行保险报》,原标题为《美国史上第二大银行倒闭案被刷新——第一共和银行被接管意味着什么》。

在经济下行、金融风险高企的情况下,信心比黄金还重要,失去信心的经济体可能会如在下坡路上失去刹车的车辆一般面临不可控的风险,因此需要随时关注系统性金融风险的发生。

本文字数约3000字,阅读需要5分钟。

正当人们逐渐忘却一个月前的美国3家银行倒闭和瑞信被并购事件,认为这波美欧银行倒闭潮接近尾声之时,五一假期,美国银行业再次爆雷。作为曾经的优等生,资产超过2300亿美元的第一共和银行(FRB)倒闭后被联邦储蓄保险公司(FDIC)接管,之后其储户存款和大部分资产及位于美国8个州的64家分支机构以106亿美元被摩根大通收购。至此,第一共和银行超过硅谷银行,成为2008年以来美国破产第一大银行和美国史上第二大倒闭银行。

与硅谷银行一样,第一共和银行大部分存款无保险,倒闭原因相近,最终也是在官方撮合下被收购。而第一共和银行倒闭的特别之处在于,其是在被评级机构下调评级后,又经过一个多月的挣扎,在美联储和美国11大银行联手拯救后,仍然回天无力,最终被接管。

与硅谷银行48小时倒闭不同,第一共和银行倒闭对市场的冲击似乎不如硅谷银行来得猛烈,但在穆迪下调10多家银行评级后不到10天,第一共和银行就倒闭,显示出美国金融业更为深层次的问题,对投资者信心的打击也将更为持久。穆迪认为,美国银行业正在遭受银行关闭、高通胀和美联储激进加息带来的冲击,金融体系处于脆弱状态。国际货币基金组织(IMF)总裁在摩根大通收购美国第一共和银行后预计全球银行业将暴露出更多的风险。

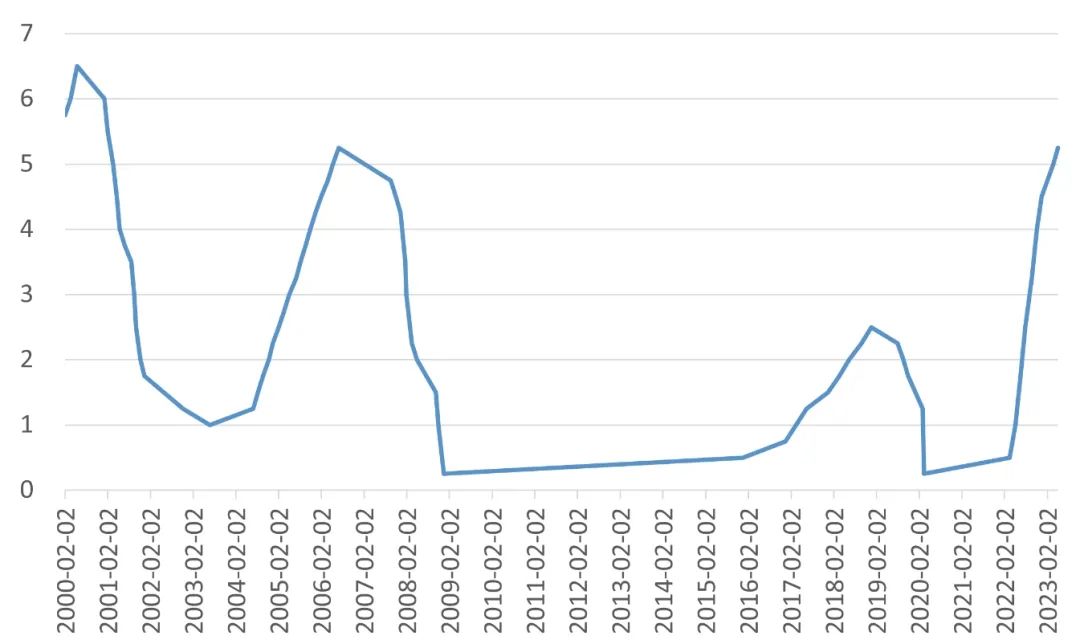

更为雪上加霜的是,美联储在5月4日凌晨的议息会议上宣布加息25个基点,使美国联邦基金利率抬升至5%-5.25%的高位运行区间,针对高企的通胀美联储并无政策转向意图,这已是美联储连续第十次加息,此举将加大美国银行的经营风险,促使中小银行的存款进一步向大银行挪移,美国中小银行风险可能因此加速暴露,让人重估美欧银行业的系统性风险。第一共和银行黯然倒闭是个案还是具有普遍意义?需要分析第一共和银行倒闭的过程及其影响。

21世纪以来美联储加息美国联邦基金利率变化情况(%)数据来源:美联储、WIND

为防止第一共和银行倒闭美国官商多方联合救市

由于和硅谷银行一样存在大量的无保险存款,在硅谷银行和签名银行等接连倒闭后,第一共和银行会不会成为下一家倒闭的银行就成为市场关注的焦点。就在硅谷银行爆雷当日,储户就在第一共和银行门口排起了长队。为防止风险扩散,美联储、美国财政部、FDIC形成的三驾马车机制快速介入,对硅谷银行、签名银行救市速度之快、力度之大史无前例,甚至宣布为硅谷银行储户的存款托底,所有储户都将取得全部存款。

与此同时,拜登喊话惩罚银行高管,意在稳住储户防止挤兑,减少民众对美国银行系统发生系统性风险的担忧。同时为避免第一共和银行成为下一个倒下的美国区域性银行,美国政商各界可谓使出了浑身解数。先是摩根大通和美联储向其提供700亿美元的流动性支持,接着由摩根大通牵头,美国前11家大型银行向第一共和银行存入了300亿美元,防止第一共和银行发生挤兑出现流动性风险而倒闭。

第一共和银行倒闭逻辑与硅谷银行相同

第一共和银行和硅谷银行都是成立于上一次美联储快速大幅加息之后的20世纪80年代,经营上也顺风顺水,高速扩张,尚未经历过高通胀和利率快速上行的考验,风险防范意识并不高。也正如硅谷银行、签名银行的倒闭是从资产端和负债端两端被挤压导致资金链断裂,第一共和银行的垮掉同样是因储户挤提带来的流动性危机所引发。

无论如何,第一共和银行在美国的中小银行中都属于优等生,而且排名还在硅谷银行和签名银行之前,是美国第14大银行,仅次于前十几家大银行,其资产规模超过2300亿美元。第一共和银行作为优等生有3点:一是增长快。从1985年成立以来,第一共和银行年复合增长率达25%。二是客户优。截至2022年底,100万美元以上的高净值客户13.8万人,占美国4.5%。三是盈利好。连续36年盈利,资产管理2700多亿美元,而不良贷款核销比率位于美国前5家银行。

作为优等生的第一共和银行倒闭具有典型意义。为了防止第一共和银行倒闭,美国政商两界联手救援,但在经历了硅谷银行、签名银行倒闭带来的惊恐后,储户已如惊弓之鸟,纷纷转移存款。从一季度的年报来看,第一共和银行一季度流失的存款规模超过1000亿美元,远超市场预期,这也显示出储户对美国银行安全的担忧。

如果说负债端的存款流失所带来的流动性危机是第一共和银行倒闭的直接原因,那么,资产端的资产减记则是其深陷泥沼的根本原因。第一共和银行持有的美债和地产抵押支持证券(MBS),在美联储持续加息下都已出现浮亏,一旦为了应对挤提而出售就必然将浮亏变为实亏,这样从资产端到负债端两端积压,第一共和银行也无法支撑,只能轰然倒下了。第一共和银行股价在3月连续暴跌数日之后,在4月底一泻千里,市值缩水97%。

第一共和银行倒下后美国中小银行股价再次暴跌,要监视中小银行及其风险

5月4日,美联储主席鲍威尔在宣布加息之前先就美国中小银行风险做了分享。第一共和银行与硅谷银行、签名银行尽管规模略有差别,但都是美国中小银行中规模靠前的,如果说硅谷银行、签名银行的倒闭,大家还在找科技银行、利率风险没有做好掉期等理由,作为优等生的第一共和银行的倒闭则令投资者更加担忧美联储加息带来的美债和MBS利率上升给银行业带来的压力。如果第一共和银行在美联储和各大银行的联合救助输血后仍不能摆脱倒闭的命运,那么更多的中小银行,特别是那些此前经营状况良好,拥有众多高额储户和贷款、债券类资产的区域性银行中又有多少尚未暴露的“炸弹”?

评级下调,银根收紧,信贷收缩,经济下行,市场信心受到重创

据美联储公布的最新统计数据,美国M2货币供应量已连续第4个月收缩,3月M2同比下降4.1%,创1960年以来新低。

在硅谷银行倒闭后,穆迪将美国银行业的评级展望前景从稳定下调为负面,给出的理由是美国银行业经营环境迅速恶化。在第一共和银行的最后时刻,穆迪进一步下调美国合众银行、夏威夷银行等10多家美国区域性银行的评级,给出的理由是银行管理资产和负债面临的压力日益明显,这些银行存款的稳定性高度存疑。

美联储的持续加息加大美国一众中小银行的压力,而担负美国商业地产80%和超过50%的工商业地产贷款的中小银行由于息差继续收窄,也在银根收紧的同时更加惜贷,而这又会使大量商业地产的经营面临更大风险。伴随房地产价格走低,银行资产端面临更大减记,银行进一步惜贷加速经济下行压力。只要美联储维持高息不减,银行业的风险就会持续,甚至扩展到实体经济,美国经济将出现实质性衰退。

第一共和银行的倒闭不仅会让大家把目光盯准190家有问题的银行,而且也会对数千家的美国中小银行及欧洲银行业产生外溢影响。更为关键的是,一季度美国经济增速低于预期,而5月美联储的再次加息会进一步抑制投资、消费和净出口,推动美国经济快速滑入衰退区间。更让人担心的是,第一共和银行在多方联合救助下仍然倒闭,以及美国合众银行、夏威夷银行等多家区域性银行的评级被下调,给投资者的信心带来打击,在经济下行、金融风险高企的情况下,信心比黄金还重要,失去信心的经济体可能会如在下坡路上失去刹车的车辆一般面临不可控的风险,因此需要随时关注系统性金融风险的发生。

(欢迎关注人大重阳新浪微博:@人大重阳 ;微信公众号:rdcy2013)