发布时间:2020-12-25 作者: 王晋斌

最近一段时间,美联储发布的几个消息值得关注。首先,12月18日,美联储对银行进行了第二次压力测试。测试结果显示,大型银行在两次单独假设的衰退中拥有强劲的资本水平。两次单独假设的压力测试包括两种全球严重衰退的假设情景。第一种情况是失业率飙升至12.5%,然后下降到7.5%左右;第二种情况是失业率达到11%的峰值,然后再略微下降到9%。在这两种情况下,大型银行的亏损总额将超过6000亿美元,远高于今年首次压力测试。然而,在更严重的情况下,它们的资本比率将从12.2%的平均起点下降至9.6%,远高于4.5%的最低水平,所有公司的基于风险的资本比率将保持在规定的最低水平以上。2021年第1季度,股息和股票回购都将根据过去一年的收入限制在一定数额内。如果一家公司没有收入,它将无法支付股息或回购。这就是说从明年开始转变,允许有钱的大型银行回购公司的股票。其次,同一天,美国联邦储备委员会投票决定将逆周期资本缓冲(CCyB)维持在目前0%的水平。

作者王晋斌系中国人民大学经济学院党委常务副书记、国家发展与战略研究院研究员、中国宏观经济论坛(CMF)主要成员。本文发布于12月23日“中国宏观经济论坛 CMF”微信公众号。

最近一段时间,美联储发布的几个消息值得关注。首先,12月18日,美联储对银行进行了第二次压力测试。测试结果显示,大型银行在两次单独假设的衰退中拥有强劲的资本水平。两次单独假设的压力测试包括两种全球严重衰退的假设情景。第一种情况是失业率飙升至12.5%,然后下降到7.5%左右;第二种情况是失业率达到11%的峰值,然后再略微下降到9%。在这两种情况下,大型银行的亏损总额将超过6000亿美元,远高于今年首次压力测试。然而,在更严重的情况下,它们的资本比率将从12.2%的平均起点下降至9.6%,远高于4.5%的最低水平,所有公司的基于风险的资本比率将保持在规定的最低水平以上。2021年第1季度,股息和股票回购都将根据过去一年的收入限制在一定数额内。如果一家公司没有收入,它将无法支付股息或回购。这就是说从明年开始转变,允许有钱的大型银行回购公司的股票。其次,同一天,美国联邦储备委员会投票决定将逆周期资本缓冲(CCyB)维持在目前0%的水平。

上述两个决定给出了清晰的信号:一是美国大型银行业资产负债表状况属于健康,尚未发现出现系统性风险的苗头;二是逆周期资本缓冲维持在目前0%的水平,继续鼓励银行信贷。

前两个月美联储修改通货膨胀目标制,由原来的绝对值2%,变为一个时期(尚未公布具体时间长度)平均2%,甚至更高一点的平均弹性通货膨胀目标制,这将允许美联储的宽松货币政策更加灵活。进一步结合最近美国两党达成的9000亿美元抗疫刺激方案,按照家庭年收入低于7.5万美元的家庭成员每人直接一次性补贴600美元,失业人群每周获得300美元的失业补助金。同时,该方案中将有接近3000亿美元小企业贷款计划。

再看疫苗订购和接种情况,按照目前的数据,美国订购的新冠疫苗数量在主要发达经济体中是全球最多的,并在2周前开启首批新冠疫苗接种。2021年1月20日美国新总统拜登入主白宫,疫情防控可能会采取进一步的措施。

上述近期的重要信息,综合在一起,其基本结论就是:美国想实现历史上大冲击下经济衰退时间最短的修复和复苏,宏观政策激进而大胆,本质上是靠美元主导的国际货币体系发行货币,动用全球资源来抗疫。截至目前,今年以来,美联储购买了美国财政赤字债务融资的大约53%。

当前美国实体经济目前状态如何?

从最近12月份美联储的预测来看,2020年美国GDP下降-2.4%,这个数字与2020年年中的预测相比已经大幅度上升,9月份的预测还是-3.7%。从三季度实际GDP来看,环比增长33.4%,略好于预期的33.1%。从就业来看,11月份失业率6.7%,仍处于比较高的水平。

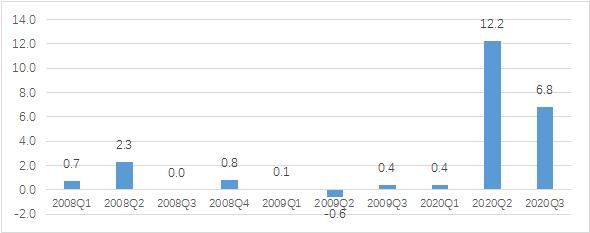

从另外一些重要的指标来看,实际个人可支配收入状况与2008-2009年次贷危机时期完全不同。依据美联储划分的次贷危机衰退期,可以看出从2008年第1季度到2009年第3季度,美国居民个人实际可支配收入的增长率是非常缓慢的,其中2009年2季度出现了同比0.6%的下滑。2020年新冠疫情冲击下,激进的财政救助和刺激政策导致美国居民个人实际可支配收入是大幅度增长的。2020年2季度和3季度同比增长率分别高达12.2%和6.8%(图1)。

图1、次贷危机时期和新冠疫情冲击美国居民个人实际可支配收入同比增长率(%)

美国居民储蓄率也出现了急剧的上升,4月份高达33.7%,之后一路下降,10月份依然高达13.6%,这在美国经济中已经是很高的居民储蓄率了。激进的财政刺激政策增加了美国居民的可支配收入,提高了美国居民的储蓄率。

从个人消费支出来看,从季节调整的年率来看,10月份为14.64万亿美元,比4月份12.11万亿美元上涨了2.5万亿美元,但距离疫情爆发前1-2月份均值14.88万亿的水平还有一点差距。其中耐用品的消费创历史新高,2020年11月份达到约1.79万亿美元,4月份低点时只有1.2万亿美元。11月份耐用品的消费已经是2019年月度均值的116.6%。

从美国居民家庭和为住户服务的非营利机构部门(NPISHs)的债务偿还能力来看,依据BIS提供的最新数据,2020年第2季度的债务服务比例为7.5%,为2015-2019年季度均值的94.3%;2020年2季度私人非金融部门的债务服务比例为15.1%,为2015-2019年季度均值的104.25%,比例略有上涨。因此,从家庭和私人非金融部门的财务状况来看,还是比较健康的。

从工业生产来看,依据美联储的数据,11月份美国工业生产指数为103.98(2012=100),与疫情爆发前的2020年2月相比,仍有较大差距,大约为2020年2月的95.14,但已经达到2015-2019年月度均值的98.34%。生产指数从4月份最低点91.27基本实现了连续7个月的修复。从设备使用率指数来看,11月份为73.31%,与疫情冲击前的2月份76.93%相比,还差约3.6个百分点,是2015-2019年月度均值的95.23%。

从制造业企业存货销售比来看,已经从4月份的高点1.7降低10月份的1.38,这是2015-2019年月度的均值水平。次贷危机时期2009年1月也达到过高点1.59。从这一指标来看,今年新冠疫情的冲击程度要远大于次贷危机时期企业销售受到的冲击程度。

从私人投资来看,2020年3季度总私人投资约3.69万亿美元,比2季度约3.13万亿美元的水平有大幅度的修复,但仍然未达到2019年3季度约3.76万亿的水平。总体上,私人投资有较为明显的修复。

从金融市场来看,在极低利率和宽松货币政策的刺激下,美国的金融市场整体已经呈现出超级修复的态势。

在上述背景下,美国又开始了新一轮0.9万亿美元的抗疫刺激计划,表明了美国使用这种激进大胆的宏观政策就是想要在主要发达经济体中率先实现美国经济的修复和复苏,希望占据下一步全球博弈的有利位置。

从美国一轮接一轮的刺激政策可以看出,美国经济竞争战略发生了重大变化。美国是在最大化的使用美元国际货币体系的优势,通过自主性的刺激政策把这种优势兑现为自私的经济修复和竞争优势,从而反过来去进一步维持美元国际货币体系,而不顾美元流动性泛滥给其他经济体带来的冲击。如果美国经济在主要发达经济体中率先修复并复苏,那么国际金融市场对流动性泛滥下的美元看法就会发生变化。这也许是美国采取如此激进刺激政策的深层原因。

(欢迎关注人大重阳新浪微博:@人大重阳 ;微信公众号:rdcy2013)