发布时间:2020-10-19 作者: 王晋斌

2020年10月10日,央行宣布自10月12日起,将银行远期售汇业务的风险准备金从20%降到0%,降低投资者或者企业购买外汇的成本,这是从外汇需求侧来给人民币汇率脱离美元指数走势,快速单边升值降温。

王晋斌系中国人民大学经济学院党委常务副书记、国家发展与战略研究院研究员,本文刊于10月16日“中国宏观经济论坛 CMF”微信公众号。

2020年10月10日,央行宣布自10月12日起,将银行远期售汇业务的风险准备金从20%降到0%,降低投资者或者企业购买外汇的成本,这是从外汇需求侧来给人民币汇率脱离美元指数走势,快速单边升值降温。

从需求侧给人民币升值降温,必须是市场有足够的、潜在的外汇需求渴望。由于全球疫情依然严重,压制了国内市场对外汇的需求,典型的就是出国旅游等对外汇需求急剧下降,这也是与过去相比今年服务贸易逆差大幅度缩小的主要原因。

在需求侧,市场需要外汇有两个基本用途,一是进口货物和服务;二是市场投资者的外汇投资流出。从第一个方面看,1-9月份出口1811394.6百万美元,进口1485340.8百万美元,贸易顺差3260.538亿美元。经常账户保持着较大的顺差。从第二个方面看,央行外汇储备1-9月仅增加了270.65亿美元。这说明对外投资等资本流出依然保持了良好的态势(商务部公布的数据,1-9月对外非金融类直接投资达到788.8亿美元,同比仅下降0.6%),并没有出现过多的净“热钱”。主要是海外疫情严重,部分发达经济体金融市场的资产价格高企,正常的资金流出相对可测。

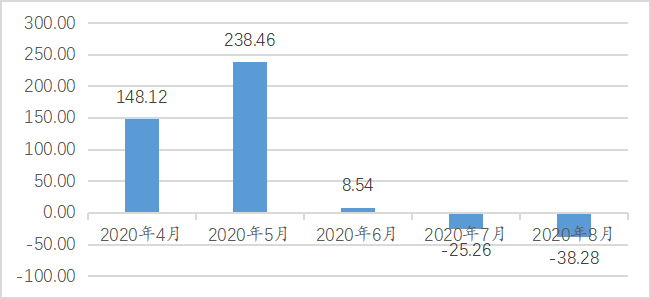

从银行外汇供需来看,依据国家外汇管理局网站9月18公布的数据,2020年4月-8月结汇和售汇差额从7月份开始出现较小的负值,说明市场对外汇的需求基本保持了供需平衡的态势(图1)。

图1、银行结售汇差额(亿美元)

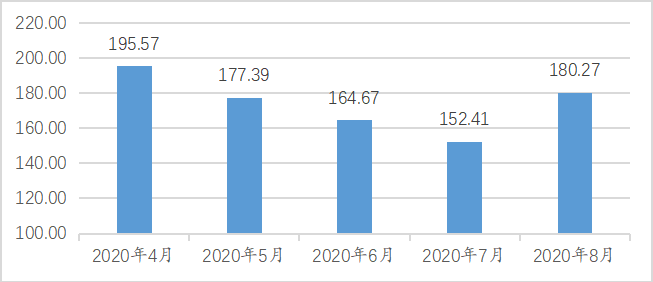

但从远期结汇售的差额来看,市场美元的供给还是大于需求的(图2),这也是推动人民币预期升值的一个远期美元市场供给因素。

图2、本期末远期结售汇累计未到期额(差额,亿美元)

从整个经济部分基本面来看,9月份CPI同比上涨1.7%,9月份食品烟酒类价格同比上涨6.4%,影响CPI(居民消费价格指数)上涨约2.00个百分点。这就是说,剔除食品烟酒类物价的上涨,CPI同比涨幅是负值。从出口来说,3季度出口同比增长10.2%,这是在人民币升值的背景下出现的。疫情经济下的出口,汇率的作用应该降低了,更多的取决于是否具备安全的生产供给能力。

从金融市场的情况来看,依据人行网站提供的数据,截至2020年6月底,境外机构和个人持有境内人民币金融资产分别达到24567.6亿元人民币和 25724.23亿元人民币,相比2020年1月底分别增长了3480.65亿元人民币和3100.92亿元人民币。境外投资者对人民币资产表现出了一定程度的热情,这也是中国金融高质量开放想要的结果。

再从今年金融大动荡时期的汇率来看,人民币汇率在3月9日-3月23日的美元指数大幅度升值8%的背景下,人民币对美元仅贬值了不到2.5%,是全球主要货币中贬值幅度最小的之一。欧元贬值幅度超过6%、日元贬值超过8%、英镑贬值超过12%,等等。但疫情的不确定性导致美欧等经济体疫情至今依然处于严重的阶段,中国疫情防控取得了战略性成果,复工复产全球领先,人民币升值又具备基本面的支撑。从这个角度来说,3月中下旬的全球金融大动荡期间,人民币应该是错过了最佳贬值窗口,导致目前升值的空间被挤压,这也导致了在美元兑人民币触及6.7后央行开始给人民币升值降温。

从世界主要经济体央行资产负债的“扩表”幅度和中外利差来看,人民币应该进入了一个具有阶段性升值的区间。由于海外疫情可能会延续较长的时间,海外央行的货币政策会因此处于放松常态化的状态,人民币也因此具备较长的阶段性升值的基本面。

从双循环战略来看,要实现贸易部门和非贸易部门的结构性调整,要促进金融高质量的开放与大发展,人民币需要一个相对长的阶段性升值来服务于经济发展战略的调整。海外疫情的不确定性也提供了这样一个战略性的契机。

因此,由于是美元的需求侧与人民币的供给侧发生了变化,导致了最近几个月人民币的升值。市场需求侧导致的人民币升值,货币政策直接的思路就是从供给侧去调控人民币升值的速度,在可升值的空间中延长升值的时间。

央行在汇率问题上,可以改变过去应对汇率变动的“被动”方式:货币投放在一定程度上依据外汇占款来调节,同时使用汇率调节的逆周期因子。在社会经济处于常态下,这种方式无疑是可行的,可以维持汇率的相对稳定,又可以保持货币量投放按照金融和实体经济需求的节奏来实施。问题在于:最近几个月央行资产负债表的外汇占款数量很小,疫情经济与金融已经在很大程度上改变了过去的方式。央行可以尝试正向的、或者说“主动”的汇率调节方式,通过各种形式的“扩表”来应对汇率的单向、短时间的较大幅度变化,发挥央行从货币“供给侧”调控汇率的主动性。比如,央行可以进入市场适度买入外汇,增加对外汇需求,平衡外汇市场上本币与外部的供需,来防止出现短期的、单向的较大幅度升值。同时,适度“扩表”也为资产化促进资本市场的大发展提供源头资金来源。

“双循环”新发展格局下的汇率更应该体现出全局观。汇率调控与汇率市场化改革并不是对立的。新发展格局所需要的结构性转型,可以通过财税政策来激励结构性转向,也可以通过汇率升值来实施结构性转变,两种途径在发挥市场是配置资源决定作用上,在成本收益的衡量上,汇率政策效果也许更好,因为这是一个总价格,会给予市场参与者相同的预期。利用好汇率这个重要的价格杠杆,将有利于双循环新发展格局的形成与发展。(欢迎关注人大重阳新浪微博:@人大重阳 ;微信公众号:rdcy2013;Twitter:RDCYINST)