发布时间:2022-07-11 作者: 张成思

2008年全球金融危机后,我国曾采取以“四万亿”信贷计划为代表的宏观政策,对及时稳定经济增长起到了关键性作用。与此同时,宏观杠杆率水平也出现明显提升。

作者张成思系中国人民大学财政金融学院教授,贾翔夫系中国人民大学财政金融学院博士研究生,廖闻亭系中国人民大学财政金融学院助理教授,本文转自2022年7月8日IMI财经观察公众号,原文刊于《财贸经济》2022年第6期。

本文为《IMI宏观经济月度分析报告》(2022年6月)的宏观经济专题,节选自《宏观经济专题——金融化、杠杆率与系统性金融风险》一文。本文研究我国经济金融化对杠杆率以及系统性金融风险的影响,从宏观和微观两个层面测度杠杆率水平,基于8个经济部门的24个相关因子抽取系统性金融风险信息,利用时变参数因子增强向量自回归(TVP-FAVAR)模型构建杠杆率、金融化和系统性金融风险间的动态关系,并进一步研究杠杆率和金融化的溢出效应及其对系统性金融风险的影响。基于2004—2019年季度数据的经验分析结果表明:金融化程度的提升对宏观杠杆率产生正向冲击,对微观杠杆率产生负向冲击,且冲击在2008年后快速减小;宏观杠杆率在2008年金融危机前对系统性金融风险产生负向冲击,而在2008年后转为正向且冲击逐渐增大,微观杠杆率对系统性金融风险的冲击与宏观杠杆率相反。这些结果表明,综合考虑宏观和微观杠杆率对系统性金融风险的差异化影响,可以更好地防范和化解系统性金融风险。

2008年全球金融危机后,我国曾采取以“四万亿”信贷计划为代表的宏观政策,对及时稳定经济增长起到了关键性作用。与此同时,宏观杠杆率水平也出现明显提升。学界对高杠杆率可能加剧金融体系脆弱性具有普遍共识。因此,如果经济发展过程中杠杆率过高,可能带来一系列经济风险并最终引发系统性金融风险,使经济陷入衰退。

与宏观杠杆率水平上升同时出现的是微观企业杠杆率的上升。2008年金融危机后,全球经济增长率下降,非金融企业盈利能力降低,投资率也开始下滑。为了维持现金流及流动性,企业需要在信贷市场和债券市场进行融资,资产负债率大幅上升。根据国际清算银行(BIS)的数据,截至2019年,我国实体经济杠杆率达到257.3%,在其统计的46个国家、地区和经济体中排名第16位。尽管与发达国家相比我国杠杆率尚处于中等偏高水平,但由于我国债务增长速度较快且包含较多隐性债务,经济运行中的潜在风险仍然不容忽视(马建堂等,2016)。

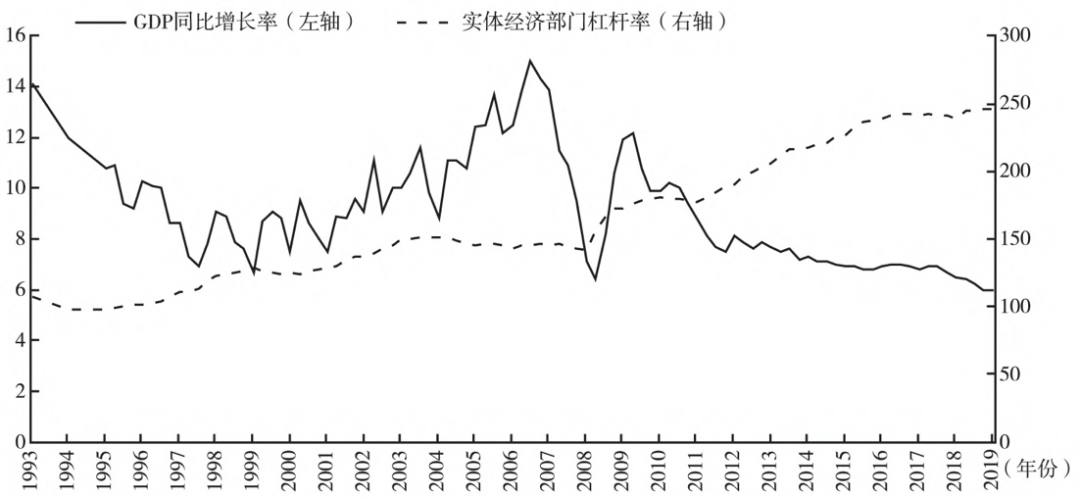

为了说明问题,图1刻画了1993—2019年我国真实GDP同比增长率和实体经济部门杠杆率的走势,其中实体经济部门杠杆率为居民部门、非金融企业部门和政府部门的杠杆率之和。图1表明,真实GDP同比增长率在 1993—2000 年逐渐下降,在2000—2008年快速上升,而在2008年全球金融危机后出现明显下降,但在2009年开始反弹并在2010年后呈缓慢下降趋势。与此同时,我国实体经济部门的杠杆率则持续上升,在1993-2000年的上升幅度较大,而在2000-2008年以较小幅度上升,2008年金融危机后持续快速上升。截至2019 年,国家资产负债表研究中心测算的我国实体经济杠杆率为245.4%,与国际清算银行测算的257.3%较为接近。

从图1还可以看出,在经济增长率处于上升阶段的年份,实体经济部门的杠杆率水平保持平稳,而在经济增长率处于下降阶段的年份,实体经济部门杠杆率上升较快,这一时期也正对应着金融行业的快速发展,金融的深化和发展降低了企业获取资金的难度,从而推动企业杠杆率持续上升。宏观杠杆率和企业微观杠杆率的上升会增加各部门的风险,且会将风险传导至金融部门,进而使系统性金融风险的爆发成为可能(苟文均等,2016)。

图1 我国真实GDP同比增长率和实际经济部门杠杆率

(资料来源:国家资产负债表研究中心、国家统计局)

已有学者从多种角度研究我国杠杆率水平及其演变过程(李扬等,2015;马建堂等,2016),主要包括杠杆率的测算、杠杆率对系统性金融风险影响的理论分析等,研究对象以宏观杠杆率为主,得出了非金融企业部门和地方政府杠杆率较高、居民部门杠杆率快速上升、我国当前系统性金融风险可控的结论。事实上,宏观杠杆率存在存量与流量直接对比缺乏合理性和实践适用性等缺陷(王国刚,2017),在实际应用中可能存在不全面之处,而现有研究对微观企业杠杆率及其对系统性风险的影响关注较少,此外,关于我国各层次杠杆率与系统性金融风险关系的经验研究也相对缺乏。

为探究经济金融化条件下我国杠杆率与系统性金融风险的关系,本文从宏观和微观两个层面测度我国杠杆率水平,基于8个经济部门的24个相关因子抽取系统性金融风险信息,利用时变参数因子增强向量自回归(TVP-FAVAR)模型构建杠杆率与系统性金融风险间的动态关系,同时采用A股上市公司的金融部门和非金融部门的利润增长率之差衡量经济金融化程度,并进一步研究杠杆率和金融化的溢出效应及其对系统性金融风险的影响。本文引入时变参数因子增强向量自回归(TVP-FAVAR)模型分析杠杆率对系统性金融风险的溢出效应,解决了传统VAR模型无法对存在结构突变的非线性关系进行解释以及多变量信息集难以估计的问题。

(欢迎关注人大重阳新浪微博:@人大重阳 ;微信公众号:rdcy2013)