发布时间:2024-06-17 作者: 王衍行

一向被誉为“金饭碗”工作的银行,少见地把橄榄枝抛向了催收领域。近日,三湘银行、华夏银行、微众银行等多家金融机构拟招聘催收相关人才。

受访者王衍行系中国人民大学重阳金融研究院高级研究员,本文载于6月15日中国新闻周刊。

一向被誉为“金饭碗”工作的银行,少见地把橄榄枝抛向了催收领域。近日,三湘银行、华夏银行、微众银行等多家金融机构拟招聘催收相关人才。

谈及催收,人们往往联想到“骚扰”“违规”等关键词,甚至是“呼死你”等暴力催收手段。催收工作也被视为门槛较低,往往没有学历限制与工作经验要求。

但随着行业走向正规化,催收这个规模万亿的“隐秘”生意,正在发生变化。

这一次,银行瞄准的就是高层次催收人才:大学本科及以上学历,法律、金融专业背景、五年以上相关工作经验……

不过,银行们纷纷自己下场“要账”背后,减轻自身资产质量压力的同时,身上肩负的合规责任也更大了。

招揽“催收人才”

中国新闻周刊关注到,近期不少银行正在催收行业紧锣密鼓地招兵买马。银行招聘的催收工作岗不只是打打电话催促还款这么简单,对学历与工作经验都有了更高要求。

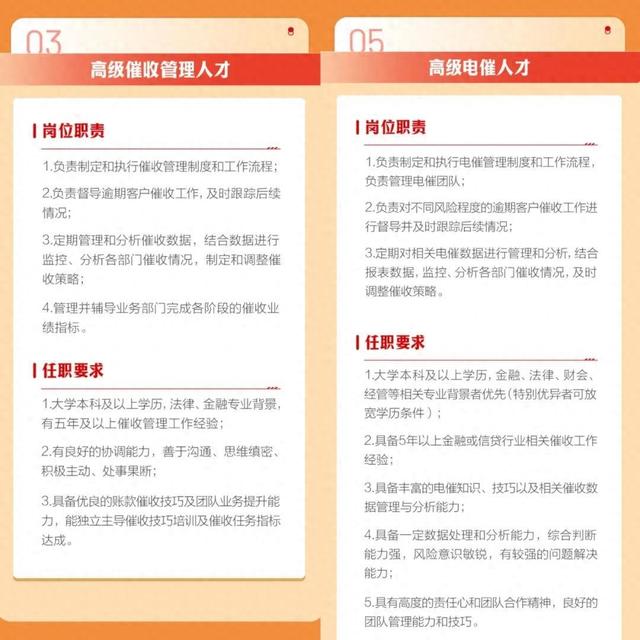

5月31日,三湘银行发布招聘公告,面向全国引入7类高级人才,其中包括“高级催收管理人才”和“高级电催人才”。

对于很多人感兴趣的“高级电催人才”,三湘银行的任职要求是:有大学本科及以上学历,金融、法律、财会、经管等相关专业背景者优先,具备5年以上金融或信贷行业相关催收经验。不仅如此,还要具备丰富的电催知识与技巧以及相关催收数据管理能力,能独立主导催收技巧培训及催收任务指标达成,并具备敏锐的风险意识。

图/三湘银行官方企业文化号三湘潮

华夏银行零售信贷部贷后催收管理岗门槛则更高,要求硕士研究生及以上学历,金融、管理、经济、数学、统计等相关专业,且具备3年以上工作经验,职责包括内催运营管理与委外运营管理。

图/华夏银行官网

催收岗位的相关职责,考核指标也越来越细化。5月29日,微众银行发布招聘信息显示,该行拟招聘业务运营支持岗(委外运营),负责委外催收作业、品质合规性、催收强度的检查监测,确保委外催收机构不良资产清收资源投入的及时性和有效性,促进委外催收机构效率提升。

素喜智研高级研究员苏筱芮对中国新闻周刊解读,根据此类招聘要求来看,某些银行机构也期望通过这部分人才的引进来更好地实现委外催收团队管理,从而提升贷后工作的合规性。

中国新闻周刊在招聘网站以“催收”为关键词搜索,将行业定位为“银行”,发现银行亲自招聘催收业务员工的现象并不少见。光大银行、交通银行、民生银行、广州银行、哈尔滨银行、广州农商银行、浙江泰隆银行等金融机构,都发布有招聘催收相关人才的信息。

银行催收招聘的岗位包括银行信用卡催收员、贷后催收岗、电催专员等,薪资的浮动范围较大。二三线城市基本员工起薪5000元,一线城市总部员工则可高达24000元,但亦要求本科以上学历及相关工作经验。值得注意的是,对学历、专业要求更高的三湘银行与华夏银行都没有明确公布上述岗位的薪酬标准。

中国金融智库特邀研究员余丰慧告诉中国新闻周刊,银行通过提升催收团队的专业性和规范性,意在优化客户体验,反映了银行业对于提升催收效率和效果的重视。此外,还能通过催收反馈的信息反哺前端信贷审批,形成良性循环,提升整体风险管理水平。

告别催收乱象

银行招揽高级催收人才的同时,传统的催收江湖正在经历“大洗牌”。

据不完全统计,自2022年以来,以湖南地区为例,超过10家催收公司被查。从已经判决的文书显示,被告人员大多被认定为使用“软暴力”催收,触犯寻衅滋事罪。

号称“国内最大催收公司”、累计催收超过2亿人次的湖南永雄资产管理集团,继2023年5月停业后,在2024年4月下旬正式宣告转行,不再从事具体催收工作。

巨变背后,是监管层面对于骚扰恐吓等系列“软暴力”催收乱象的整治。中国互联网金融协会5月中旬发布《互联网金融贷后催收业务指引》(简称《指引》),要求每日电话催收不能超过3次,每天晚上10点以后不能催收,不应向联系人催收,金融机构和第三方催收机构应对催收全过程进行记录。

银行盯上催收,也是响应监管号召。《指引》提到,“有条件的金融机构可组建专门负责催收业务的部门”“金融机构应切实履行贷后催收业务主体责任,不断加强本机构催收能力建设,审慎实施外包”。

在多位受访专家看来,催收行业正趋于规范发展,合规问题越来越受到关注,这也直接成为银行自己下场做催收的原因之一。

苏筱芮介绍,银行业的催收业务主要有两种方式,一种是自建团队进行催收,一种则是委外催收。人工智能浪潮下,一些AI也开始运用于早期的催收沟通。

“委外催收的优点在于提升效率、降低成本。但缺点也很明显,第三方催收公司的风险把控能力相对较弱,银行要面对合规风险、声誉风险等。”苏筱芮说道。

上海市协力(贵阳)律师事务所高级合伙人刘伟明律师对中国新闻周刊表示,银行业金融机构在清收不良贷款工作中,除部分贷款由其内部工作人员进行自主催收外,相当一部分不良贷款需要通过委外清收的方式进行处置。但第三方催收公司良莠不齐,目前出现的暴力催收行为主要在这一环节。

“第三方催收公司在催收过程中如果出现侵害借款人或担保人合法权益的行为,在民事责任方面,根据《中华人民共和国民法典》第一百二十条、第一百六十七条和第九百二十九条的规定,银行业金融机构和第三方催收公司可能承担连带责任。”刘伟明解读。

如果委外催收的第三方公司出了问题,那么银行也难逃被监管处罚的风险。2024年1月10日,因对催收处置严重不审慎负有直接责任,时任象山县农村信用合作联社理事长谢语诚、主任郑仲华均被终身禁止从事银行业工作。

当合规发展成为主旋律,银行的催收业务也更加规范透明,今年以来已有不少银行对外公布催收号码及合作催收机构名称。

5月27日,邮储银行发布个人贷款贷后回款与催收新增官方号码,数量达到48个;6月7日,浦发银行公布的浦发银行信用卡中心委外催收机构名单中包含54家催收机构,逾期欠款法律事务合作机构名单中则包含了187家律师事务所。

减轻不良包袱

其实银行更主动地介入催收业务背后,还有一定经营压力的考量。

国家金融监管总局数据显示,今年一季度,商业银行净息差为1.54%,较2023年四季度的1.69%下滑15个基点,再创历史新低。

净息差是银行的核心利润来源之一,而净息差要除去不良才是真正的利润。在净息差表现不佳的当下,化解不良压力、提升资产质量,自然成为银行的重要任务之一。

“催收是目前银行处置不良资产的方式之一,银行亲自下场催收,显示出银行在不良资产处置上的主动应对策略,一方面可能意味着银行面临的不良贷款压力有所上升,需要更有效的介入措施;另一方面,这也体现了银行对不良资产管理精细化、专业化趋势的适应,力求更有效地控制信贷风险。”余丰慧说道。

招收高级催收人才是否有业绩压力相关考量?中国新闻周刊向三湘银行发出采访诉求,截至发稿并未收到回复。

向不良要利润,已经成为一个行之有效的方式。比如兴业银行,该行2023年在营收减少5.19%情况下,“实现账销案存清收142.22亿元,同比增长27%”,从不良里“挤”出了一定利润。

站在银行经营的角度,催收起到的连锁作用也不只是回款这么简单。

刘伟明指出,催收作为银行业金融机构处置不良贷款的重要途径,在实际工作中可能触及机构较为敏感的不良贷款率、拨备覆盖率、贷款损失准备充足率、资本充足率等主要监管指标是否达标,以及相关从业人员信贷业务是否存在违法违规甚至犯罪问题。

但中国人民大学重阳金融研究院高级研究员王衍行告诉中国新闻周刊,在过往的银行体系中,大致有90%以上的商业银行在贷后管理环节上较为薄弱。况且一些商业银行在贷前管理环节就疏于管理并留有隐患,这也为催收环节增加了不少难度。

向不良要利润,可能没有那么简单。催收环节既要合法合规,又要提升质效,更要把精力放在贷前管理审核环节。银行招聘高水平催收人才,或只是一个开始。

(欢迎关注人大重阳新浪微博:@人大重阳 ;微信公众号:rdcy2013)