发布时间:2024-09-13 作者: 代志新 陈怡心

优化税制结构,健全地方税、直接税体系是构建现代税收制度的要求,通过科学的征管政策设计提高居民的税收遵从,有助于自然人税收体系建设,对税收治理能力现代化有重要意义。

作者陈怡心系中央财经大学中国财政发展协同创新中心助理教授,代志新系中国人民大学财政金融学院教授, 博士生导师,财税研究所研究员,本文转自9月12日人大财税研究所。

内容提要:优化税制结构,健全地方税、直接税体系是构建现代税收制度的要求,通过科学的征管政策设计提高居民的税收遵从,有助于自然人税收体系建设,对税收治理能力现代化有重要意义。本文运用随机实地实验的方法,研究不同强度的催缴干预对纳税人缴纳房产税欠税行为的影响,并结合税收凸显性理论,研究税收信息凸显对税收遵从行为的影响。本文研究发现:行为助推会显著提升纳税人的税收遵从度;提醒强度对税收遵从决策具有不同影响;提高提醒强度能提高行为助推的干预效果,但一定程度后作用效果会衰减;对于高度不遵从的纳税人,高强度的电话催缴干预能够进一步提升申报概率;电话回访发现,干预主要是通过提高税收信息凸显性产生作用。本文通过随机实地实验方法研究促进我国纳税遵从的征管机制设计,对我国现代化税收征管体制建设具有重要意义。

一、引言

在中国的税制设计下,税收征管对象主要是企业法人,对自然人的税收征管经验有限。自然人由于有限理性,其行为容易受到税收内在认知、凸显的税收信息、税收信息表达方式等因素的影响(Slemrod,2007;Thaler和Sunstein,2009;Chetty等,2009),与企业纳税主体的理性纳税行为模式存在巨大差异。

随着有限理性概念(Simon,1956)逐渐受到重视并被应用到经济问题研究中,税收领域也逐渐将纳税人的认知因素纳入研究框架,形成了基于有限理性概念的纳税遵从理论(Warneryd和Walerud,1982)。税收凸显性(Tax Salience)概念是影响较大的理论之一。所谓税收凸显性,即税收成本或税法条款易被居民感知的程度。税收凸显性理论认为,居民往往根据可视度高和凸显性强的税收信息形成认识,并进行决策,忽略或者不充分处理在逻辑上相关但不能被直接感知的信息,从而产生内在预测偏差。其中,居民接受到的信息(Chetty等,2009)、信息被表达的方式(Gamage和Shanske,2011;Chetty和Saez,2013),以及个人的潜在认知(Castro和Scartascini,2015)均会影响居民的税收感知和决策行为。当税收信息不凸显时,居民将不会完全意识到税收成本的存在,也不会根据税收信息改变决策,并表现出税收信息反映不足的现象。

围绕“税收凸显性”,国外学者基于欧美等发达国家的税制环境,对税收凸显性的形成机理、如何利用税收信息凸显性提高居民纳税遵从水平等进行了丰富的研究(Fellner等,2013;Carpio,2014;Hallsworth等,2017)。研究发现,由于个人的认知能力有限,居民往往根据能够直接被感知的信息形成认识,忽略或者未充分处理在逻辑上相关但不能被直接感知的信息。正因为居民在信息收集和信息处理过程中的不完全,导致了税收内在认知偏差的广泛存在(McCaffery和Baron,2006),改变居民对税收信息的认知,可以显著影响居民的纳税遵从水平。国内学者也开始对税收凸显性展开相关研究(童锦治和周竺竺,2011;刘华等,2015;陈力朋等,2016;樊勇等,2018),但更多是关注税收凸显性对消费行为、投资行为等影响,以此出发研究税收遵从的文献仍较少。

房产税改革自提出以来,一直是各方关注的焦点。房产税改革不仅与当前税制改革中的自然人征收管理改革、地方税系建设息息相关,也更是推进现代财政制度构建和国家治理能力现代化的重要标志。房地产税的改革核心是对个人自住房是否征收房产税,2011年以来上海市和重庆市先行试点了对个人住房征收房产税,直接针对自然人进行税收征管。而针对房产税的税收征管更是仍处于起步阶段。如何完善房产税税收征管,建立高效的、符合中国国情的税收征管体系,提高居民的房产税纳税遵从意愿,是房产税改革中重要的一环。这需要立足于居民的纳税心理和决策方式,结合行为经济学相关理论,从行为角度分析提高居民纳税遵从意愿和遵从水平的有效路径。国外学者通过低成本高收益的助推方法,显著提高了企业所得税、个人所得税以及其他税费的纳税遵从水平。在我国税收征管背景下,如何科学引入行为助推方式设计有效的干预措施,通过增强税收信息凸显性提升居民对房产税的税收感知,从而提高个人房产税纳税遵从意愿,是具有现实意义的重要问题。

提醒(Reminders)是引导个人行动方向的最流行、最有效的行为助推方式(Sunstein,2014),尤其是针对逾期未付的账单、即将履行的义务等问题。提醒的正面影响已在诸多领域有过研究,比如健康决策(Antinyan等,2020;Altmann和Traxler,2014;Calzolari和Nardotto,2017;Milkman等,2011)、财务行为(Cadena和Schoar,2011;Karlan等,2016)以及规则和税收合规性(Apesteguia等,2013;Gillitzer和Sinning,2020)等。但上述文献主要关注提醒的框架、内容和时间安排对个人决策的影响,而个体对于提醒干预的强度的敏感度和策略反应行为,目前相关文献的探讨较少。

对纳税行为而言,一方面,提醒的频率和强度会对纳税人的纳税行为带来积极影响,提醒的频率和强度越大,能够不断强化人们的行为认知,引导和促使人们按照提醒的内容采取行动,落实之前悬而未决的行动;另一方面,人们会对重复性的提醒感到麻木,这降低了重复提醒的作用。高强度的信息提醒可能会产生逆火效应(backfireeffect),使原本看似有效的政策产生负面的影响。许多实验室和实地实验研究表明,重复提醒可能只在实验刚开始时有效,但其效果会随着时间的推移而下降(Antinyan等,2020;Ito等,2018;My和Ouvrard,2019)。作为提高税收信息凸显性的助推手段,提醒对于提高纳税人的遵从意愿是否有积极效果?提醒干预强度以及提醒的方式不同,对纳税人的税收遵从行为有何不同影响?提醒助推是否能够通过增强税收信息凸显,提高纳税人税收义务感知,提升纳税遵从度?这些是本文想要关注的问题。

本文基于2019年11月至12月在A市B区对房产税欠税纳税人开展的一项随机实地实验,评估了提醒助推方式的有效性,以及提醒强度对缴纳逾期税款的影响。结果发现:行为助推会显著影响税收遵从决策,提醒强度的提高能够进一步提高纳税遵从意愿,但作用效果存在上限,达到一定强度后干预效果不再显著加强。改变干预方式,采取更高强度的电话催缴干预,能够对纳税遵从意愿产生积极影响。

具体而言,本文有三个方面的主要贡献。第一,为行为助推对纳税遵从的影响提供了新的实验证据,证明了行为助推公共政策干预的有效性。同时,重点研究干预强度变化对于纳税遵从影响的差异性,发现了干预强度提高的边际效应。第二,结合税收凸显性理论在房产税背景下进行研究。以往税收实地实验文献对于财产税关注较少,而对于中国来讲,自然人征管的经验较缺乏,对于房产税这类税种的征管手段和经验较少,本文从房产税的视角探究自然人征收管理的有效征管方法。并从税收信息凸显的角度,解释了提醒助推干预对提高纳税遵从的潜在影响机制,发现提高纳税人的纳税意识是提升房产税遵从的关键,应针对性地设计干预方案。第三,助推干预手段创新。信息传递方式是影响助推有效性的重要因素,Ortega和Scartascini(2020)的研究表明税收征管领域的不同的干预方式(邮件、电子信件、实地访问)对税收遵从的作用效果存在差异。与国外主要以邮寄信件和电子邮件的干预方式相比(Castro和Scartascini,2015;Hallsworth等,2017;Meiselman,2018;DeNeve等,2021),本文选择短信提醒的方式,更适合中国国情,且更为经济便捷、精准度更高(代志新等,2020,代志新等,2023),也为短信干预方式的有效性提供了实验证据,同时,创新性地引入电话提醒方式,验证了电话提醒方式的作用和优点。

全文其他部分安排如下:第二部分为研究设计,包括实验背景、实验干预方案和实验步骤设计;第三部分为数据和实证模型设计;第四部分为实验结果分析,主要从纳税提醒干预效果的描述性分析、回归分析、异质性分析、拓展性分析等方面对实验结果进行报告与阐释;第五部分为结论与启示。

二、研究设计

(一)实验背景

为实施推进房产税改革,以完善地方税体系,扩充地方政府财政收入,建立现代化的财政税收体制,中国于2011年开展房产税试点改革。A市对本市居民家庭新购二套及以上住宅和非本市居民家庭新购住房征收房产税。每个家庭成员免税60平方米,房产税按应税住房市场交易价格的70%计算缴纳,适用税率为0.6%。居民家庭在购买房屋时会被告知纳税义务。年度应纳税额由税务机关根据业主的财产登记信息和税率计算。一旦财产交易和登记完成,将确定纳税人的纳税义务,税收筹划的空间很小。

在征收管理方面,纳税人需在每年12月31日前,凭有效身份证明原件自行向主管税务机关申报缴纳税款,缴清当年度应纳税款,不允许只缴纳部分税款。未按时履行纳税义务的逾期缴纳的税款从次年1月1日起按日加收滞纳税款万分之五的滞纳金。应税住房发生权属转移的,原产权人应在办理房地产登记之前缴清截至办理权属转移登记当月应当缴纳的房产税。

在税款支付方面,申报和缴纳是同时进行的。随着信息技术的发展,个人缴纳房产税非常便捷。除了传统的税务服务大厅、银行网点等线下方式外,还有微信、网站、手机应用等在线支付渠道。换句话说,缴纳房产税的专业门槛非常低,时间成本也几乎可以忽略不计。

根据统计数据,实验所在的B区,面积424.58平方公里,2018年年初人口约200万。2018年B区有21093名纳税人。截至2019年11月18日,仍有1524名纳税人未申报所属期为2018年的房产税,平均欠税金额约4525元人民币。所有欠税家庭都包括在研究样本中。

(二)干预方案

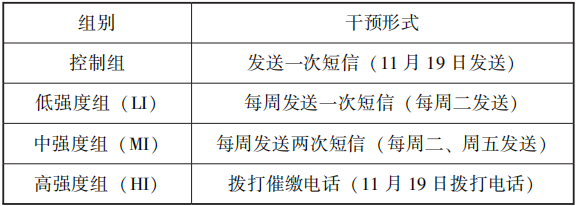

本文设计了一个随机实地实验来研究行为助推对个人纳税遵从的影响。具体而言,本文研究了短信提醒这种新颖且经济高效的干预方式,对个人缴税行为的影响。为检验不同干预强度对纳税人纳税决策的影响,本文分别设置了一个控制组和三个处理组,将只发送一次短信的设为控制组,每周发送一次短信的设为低强度组(LI)、每周发送两次短信的设为中强度组(MI)、拨打催缴电话的设为高强度组(HI)。在保持短信内容不变的情况下,通过四种不同的处理方式来控制税务机关催缴干预强度。具体实验设计如表1所示。

表1 各实验组的干预形式

实验的短信内容包括应税住房的地址、欠税金额、缴税渠道、咨询电话以及逾期缴纳税款的后果。

(三)实验步骤

本文的实验期为2019年11月19日至12月17日,共有以下四个实验步骤。

第一步,基准调研。在实验开始之前,我们从B区税务机关获取了截至实验开始实施前仍欠缴上一年度房产税的纳税人名单,总计1524人,包含年龄、性别、应纳税额等基本信息。

第二步,随机分组。在实验开始前,将纳税人随机分到一个控制组和三个处理组,为了避免纳税人的可观测特征与纳税行为可能存在的相关性,采取分层随机抽样的方法,使用计算机根据纳税人的年龄、性别、年应纳税额进行了分层随机分组。根据本文采取的随机化策略,我们确保控制组和处理组之间在各可观测特征方面是平衡的,如纳税人的年龄、性别、年核定税额、年应纳税额。

第三步,发送提醒。我们于2019年11月19日至12月13日分8轮向不同组别发送短信,其中,控制组于11月19日发送一次短信,低强度组于每周二发送短信(11月19日、11月26日、12月3日、12月10日),中强度组于每周二和每周五发送短信(11月19日、11月22日、11月26日、11月29日、12月3日、12月6日、12月10日、12月13日),高强度组于11月19日进行电话催缴。

第四步,数据追踪。我们在实验期间收集了每日的纳税申报数据,估计不同助推干预的处理效果。由于法律规定的信息保密性,提醒短信的接收者无法获取其他纳税人接收到的提醒信息,而且本文的实验是在一个拥有超过200万常住人口地区进行的,因此,本文的实验几乎不可能由于存在溢出效应而低估干预的处理效应。

三、数据及模型设计

(一)数据

本文的数据来自A市B区的税收征管数据。纳税人样本的平均年龄为42.98岁,其中,62.4%为男性,2018年平均应纳税额为4525元,平均年核定税额为5054元。在实验后,有24.6%的纳税人进行了纳税申报。

依据年龄、性别、年核定税额、年应纳税额进行了平衡性检验,各组的研究样本的特征相似,在各个可观测特征方面是平衡的,不存在系统性差异。

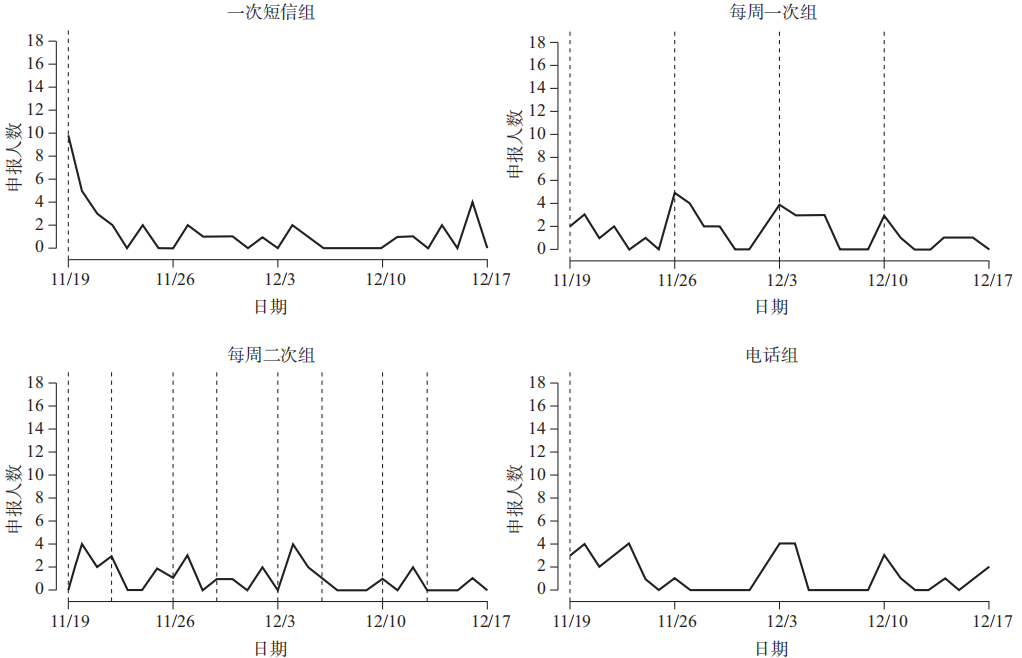

(二)模型设计

如前文所述,本文设置了三个处理组:低强度组、中强度组和高强度组。本文的实证策略是检验不同类型的助推干预对纳税遵从的影响,为了评估助推的干预效果,本文设计了回归模型(1):

其中,Yi是实施干预后纳税人i是否进行纳税申报结果变量,如果该纳税人在实验期间缴纳了逾期的房产税,则等于1,否则为0;Til是纳税人i是否被随机分配到处理组l的虚拟变量;Xi为控制变量向量,代表纳税人i的可观测特征,包括年龄、性别(如果纳税人为男性,取值为1,否则为0)、2018年的房产税应纳税额;εi为随机扰动项。本文估计的是参数βl,表示每个处理组Tl在接受助推干预后相对于控制组的处理效应。

由于Yi是一个二元变量,表明在实验过程中,纳税人i是否支付了逾期房产税,因此我们同时使用线性概率模型(LPM)、Logit模型和Probit模型来保证结果的稳健性。为控制异方差的影响,使用怀特稳健标准误。

四、实验结果

本部分介绍本文实地实验的主要结果。首先,通过数据对助推干预的效果进行描述性分析,包括对各组申报率的数据分析和对提醒干预的窗口效应分析。其次,通过估计回归模型,分析了三种不同的干预强度对纳税人税收遵从的基准处理效应。再次,基于样本的一系列可观测特征采用分组回归的方法对不同提醒强度的异质处理效应进行分析。最后,结合电话回访调查收集的数据进行拓展性分析,从税收信息凸显的角度,分析提醒干预对纳税遵从的作用机制。

(一)助推效果的描述性分析

1.助推干预的作用效果分析

据基于表2报告的各实验组纳税情况的描述性数,分析第二阶段不同助推干预的效果和特征。短信提醒能够有效提高纳税人的纳税遵从度,在一定范围内,提高干预强度是进一步提高遵从度的有效方式,对于高度不遵从的纳税人,电话提醒方式更有效果。

表2 两阶段实验描述性结果

对于控制组(即第一阶段不接受任何干预措施,第二阶段在11月19日接受一次短信干预),对比短信提醒(11月19日)前后的两个阶段的纳税申报率,可以看出,在第一阶段,实验期纳税申报率仅有1.84%,合计为3.91%。在第二阶段,收到一次短信提醒后,实验期纳税申报率迅速提升至7.89%,第二阶段申报率总计为9.33%,两个阶段的纳税申报率有显著差异,表明提醒干预能够有效提高纳税人的纳税遵从度。

对于低强度组,干预强度从第一阶段的一次短信提醒升级为每周一次短信提醒后,第二阶段实验期的申报率达到10.94%,为各组最高。从两个阶段的合计申报率来看,低强度组的申报率达到21.89%,比控制组高出达9.02%,说明干预强度的提高在前期的边际作用较大,会对申报行为产生非常显著的促进作用。

对于中强度组,干预强度由第一阶段的每周一次短信提醒升级为每周两次短信提醒后,第二阶段实验期的申报率为8.22%,合计为8.49%,为各组最低。两阶段合计申报率来看,中强度组的申报率为23.39%,仅比低强度组(21.89%)高1.6%,变化不明显。说明干预强度提升到一定程度后,通过增加提醒频率的方式提高纳税人税收遵从的边际效应开始减弱。

从高强度组来看,虽然第一阶段已经接受强度最高的干预,即每周两次,剩下的纳税人样本的遵从度相对更低。但第二阶段仅经过一次电话提醒,实验期的申报率便达到9.8%,合计为10.92%。相对于短信提醒方式,电话提醒方式更能影响纳税人的遵从行为,更换提醒方式会提高干预的有效性。

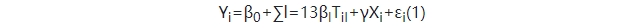

2.助推干预的窗口效应分析

接下来,分析实验期内每日的纳税申报情况,以研究短信提醒的窗口效应。图1展示了每日纳税申报数量,虚线表示短信提醒或电话提醒的日期。实验期为11月19日到12月13日,共4周,发送短信轮次为8轮。可以看出,助推干预能有效提高纳税申报数量,尤其是在短信提醒的当天或第二天,纳税申报人数出现峰值,但干预效果有一定的窗口期,随时间推移而有所衰减。

图1 全样本每日纳税申报数量折线图

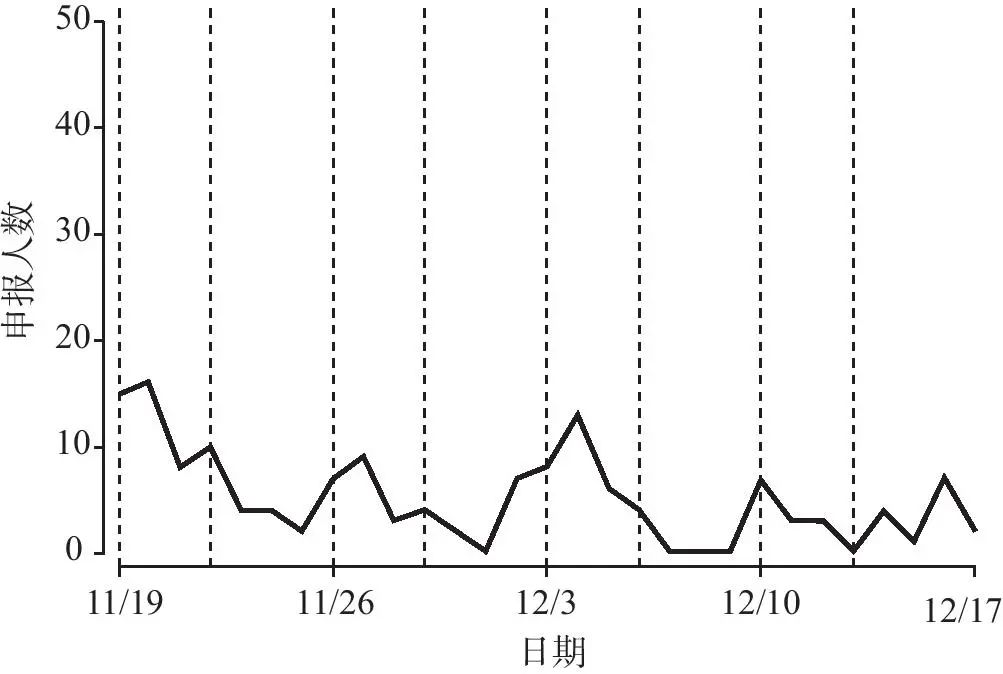

为直观反映各组干预效果的差异,图2展示了四个实验组的纳税申报数量,虚线为助推干预的日期。实验期内,控制组(一次短信组)由于之前没有接受任何实验干预,短信提醒当天(11月19日)的纳税申报数量显著增加,并随着时间逐步减少,减少到一定程度后在一定区间内稳定波动。每周一次组和每周两次组的申报规律相似,实验干预当天或第二天是申报高峰,之后开始快速减少。电话组虽然在之前已接受过最高频率的干预,但在11月19日受到电话提醒干预当期及其后一段期间,纳税申报数量依然有所增加。

图2 各实验组每日纳税申报数量折线图

(二) 处理效应分析

由上述分析可知,行为助推对纳税人税收遵从有积极影响,且不同强度的干预效果有所差异。接下来,将通过回归分析,研究不同实验干预的处理效应。

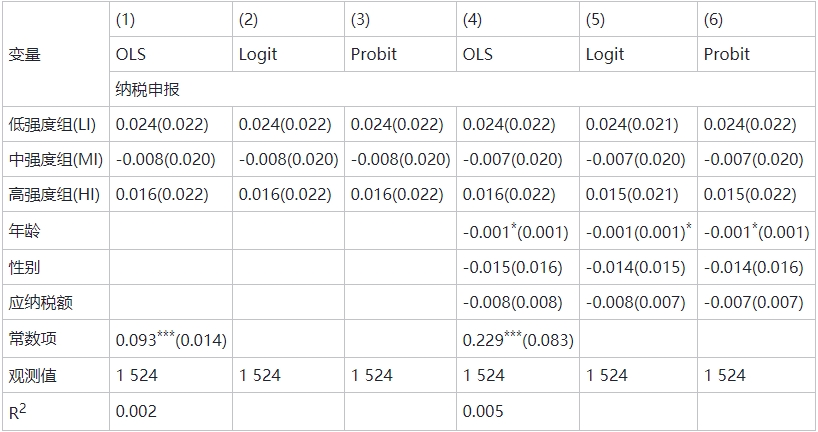

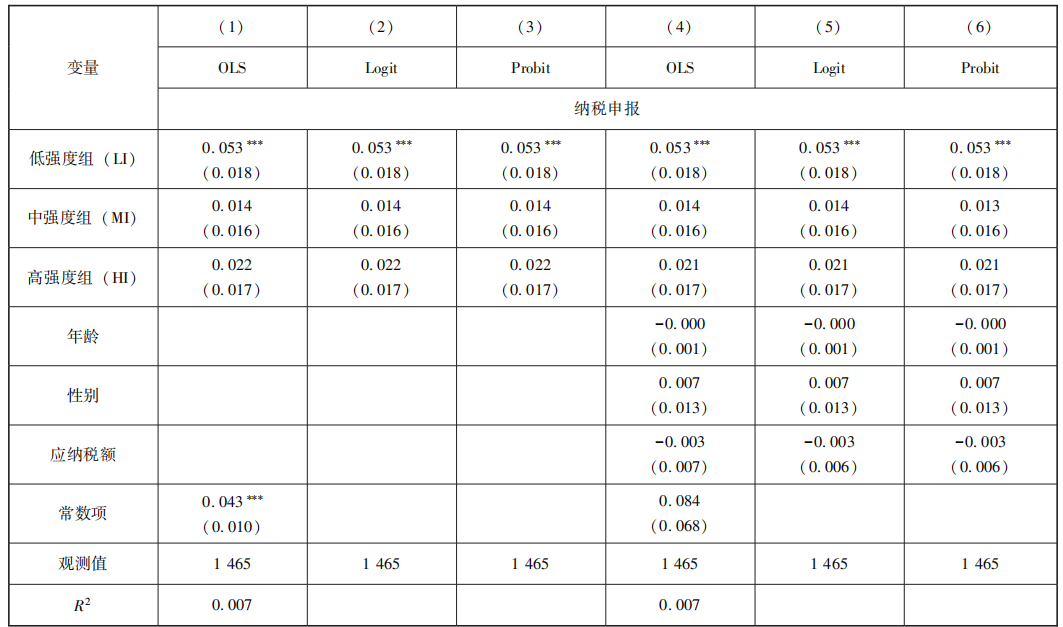

表3详细报告了线性概率模型(LPM)、Logit模型和Probit模型的估计结果。其中,列(1)至列(3)没有增加控制变量,列(4)至列(6)引入了年龄、性别和应纳税额作为控制变量。回归分析发现,与控制组(一次短信组)相比,三个处理组的系数均不显著。原因在于各处理组在本阶段之前已经实施了一定程度的干预,该阶段强度提升带来的附加效应不大。线性概率模型(LPM)、Logit模型和Probit模型的估计结果非常一致,说明处理效应的估计不存在模型选择方面的敏感性。

表3 回归结果(11月19日至12月17日)

由于控制组仅在11月19日发送短信,而在随后的实验期间未进行干预,我们选取第二周第二轮短信处理的日期(11月26日)为起始时间进行分析。由于短信干预效果的窗口期很短,近似可将第二周的控制组看作未发送短信,回归结果如表4所示。

每周一次短信的低强度干预组(LI)显著提高了纳税人的纳税申报率,相较于只发送一次短信,每周一次短信在后期对纳税人的税收遵从有显著激励效果。相比而言,每周两次短信的中强度干预组(MI)和电话干预组(HI)的激励效果不明显。这表明,提高干预强度的政策措施有一定效果边界,在低强度时,适当提高干预频率,能够提高干预效果,但在高强度时,再提高干预频率没有产生显著的额外激励效果。运用Logit和Probit模型回归进行稳健性检验,回归结果与线性概率模型(LPM)的估计结果相似。此外,列(4)~列(6)表明,加入年龄、性别和应纳税额控制变量的回归结果依然稳健。

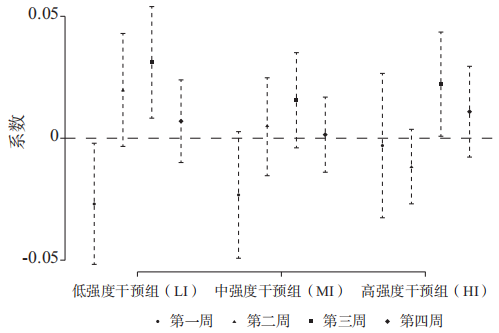

表4 回归结果——第二轮之后(11月26日至12月17日)

接下来,分析各处理组每周申报量,研究不同处理组的干预效果随时间的变动情况。对每周的申报情况进行回归,得到回归系数和置信区间如图3所示。基本上,仅第一周的系数为负,主要原因在于,控制组的纳税人在该阶段前未接收任何行为干预,在本文分析的实验阶段中,第一次接收到短信提醒,短信提醒的效果短期内较为显著,显著提高该组纳税人的申报数量。而其他处理组在该阶段前接收到过提醒干预,剩下的纳税人样本遵从度相对更低,对提醒干预的敏感性相对控制组更低。但是,从第二周开始,控制组样本不再接收到短信提醒,处理组继续接受干预,处理组相对于控制组而言,对纳税人的纳税遵从具有更强的激励效果,回归系数为正。

图3 处理组的回归系数分析图

(三) 异质性分析

为了研究不同特征的纳税人对行为助推的敏感性差异,本部分对样本分组回归,进行异质性分析。具体而言,按照性别、以前年度缴税记录、欠税税款金额,对样本进行分组回归分析。研究发现:

对于男性,低强度的系数在5%的水平上显著为正,而对于女性,系数不显著,这说明男性的纳税行为对于干预强度提升更为敏感,一定程度内提高干预强度对男性纳税遵从度的提升作用更大。

对于没有纳税记录的纳税人,其纳税遵从度相对更低,一定程度内提高干预强度,有额外的干预效果,但进一步提高干预强度的效果有限,而对于之前有过纳税记录的纳税人,其具有一定的纳税意识,纳税遵从度相对较高,提升干预强度的效果更为显著。

增加干预强度能够有效促进其进行纳税申报,而对于应纳税额相对较多的纳税人,提升干预强度并未显著提高其纳税遵从度。

(四) 拓展性分析:电话回访

通过实验可知,干预强度不同会对纳税遵从度产生不同影响。探究纳税人延迟缴纳税款的原因,对于房产税的制度设计和执行都有重要的政策含义。接下来,我们将利用电话回访调查的数据进行研究,试图解释实验结果的潜在机制。

从税收凸显性的角度分析,纳税人未按时缴纳税款的原因可能在于,由于税收信息不凸显,导致纳税人没有意识到税收负担的存在。由于个人的认知能力有限,居民往往根据能够直接被感知的信息形成认识,忽略或者未充分处理在逻辑上相关但不能被直接感知的信息。结合我国的税制结构、自然人税收的征管制度和房产税试点的现状,居民对于房产税的认知仍不完全,对房产税纳税义务不够了解,而居民在信息收集和信息处理过程中的不完全,会影响居民对税收信息的认知,从而显著影响居民的纳税遵从水平。为了进一步验证税收凸显性是否为潜在的驱动机制,在实验干预结束后,针对各组欠税纳税人,每组随机抽取30个纳税人,共计120个纳税人,进行电话回访,记录了87条有效反馈。

根据回访结果,纳税人未及时缴纳税款的原因反馈主要分为以下类型:

第一,不清楚自身纳税义务。有34个纳税人未认识到自身纳税义务,其中,28个纳税人以为满足税收优惠条件(例如,居住证连续满三年或者新出生家庭成员新增了免税面积)后,无需到税务机关办理免税认定,房产税会自动减免,因而未及时办理免税认定,也不会关注收到的提醒短信。有6个纳税人对房产税应纳税款认定有误,也忽视了短信提醒。

第二,对纳税义务有疑问。有16个纳税人不清楚纳税义务是如何产生的,咨询应纳税款的计算方法、享受免税政策的条件等。

第三,误认为诈骗短信或垃圾短信。有6个纳税人以为提醒短信是诈骗短信或垃圾短信,也侧面说明纳税人没有意识到房产税纳税义务的存在。

第四,不清楚缴税渠道。有12个纳税人由于不知道电子缴税等渠道,导致一直未及时缴纳欠税。通过电话回访,发现我国房产税的税收信息凸显度不高,影响了纳税人的税收感知,导致部分纳税人没有意识到自身所承担的纳税义务、不清楚税款的计算方法和缴税渠道。这也与我国间接税为主的税制结构和尚未完善的自然人税收征管制度等因素有关。而基于行为助推,通过短信和电话提醒,能够促进税收信息凸显,帮助纳税人意识到自身的纳税义务,完成税款申报和缴纳。

五、结论与启示

本文基于行为经济学理论,运用国际上新兴的随机实地实验方法,结合真实税务征管数据,分析了行为助推对中国居民房产税税收遵从的促进效应,并探究税收凸显等因素对中国居民房产税税收遵从行为的影响。

本文主要有以下三个结论:第一,提醒助推对纳税人的税收遵从有积极作用,且一定范围内,进一步提升干预强度能够提高效果,但提升干预强度的效果存在上限。当一次短信提醒改变为一周一次短信提醒后,对纳税遵从的促进作用更强,但进一步提高没有显著效果,因此,在政策设计中应注意选择合理的干预强度。第二,提醒方式的调整,对纳税遵从行为产生额外的促进效应。干预方式由短信改为电话后,对部分人群的纳税申报率有进一步提升效果。由于我国“间接税为主,直接税为辅”的税制结构、代扣代缴为主的直接税征收方式和未全面开征房产税等原因,导致我国试点城市的房产税税收凸显不高,使得部分纳税人不知道自己应承担的纳税义务、纳税义务如何产生以及缴税渠道等事项。电话提醒具有个性化的特点,可以有针对性地告知纳税人税收信息,通过提高税收信息凸显以提升房产税遵从度。第三,提醒助推符合成本收益原则,即在投入很低的成本下,可以产生可观的税收收入,并且可以避免纳税人产生额外的福利损失。本文的结果表明,可以利用助推干预并适度提高干预强度来促进纳税遵从。

本文的研究对我国税收征管改革具有一定的启示意义。首先,行为助推能够显著提升纳税人的税收遵从度,各级税务部门在日常的税收征管工作中可以优化征管方式,结合行为科学的理论和方法,设计合理的行为助推干预措施,实现低成本高收益的政策效果。其次,提升助推干预设计的科学性和精准性,一是在干预方式和强度的选择上,要注意科学设计,提升干预有效性,降低干预成本;二是,鉴于不同行为助推在不同纳税人群中存在异质处理效应,行为助推设计中也应注意结合纳税人的行为和心理因素设计干预措施,推进税收征管的精细化和精准化。最后,加强税收宣传,增强税收信息凸显,提高纳税人对纳税义务和税收政策的感知。尤其对于房产税这类需要自然人自行缴纳的税种,在当前税制结构和以往的征管经验下,民众对于自身纳税义务认识不够,也没有形成自主申报缴纳的习惯,税务部门应当通过多种媒介向纳税人传递税收制度和征管信息,培养纳税人的税收意识,通过宣传引导纳税人行为,以更低的政策成本达到提升纳税遵从度、提高税收治理能力的效果。

(欢迎关注人大重阳新浪微博:@人大重阳 ;微信公众号:rdcy2013)