发布时间:2023-07-04 作者: 张成思

国债兼具财政和金融功能,对财政货币政策协调配合意义重大。从政策角度看,国债和货币是反映宏观政策调控行为的核心变量,从流动性角度看,两者又是经济体中最具流动性的金融资产。

本文转自7月3日IMI财经观察公众号。本文为《IMI宏观经济月度分析报告》(2023年6月)的宏观经济专题,节选自原载于《管理世界》2023年第五期的《国债流动性效应与财政货币政策配合机制》。文章创新性地将货币和国债同时引入资产流动性摩擦的新凯恩斯 DSGE 模型中,以期基于更丰富的信息集来刻画中国宏观经济运行特征,用以分析流动性冲击下财政货币政策的协调配合机制。有助于理解单一宏观政策在应对流动性冲击时可能存在的局限性,并为财政货币政策协调配合提供了新的参考思路。

作者 | 张成思(中国人民大学财政金融学院副院长,教授,博士生导师)、刘瑶琚、王芳(IMI副所长、中国人民大学财政金融学院、中国财政金融政策研究中心)

01

摘要

国债兼具财政和金融功能,对财政货币政策协调配合意义重大。从政策角度看,国债和货币是反映宏观政策调控行为的核心变量,从流动性角度看,两者又是经济体中最具流动性的金融资产。本文创新性地将货币和国债同时引入资产流动性摩擦的新凯恩斯 DSGE 模型中,以期基于更丰富的信息集来刻画中国宏观经济运行特征,用以分析流动性冲击下财政货币政策的协调配合机制。运用中国数据对模型系统进行校准和贝叶斯估计发现:在流动性冲击下,单独使用盯住资产流动性的货币政策会引发公共流动性供给总量收缩和流动性溢价攀升的问题,而盯住流动性溢价的税率政策不仅能够通过增大国债供应提高公共流动性供给总量,还通过缓解经济体对流动性的需求稳定了流动性溢价,因此能够配合货币政策更好地应对流动性冲击。本文研究有助于理解单一宏观政策在应对流动性冲击时可能存在的局限性,并为财政货币政策协调配合提供了新的参考思路。

02

问题提出

《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》明确指出“加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局”。其中,国内大循环的畅通需要维持国内经济金融环境的稳定,而流动性问题又是现代经济金融市场的核心问题之一。国内流动性的剧烈收缩和流动性溢价的攀升会对实体经济的消费、投资和产出等变量产生显著影响,这也被以市场流动性收缩为特征的次贷危机所证实(布鲁纳迈尔,2009)。维持流动性总量与流动性溢价的相对稳定,保证金融体系稳定和实体经济平稳运行,是构建国内大循环的重要保障。

本文将应对流动性冲击以保障国内大循环畅通作为政策目标,探究该目标下财政货币政策可能存在的协调配合机制。已有研究协调配合的文献大多分析了财政货币政策组合所属范式及其在不同条件下的经济效应,而本文则跳出这一逻辑框架,以应对流动性冲击这一目标为引领,从该目标下政策协调配合可能存在的逻辑联结点出发,探究政策协调配合机制。本文研究发现,国债流动性效应的存在,使得财政政策与货币政策在应对流动性冲击上有了协调配合的可能。

已有文献从理论和实证两个角度对国债流动性效应进行过论证。理论研究方面,伍德福德(1990)、霍姆斯特龙和梯若尔(1998)的研究表明,政府债务增加了流动性资产的供应,同时通过放松企业的金融约束促进了生产性投资。实证研究方面,克里希纳穆尔蒂和维辛-约根森(2012)发现,美国国债所具有的类似于货币的高流动性和安全性特点压低了国债相对于其他资产的收益率,当国债供给不足时,投资者对国库券提供的流动性和安全性估值很高,而当国债供应充足时情况则相反。格罗贝蒂(2018)发现流动性需求较大的行业往往在政府债务水平较高的国家以不成比例的速度增长,且政府债务对产业增长的正向流动性效应来自于国内债务而非外债。

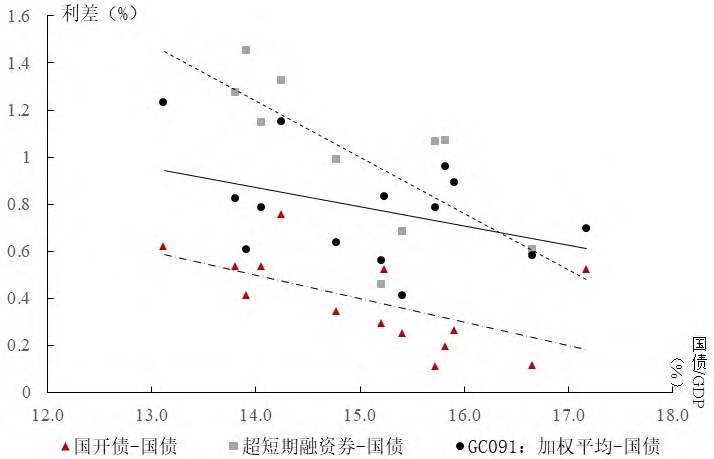

事实上,我国国债同样存在流动性效应(图 1)。图 1 表明,以不同利差衡量的流动性溢价与我国国债占名义GDP 比重呈负相关。这一典型事实暗示,从流动性角度看,国债非但不会对实体经济产生“挤出效应”,反而为经济提供了流动性。当国债存量占比较低时,经济中对流动性的需求难以得到满足,导致流动性的价格较高,而随着国债存量不断提高,经济中对流动性的需求不断得到满足,流动性溢价因而明显下降。也就是说,从应对流动性冲击的视角看,除货币政策外,财政政策通过国债的流动性效应同样可以发挥作用。

图1 国债余额与流动性溢价散点图

然而,不论是从我国政策实践还是国内外研究来看,基于国债流动性效应的财政货币政策协调配合并未得到足够重视。从政策实践来看,以 2021 年中央经济工作会议提出的“稳健的货币政策要灵活适度,保持流动性合理充裕”为例,中央银行常常被认为是流动性调控的唯一主体,流动性总量与流动性溢价的调控长期以来都被认为是货币政策的主要任务而与财政政策无关(潘彬等,2018)。

从国内外研究来看,清泷和穆尔(2012)、德尔内格罗等(2017)以及古特科夫斯基(2021)论证了非常规货币政策可以通过改变私人部门资产的流动性构成缓解流动性冲击的紧缩效应。查尔和拉戈(2011)关注到了财政政策影响经济的流动性渠道,发现当私人部门将公共债务作为具有价值贮藏功能的流动性资产时,为支出冲击进行的赤字融资能够增加经济体中的流动性,有效地放松家庭和企业面临的借款限制。不难发现,与流动性冲击下宏观政策应对有关的研究大多局限于货币政策和财政政策中的一方,少有文献基于国债流动性效应对两大政策在流动性冲击下的协调配合进行研究。陆磊和刘学(2020)借鉴德尔内格罗等(2017)的分析框架,虽然考虑了流动性冲击下的财政货币政策配合问题,但是所强调的配合并非基于国债流动性效应视角,并且没有运用中国数据对模型系统进行校准和估计。

不论是在基础货币发行还是财政货币政策协调配合的制度安排上,中国与其他国家还存在明显差异。在发达经济体中,国债市场不仅发挥着政府直接融资功能,还发挥着政策调控功能。买卖本国国债是常见且重要的基础货币调控方式。在这一“国债—货币”机制的运转过程中,国债在央行的公开市场操作中占有重要地位,当央行需要投放短期流动性时,购买短期国债即可投放基础货币,央行通过公开市场操作创造流动性,财政政策和货币政策通过国债市场实现有机协调。货币和国债所包含的信息集由于“国债—货币”运行机制和政策有机协调而高度重叠,这也使得在理论模型构建中,只需考虑货币或国债中任意一类流动性资产即可。

但是,我国债券市场的功能定位以融资为主,财政和货币当局没有将自身政策的制定与债券市场发展相结合,国债市场在市场结构和制度规则等顶层设计方面还有改进空间,从一定程度上限制了国债市场财富管理功能的发挥(张成思、罗煜,2018)。在我国央行的公开市场操作中,国债长期以来并不是主要交易券种,与货币政策的关系也并不密切③。此外,与发达市场相比,我国的财政货币政策在协调配合上缺乏彼此磋商的市场纽带,在每年中央经济工作会议确定下一年政策基调后,两大政策部门就基本进入“各自为战”的状况(朱军等,2019)。

上述关于我国国债市场以及财政货币政策的现实表明,在中国的经济环境下,货币和国债这两类流动性资产之间似乎并不具有像发达经济体那样表征宏观政策的彼此联系。换言之,货币供应量更多反映的是货币政策调控的结果,而国债发行则更多是财政政策调控的反映,两类宏观政策的制定和执行更多是货币当局和财政部门独立决策的结果,整个过程中并没有明显的信息互动,因而货币与国债所反映的政策信息集也不存在明显重叠。

以上分析不仅意味着从应对流动性冲击角度看,货币政策与财政政策需要协调配合,而且意味着在分析政策协调配合时,需要基于中国宏观政策调控特征构建理论模型。有鉴于此,本文将货币和国债这两个反映政策调控行为的变量同时引入包含资产流动性摩擦的 DSGE 模型中,以期基于更丰富的信息集来刻画中国宏观经济运行特征,用以分析流动性冲击下财政货币政策的协调配合机制。

相较于已有研究,本文的边际贡献可能体现在以下3个方面。

第一,从模型构建来看,本文创新性地将国债和货币两类流动性资产纳入具有流动性摩擦的 DSGE 模型系统中,同时刻画货币与财政政策的行为特征。由于发达市场中国债和货币对应的政策信息集较为接近,因此,在已有的和发达市场流动性冲击有关的研究中,通常只考虑国债或者货币中的一种,鲜有将货币和国债两类流动性资产同时纳入模型系统以研究流动性冲击及其政策应对的研究④。通过同时引入国债和货币,本文不仅进一步扩展了相关研究的模型框架,还使得模型更能反映中国宏观调控特征,这对于进一步探究财政和货币政策的协调配合具有重要的现实意义。

第二,从应对流动性冲击的视角看,除货币政策外,财政政策通过国债的流动性效应同样可以发挥作用。因此,从国债流动性效应角度出发,可以考察财政政策通过国债流动性效应来应对流动性冲击的可能性,从而可以从这个新角度考察我国货币和财政政策的协调配合机制。

第三,从研究结论来看,本文发现,通过盯住流动性溢价的税率政策与盯住资产流动性的货币政策协调配合,能够缓解单独使用盯住资产流动性的货币政策应对流动性冲击时所引发的公共流动性供给总量收缩和流动性溢价攀升的问题。相关结论不仅为理解货币政策的作用和局限性提供了新的视角,更为财政货币政策的协调配合以及国债在其中可能发挥的作用提供了理论参考与新思路,具有重要的实践指导意义。

(欢迎关注人大重阳新浪微博:@人大重阳 ;微信公众号:rdcy2013)