发布时间:2023-05-25 作者: 王晋斌

美债是美国财政赤字的债务凭证。在美元主导的国际货币体系下,不出现违约风险,美债扮演了国际金融市场上重要的安全资产的角色,帮助美国实现了美元体系的“过度特权”,在一定程度上缓解了美国经常账户赤字风险。

作者王晋斌系中国人民大学经济学院党委常务副书记,本文转自5月23日中国宏观经济论坛CMF。

美债是美国财政赤字的债务凭证。在美元主导的国际货币体系下,不出现违约风险,美债扮演了国际金融市场上重要的安全资产的角色,帮助美国实现了美元体系的“过度特权”,在一定程度上缓解了美国经常账户赤字风险。国际投资者增持或减持美债大多是投资行为,也会出现抛售美债干预外汇市场的行为以及地缘政治矛盾激化带来的清空美债的行为等。

美国政府发行基于美国信用的财政赤字融资债券简称为美债。政府信用一般被认为是最高信用,政府发行的债券通常也被视为无风险资产,国债就成为金融市场的底层资产或者无风险收益率资产。也有特例,全球金融危机之后的欧债危机是政府信用危机,政府也存在还不起钱而出现违约的风险。政府债券同样存在供求失衡的风险,当政府债券供给过度时,债券价格大幅度下降,市场收益率飙升带来的结果是政府失去融资成本控制能力,无力通过发新债还旧债,出现政府债券违约风险。

美债有其特殊性,由于美元还是主导性的国际货币,美国金融市场是全球最大的金融市场,美债是事实上的全球发行,一旦美债过度供给,美债就在全球范围内存在供求失衡的风险,美债价格大幅度下降,国际金融市场收益率飙升带来的结果就是美国政府失去融资成本控制能力,无力通过发行新债还旧债,出现美国政府债券拖欠债务甚至违约情形,美元货币体系的塌陷表明国际金融体系出现了重大系统性风险。

美国债务上限是美国财政部可以向公众或其他联邦机构发行的最高债务额。2023年1月19日美国债务达到了2021年12月16日确定的31.4万亿美元限额,美国财政部宣布了“债务发行暂停期”,不向市场供给新的美国政府债券,并开始使用 “非常措施”在不违反债务上限的情况下借入额外资金运行至今。如果在财政部的现金和特别措施耗尽之前不提高或暂停债务限额,美国政府将不得不推迟支付某些活动的款项,或拖欠债务,或两者兼而有之。美国债务上限是确定美债供给上限的法律措施,但法律规定的限额会不断调整,从上个世纪60年代至今,美国近80次修改了美国债务的上限额度。

认知一:美债是美国财政赤字的债务凭证

政府债券是政府财政赤字的结果,政府需要发行债券融资来弥补支出的不足,美债来自美国财政长期大规模赤字。

政府发行的债券如果只由市场投资者购买,市场上的货币就会减少,政府融资就替代了市场可以使用的融资资源。从对经济的影响来看,李嘉图等价认为政府发债和税收对经济行为的影响类似:政府债券是延迟的税收,政府无论是以税收形式,还是以政府债券形式取得公共收入,对于人们经济选择的影响是一样的,但这一结论有很多争议。政府发行的债券如果相当部分由中央银行购买,情况就大不一样。因为央行购买政府债券的同时,向市场投放了流动性,而不是吸收市场流动性。中央银行通过发行货币的方式为财政融资的现象通常被称为财政赤字货币化,这是引起通胀风险的货币来源。

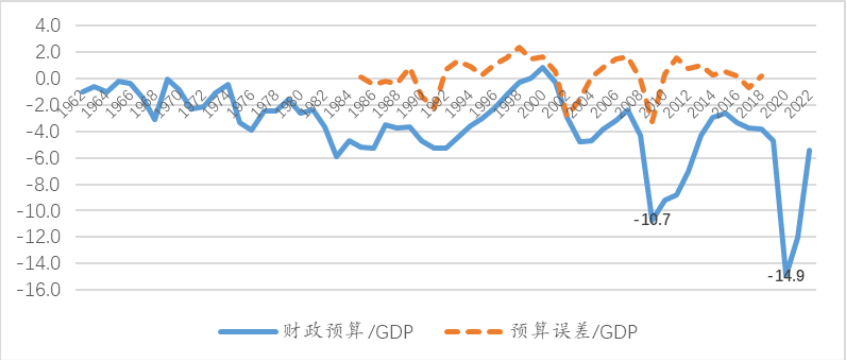

不论采用哪种融资方式,都是要解决财政赤字融资问题。美国财政赤字规模决定了美债的供给数量。依据美国国会预算办公室(CBO)的数据,美国财政平衡预算每年的波动幅度比较大,1962年以来,只有2000年出现财政预算盈余,1999年出现了财政收支平衡,其余均出现了不同程度的赤字。尤其是2020年疫情冲击导致财政赤字占GDP的比例达到了14.9%,高于2009年次贷危机时期的10.7%(图1)。财政预算与事后实际发生之间会存在一定的差异,但整体上误差围绕零上下波动。

图1、美国财政预算/GDP以及预算误差/GDP的变化(%)

数据来源:CBO.

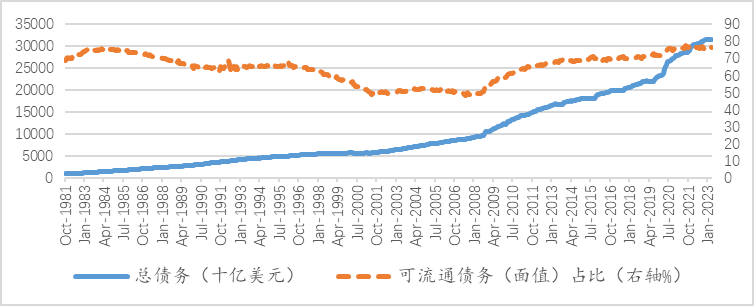

图1显示了2009年次贷危机和2020疫情冲击,美国政府出现了年度超过10%的财政赤字,这些都需要通过大规模发行债券来融资。美国国债市场的规模也因此出现了快速上涨。1981年10月美债总规模首次突破1万亿美元;2008年9月首次突破10万亿美元;2017年9月突破20万亿美元;2022年1月突破30万亿美元,截止2023年4月美国国债总规模达到了近31.5万亿美元。从国债中可以流通部分面值的占比来看,1981年以来可流通债券(面值)占比均值为64.4%,2020年以来的均值为75.6%。从可流通债券绝对量(面值)来看,1983年9月总规模首次突破1万亿美元;2012年1月首次突破10万亿美元;2020年7月突破20万亿美元;截止2023年4月美国可流通国债总规模约有24万亿美元(图2)。

图2、美国债务(国债)总规模和可流通债务(面值)占比(%)

数据来源:U.S.Treasury:Monthly Statement of the Public Debt.

图2显示出次贷危机和2020年疫情危机是导致美国政府债务大幅度上升的两个阶段。2007-2019年美国政府债务增加了约14万亿美元,2020年以来3年多的时间增加了超过8.2万亿美元。因此,两次大危机大幅度恶化了美国的财政状况,财政赤字规模快速创新高。

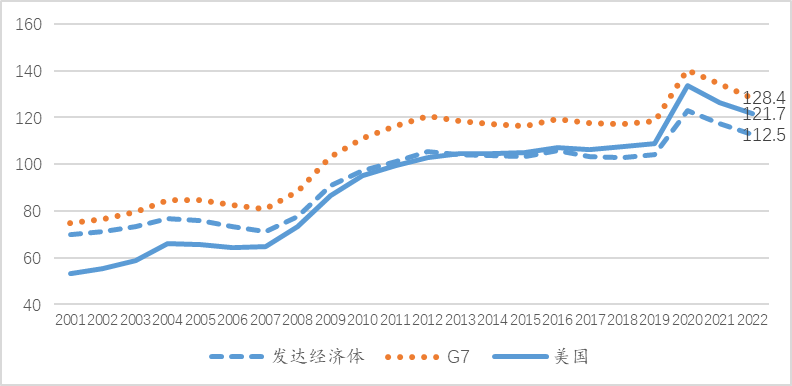

认知二:美债规模与偿债压力不即时相等

美债规模相对于美国GDP来说,长期中呈现出上升趋势。2013年美国政府总债务/GDP比例超过了发达经济体的总体水平,美国政府总债务/GDP比例在G7国家中还处于相对低一些的水平(图3)。2022年美国政府总债务/GDP比例为121.7%,高于发达经济体的112.5%,低于G7的128.4%。

图3、不同经济体政府总债务/GDP比例的变化(%)

数据来源:IMF, WEO, April 2023.

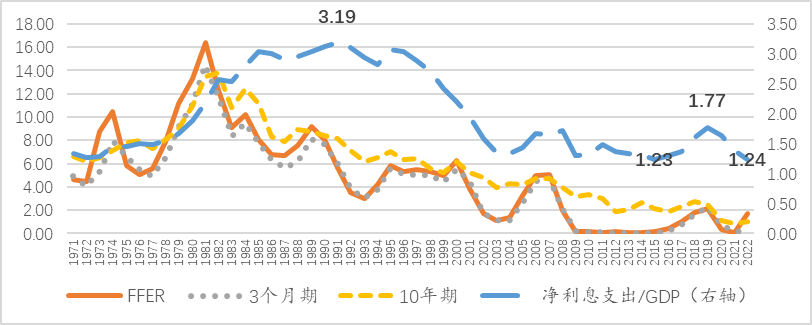

从偿还债务的压力来看,美债筹集资金的利率成本与美国当时的经济状态相关,即与美国当时的货币政策形势直接相关。在通胀时期,由于政策性利率上升直接推动债券市场收益率上升,美债筹集资金的成本也上升。因此,并不是债务增加偿还债务的压力就一定即时增大。从利息成本角度看,在低利率时期,美国政府债务增加但偿还债务的利息压力反而会减轻。

图4给出了联邦基金利率、美债收益率和美债利息支出/GDP比例的变化情况。在上个世纪80年代高通胀的“滞胀”时期,由于联邦基金利率很高,美债收益率也相应走高,图4中联邦基金利率与3个月短期国债收益率之间高度一致,与10年期债券收益率走势趋势基本一致。从净利息支出/GDP占比的走势来看,1991年达到峰值3.19%,2019年达到1.77%,2022年只有1.24%,但2019年和2022年美国总债务规模占GDP的比例要远大于1991年。1991年净利息支出/GDP达到峰值主要原因是前期发行的中长期美债处于高利率时期,次贷危机后,美国债务大幅度上升,但美国经济处于“大平庸”周期,低利率带来了美债筹资成本的下降。

图4、联邦基金利率、国债收益率与利息支出/GDP比例的变化(%)

注:FFER:联邦基金利率。数据来源:CBO, Federal Net Interest Costs: A Primer.

图4也显示在2015-2019年这个加息周期中,美债净利息支出/GDP从2015年的1.23%上升至2019年1.77%。还债压力既取决于债务总量,也取决于利息成本。理论上说,只要利息支出不出现风险,总可以借新债换旧债,利用利率周期差异,债务动态管理甚至可以降低债务利息成本。当然,实际中是要受到约束的,因为政府债券发行是要遵守预算约束的。

认知三:美债是美元货币体系的安全资产

对任何一个经济体来说,政府债务信用等级是最高的,政府提供的债务生息凭证是安全资产。在封闭条件下和开放条件下情形类似,封闭条件下是本国的安全资产,开放条件下有可能成为全球的安全资产。

对于安全资产的定义,学术界的认识也存在一定差异。一般认为有以下五个特征:(1)低信用和市场风险;(2) 市场流动性高;(3)有限的通胀风险;(4)低汇率风险;(5)有限的特殊风险。如果从资产流动性、收益率和安全性三个维度去认知安全资产,那就是在流动性、收益率和安全性方面能够平衡比较好的资产。市场上很难出现流动性高、安全性高,收益率高的“三高”资产,“三高”资产不符合现代资产组合理论中风险与收益之间关系的认知:风险和收益之间存在正向匹配关系。

美元货币体系还是主导性的国际货币体系,依据IMF(COFER)的数据,美元占全球外汇储备的约60%,在全球贸易结算中占据了约40%的份额;依据2022年BIS的调查数据,在全球OTC外汇市场交易额和利率衍生品交易额中均占据了约44%的份额(总额均以100%计算)。同时,美国金融市场目前还是全球最发达的金融市场,债市规模全球第一,美债的流动性高。美债作为美国金融市场的安全资产也顺理成章地成为全球金融市场上的安全资产。

金融市场上安全资产一个重要特征是避险功能。在全球金融市场出现动荡时,美债就成为投资者追捧的资产,美债价格上行,美债市场收益率就会下行。过去全球金融市场的动荡时美债市场都出现了类似的现象。比如,2020年3月全球金融大动荡时期,美债市场收益率下行,2020年5月份十年期美债收益率最低达到0.52%,这是那个时期美债受到国际投资者追逐的结果。

认知四:美债是支撑美元体系“过度特权”的结构性产品

美元体系“过度特权”是一个复杂的学术问题。用通俗简单的话来表达就是:美国用美债低利率融资,筹集的资金可以到全球投资,从而赚取正收益差。或者说,美国可以便宜全球借钱然后到全球投资赚取正收益差。

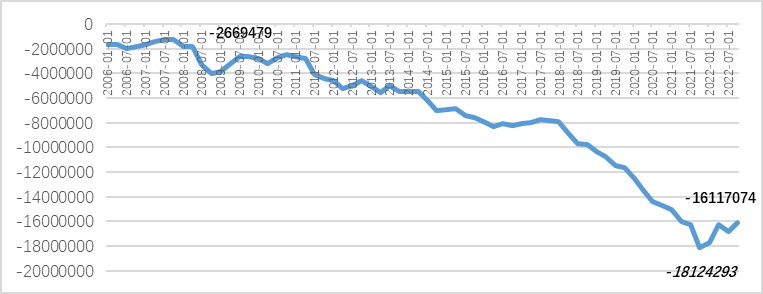

可以从美国对外投资的净头寸的变化看出美国依靠美元货币体系实现“过度特权”的情况。依据BEA的数据,2006年1季度美国对外投资净头寸存量约为-1.66万亿美元,相当于美国从全球净借入了1.66万亿美元。依据美国财政部的数据,2006年1季度国际投资者持有美国国债存量为2.08万亿美元。仅靠美国国债存量就足够覆盖美国从全球净借入的资金存量。2008年底国际投资者持有的美国国债存量增加至3.08万亿美元,国际投资者持有的美国国债存量就难以覆盖美国对外投资净负头寸,两者之间存在0.91万亿美元的缺口,这意味着美国需要通过国债以外的债务类证券从全球借款。新冠病毒感染疫情之前的2019年底,美国对外投资净头寸存量已经高达-11.65万亿美元,此时国际投资者持有美国国债存量为6.84万亿美元,两者之间相差4.81万亿美元。这意味着美国需要通过国债以外的更多债务类证券工具从全球融资。疫情暴发后的2021年底,美国对外投资净头寸高达-18.12万亿美元,达到历史峰值,此时国际投资者持有美国国债的存量也达到了历史峰值7.74万亿美元,两者之间差距巨大,达到了10.4万亿美元。

图5、美国对外投资净头寸(百万美元)

数据来源:BEA.

美债是美国债务证券中融资成本最低的,而且规模巨大,美债就成为美元体系“过度特权”的基础性结构性产品。通过“过度特权”实现正的投资回报率差,可以弥补美国经常账户贸易赤字。近三年来,美国通过这种方式获取的投资收益大约可以弥补经常账户逆差的15%-20%,这种投资正收益在一定程度上可以降低经常账户赤字风险。

认知五:美债是国际投资者保持美元流动性的基础性产品

全球经济一直在外部不平衡中发展。有贸易赤字国也有贸易盈余国。是赤字国导致了盈余国,还是盈余国导致了赤字国?长期以来有不同的观点。从1991年以来,美国一直是贸易赤字国,而且贸易赤字不断增加。至于为什么美国会出现大量的贸易赤字,这也是一个具有复杂历史演进的问题。一种简洁的理解是:美国人不爱储蓄,又要高消费,那就得需要钱。来钱渠道无非两种:可以外部借钱,也可以自己印钞。从外部借钱是需要还的,但从外部借钱去投资赚取的投资净收益是可以用的。结果就表现为两种形式的美元流出方式:一种直接自己印钞,流出美元增加进口满足消费;另一种就是利用美元“过度特权”赚取投资的正收益,流出美元增加进口满足消费。如果要并成一种方式,那都是流出美元增加进口满足消费。

其他经济体拿到贸易盈余换回的美元也需要保值增值。通常说的主权财富基金就是从事外汇保值增值工作的。全球外汇储备中的美元储备大多是通过贸易盈余换来的。依据IMF的数据,截止2022年底,全球已分配的美元外汇储备约为6.47万亿美元,占全球外汇储备的58.36%,这是1995年IMF有相关统计以来的最低值。

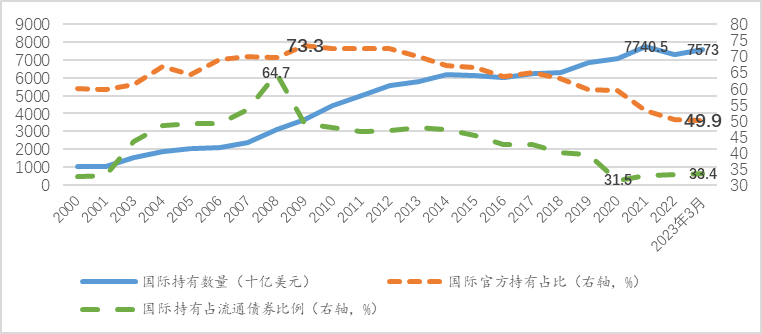

国际投资者持有可流通的美债数量常被视为是美债风险变化的重要指标,即美债国际投资者认可度的变化。依据美国财政部的数据,2000年国际投资者持有美债数量超过1万亿美元,约为1.02万亿美元,2021年底是峰值达到约7.74万亿美元,截止2023年3月份约为7.57万亿美元(图6)。

图6、国际投资者持有美债数量、占比及官方持有占比(%)

注:国际投资者持有美债数量按照市值计算。数据来源:美国财政部。年度数据均为每年12月份的数据。

图6显示了国际投资者持有美债数量占美债可流通数量的占比波动较大,在2008年达到峰值64.7%。一方面,这与上个世纪90年代开始的全球化形成的国际分工直接相关,出口导向型经济体逐步累积了大量的贸易盈余,并认为这种新兴经济体制造美国消费的模式符合双边的利益和诉求;另一方面,强制性结汇售汇制导致美元被大量累积在官方账户上,官方也把大量的美元投资在美债上。随着次贷危机的暴发,国际投资者持有美债的占比出现了长期下降趋势,并在2020年达到阶段性低点31.5%,截止到2023年3月份这一比例基本在1/3左右。图6也显示了国际投资者持有美债的结构性变化。长期以来美债是官方国际投资者持有的重要资产,官方国际投资者持有占比长期在50%以上,2009年时达到峰值73.3%,安全性可能是重要的原因。值得关注的是2023年3月份,官方国际投资者持有占比首次跌破50%,为49.9%。这就是说,美债的国际持有者有一半变成了非官方持有,非官方的金融机构、私人投资者逐步变成了重要的美债持有者,这也与新兴经济体允许美元外汇留在在非官方账户上有关。

认知六:国际投资者增持或减少美债大多是投资行为

由于持有美债的国际投资者结构变化,国际非官方金融机构和私人投资者持有约一半的美国以外的美债,这些机构对于利率带来美债市场价值的反应可能更为敏感,因为这些盈利性机构采取的是资产-负债管理。市场利率上行对美债市场价格造成的估值效应会影响资产负债表质量。在美联储激进加息方式下,2023年3月中下旬以来的硅谷银行等超级区域性性银行关闭事件(美联储将资产500亿美元-2500亿美元的银行称为超级区域性银行),与美债等证券估值大幅度下跌直接相关。相比之下,国家外汇储备或者主权财富基金承担的职责并非单一的盈利模式,要考虑更多的综合因素,包括外汇市场干预及市场稳定等因素,其持有的美债具有更多的金融和贸易功能。

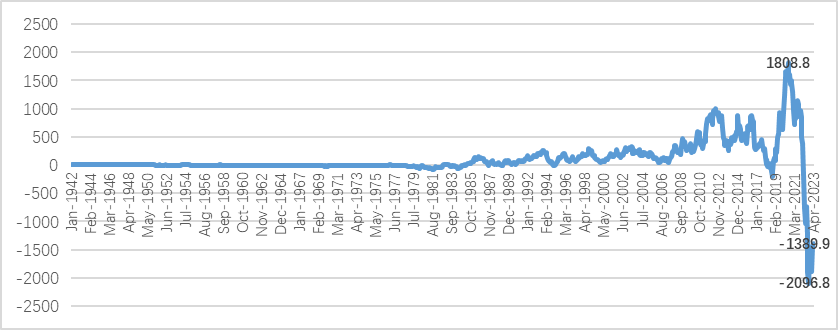

美债作为国际金融市场的底层资产,投资者也面临在流动性、安全性和收益率之间平衡。增持和减持大多是投资行为。依据美联储达拉斯分行提供的数据,从1942年以来的大多数时间里持有美债是有账面浮盈的。当进入美联储的加息周期,账面会出现浮亏预期时,国际投资者也会减少持有的美债。在最近一次2022年3月开始的加息周期中,国际投资者持有美债数量从2021年底的7.74万亿美元下降至2022年10月份的7.13万亿美元,这中间也存在估值效应导致的价值下降。从2022年10月份至2023年3月份,国际投资者增持了美债,国际投资者持有美债数量恢复到7.57万亿美元,当然,这中间也存在估值效应带来的价值上升。从目前来看,可流通美债的账面浮亏已经从2022年10月的近2.1万亿美元收窄至2023年4月份的1.4万亿美元。国际投资者如果在去年10月份抄底美债,截止目前就会获得可观的账面浮盈,这也是今年3个月以来国际投资者增持美债的基本原因。

图7、美国可流通国债市值与面值之差(十亿美元)

数据来源:Fed, Dallas.

也会出现其他抛售美债的情形。在外汇市场出现持续贬值时,需要抛售持有的美债获取美元来干预外汇市场。去年以来,日本央行在继续维持宽松的背景下,不愿意看到美联储加息带来的日元持续贬值,抛售美债获取美元,供给日本外汇市场,阻止日元贬值是典型的案例。一国为干预外汇市场会出现减持美债的行为。

当地缘政治关系出现裂痕,甚至对立时,也会出现抛售美债的行为。依据美国财政部的数据,俄罗斯在2010年10月持有1763亿美元的美债,2018年底快速下降至132亿美元,2019年基本清空了持有的美债。

综合来看,美债是美国财政赤字的债务凭证。在美元主导的国际货币体系下,不出现违约风险,美债扮演了国际金融市场上重要的安全资产的角色,帮助美国实现了美元体系的“过度特权”,在一定程度上缓解了美国经常账户赤字风险。国际投资者增持或减持美债大多是投资行为,也会出现抛售美债干预外汇市场的行为以及地缘政治矛盾激化带来的清空美债的行为。

(欢迎关注人大重阳新浪微博:@人大重阳 ;微信公众号:rdcy2013)