发布时间:2024-06-18 作者: 何伟文

海关总署发布的最新统计表明,2024年5月份我国进出口出现明显回升。按美元计,进出口总额达到24643.20亿美元,同比增长2.8%,比前4个月增速加快0.6个百分点。

作者何伟文系前中国驻旧金山和纽约总领馆经济商务参赞,本文转自6月17日钛媒体。

海关总署发布的最新统计表明,2024年5月份我国进出口出现明显回升。按美元计,进出口总额达到24643.20亿美元,同比增长2.8%,比前4个月增速加快0.6个百分点。其中出口达到14007.63亿美元,增长2.7%;5月份当月达到3023.48亿美元,同比增长6.6%。进口达到10635.53亿美元,同比增长2.9%。

一. 地域板块,5月份对美国和欧盟出口有明显改善。

5月份当月对美出口440.16亿美元,环比增长5.3%,同比增长3.6%;绝对额达到440.16亿美元,折年率达到5281.92亿美元,比2023年全年5002.91亿美元高出5.6%;恢复到历史最高水平2022年5817.83亿美元的90.8%。

5月份当月对欧盟出口441.89亿美元,同比下降1.0%,比前4个月同比降幅4.8%明显缩小,并使前5个月同比降幅缩小到3.9%。5月份当月对欧盟出口额折年率5302.68亿美元,比2023年对欧盟出口额5012.33亿美元超出5.8%,恢复到历史最高水平2022年5619.70亿美元的94.4%。

5月份对日出口同比降幅缩小到1.6%,对韩出口则转为增长3.6%。增长最突出的是对东盟,增长22.5%,从而使前5个月对东盟出口同比增幅扩大到9.7%。其中最突出的是对越南出口。5月份同比增长27.4%,前5个月累计同比增幅也达到了22.3%。

由于今年来对以上地区出口的逐步好转,特别是5月份的明显回升,上述我国传统主要市场所占比重大体保持稳定。其中欧盟和美国占我对全球出口比重分别为14.6%和14.0%,东盟比重进一步升至16.8%。RCEP伙伴比重为27.7%。欧盟、美国、英国、日韩、加澳新合计占我出口比重46.9%,加上东盟和印度,合计67.1%,即三分之二。加上对我国香港出口,合计占我出口总额75.1%,即四分之三。它显示我国的主要市场大的格局仍无根本性变化。

2024年前5个月对一带一路共建国家进出口8.31万亿元,同比增长7.2%;占全部进出口47.5%。其中东盟占其中的16.8%。对俄罗斯、拉美和非洲出口额分别为417.89亿、1063.99亿和703.75亿美元,合计2185.63亿美元,占出口总额15.6%。

美国供应链转移回调?

(一) 全部进口

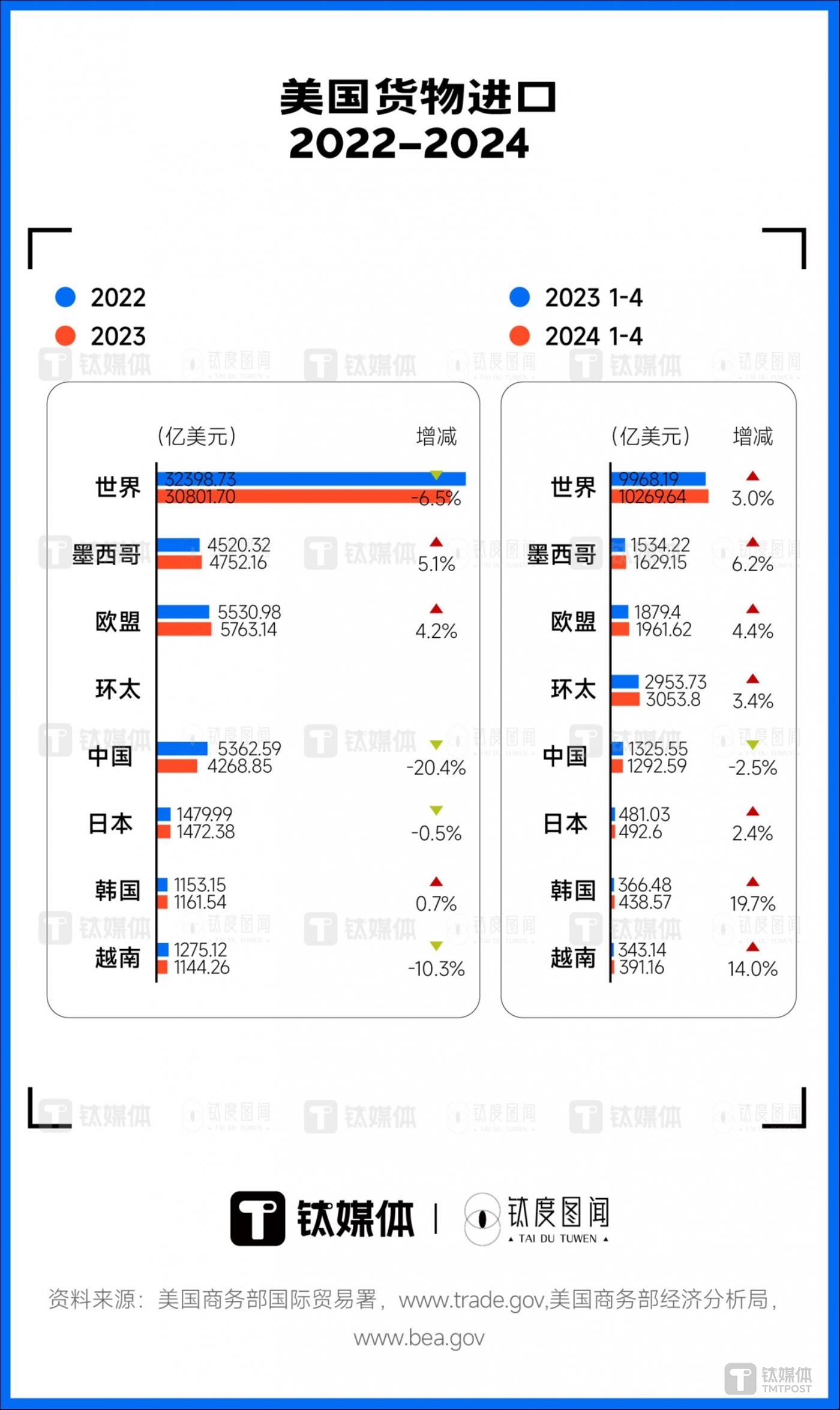

2023年,美国进口来源中,从墨西哥和欧盟进口增加明显,从东亚太平洋地区进口普遍呈负增长。特别是从中国进口断崖式下降。从日本、韩国进口停滞,从越南进口大幅下降。但2024年前四个月初显回调迹象,虽然从墨西哥和欧盟进口保持稳定,但从东亚太平洋地区进口有力反弹。见下表。

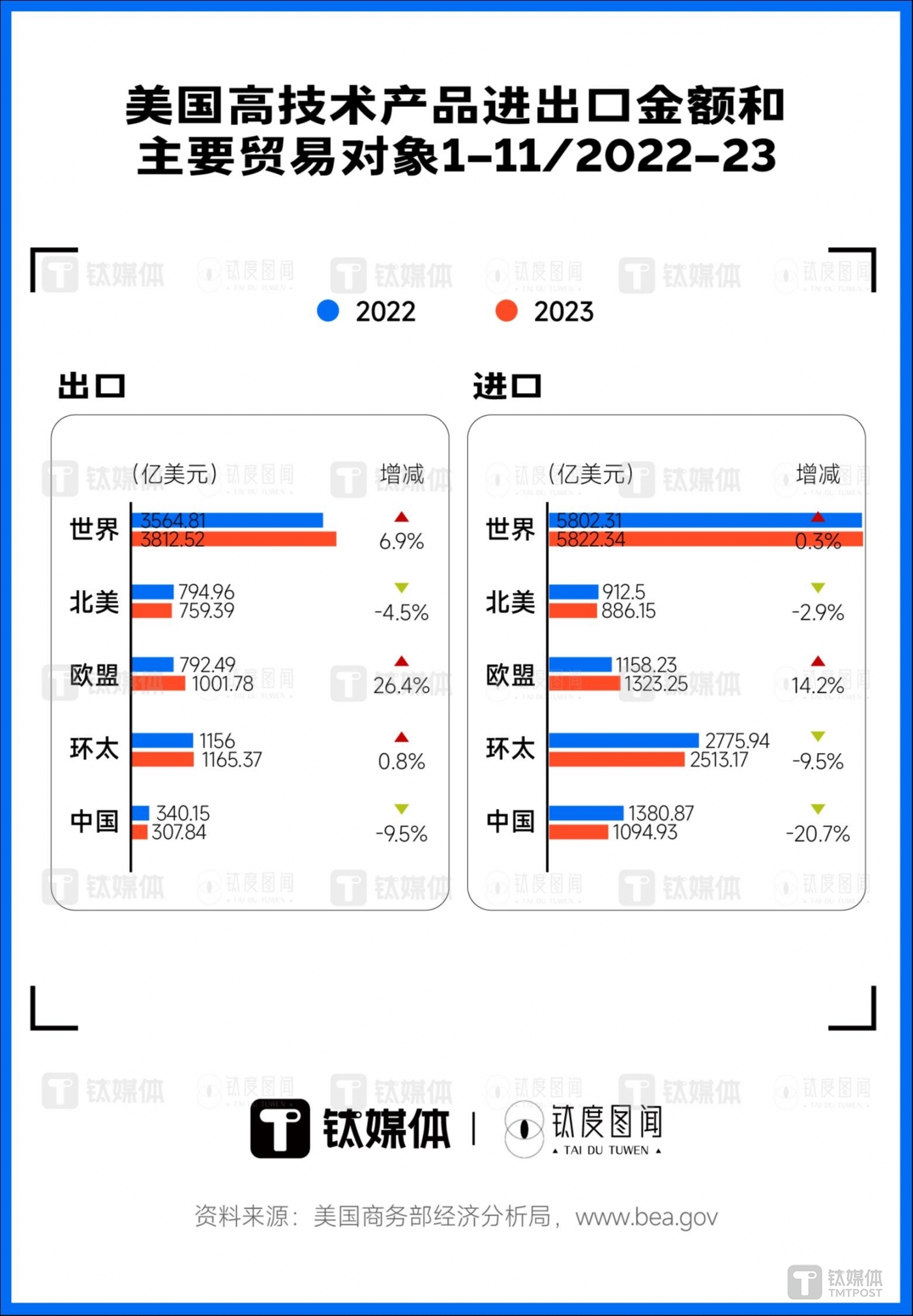

(二)高技术产品进出口供应链回调迹象 2023年,美国高技术产品(ATP)进出口尤其明显地体现出供应链转移态势。据前11个月数字,美国从全球进口比上年同期微增0.3%。但从欧盟进口猛增14.2%,从中国进口则剧降20.7%,并因此拖累从环太地区进口下降9.5%。同期美国对全球出口增长6.9%。但对欧盟出口猛增26.4%,对中国出口下降9.5%,并因此拖累对环太地区出口仅微增0.8%。见下表。

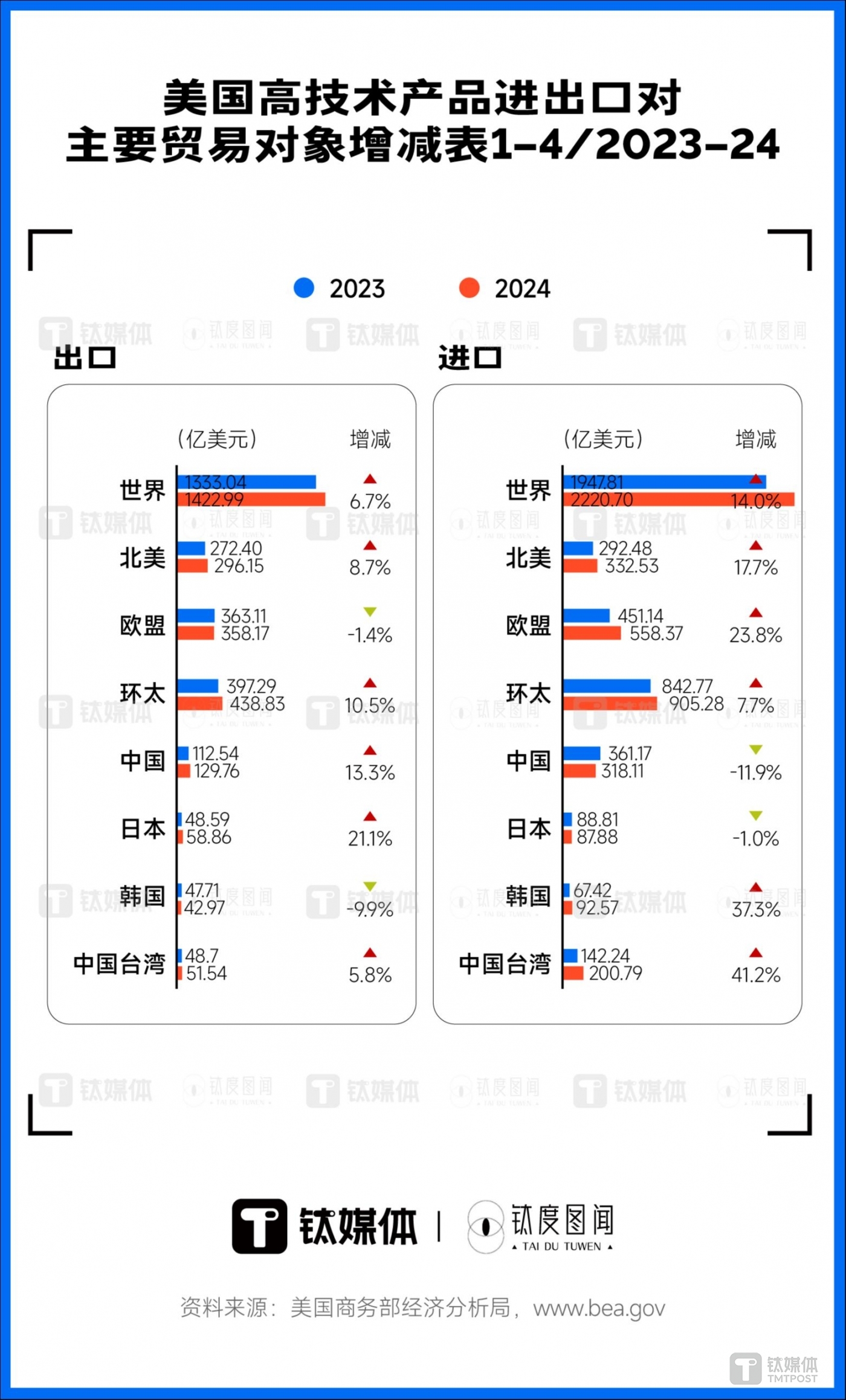

进入2024年则出现两个并行态势,一是对欧盟出口转降,进口继续猛增;对加墨两国进出口也强劲增长。二是对环太地区进出口同步反弹。其中从中国进口降幅大大缩小,对中国出口则出现两位数增长。从韩台进口增长非常迅速,出口则以日本表现为佳。见下表。

这表明,美国高技术贸易供应链,从2023年主要向跨大西洋集中,开始演变成北美、跨大西洋和东亚相对均衡分布。

二. 产品结构分析:劣势不劣,优势有变

(一) 传统劳动密集型产品整体梯度转移尚未发生。前5个月表现好坏不齐。大部分部分保持微弱增长。计有:塑料制品、箱包、纺织品、服装、玩具、灯具,同比分别增长8.5%、1.6%、2.6%、0.2%、0.2%和4.6%。负增长的有鞋靴(-5.4%)、陶瓷制品(-7.6%)和钢材(-11.5%)。大幅增长的有家具,增长16.6%。因此,不能笼统地说劳动密集型产品出口已经梯度转移到东南亚等地。钢材出口大幅下降则表明了产能过剩,不是梯度转移。

(二) 老六样五好一差。家电、自动数据处理设备、音视频产品、液晶显示板和通用机械尽管近年来出现产业转移,但总体仍保持出口竞争力。前5个月出口同比分别增长14.0%、6.1%、5.6%、11.4%和10.6%。唯手机出口下降5.9%,这既是梯度转移的结果,也是华为遭受美西方打压的缘故。

(三) 新三样依然亮眼,但前景困难。前5个月汽车出口244.6万辆,同比增长26.8%;金额464.27亿美元,增长20.1%。随着欧盟对我电动车加征关税落地,美西方限制将持续,并可能增强。

(四) 最新两样值得期待。前5个月集成电路出口金额626.13亿美元,同比增长21.2%;金额超过汽车出口额34.9%。船舶出口170.3亿美元,增长93.4%。二者合计796.43亿美元,超过了新三样;成为出口重要的新增长点。

三. 总体尚在恢复期

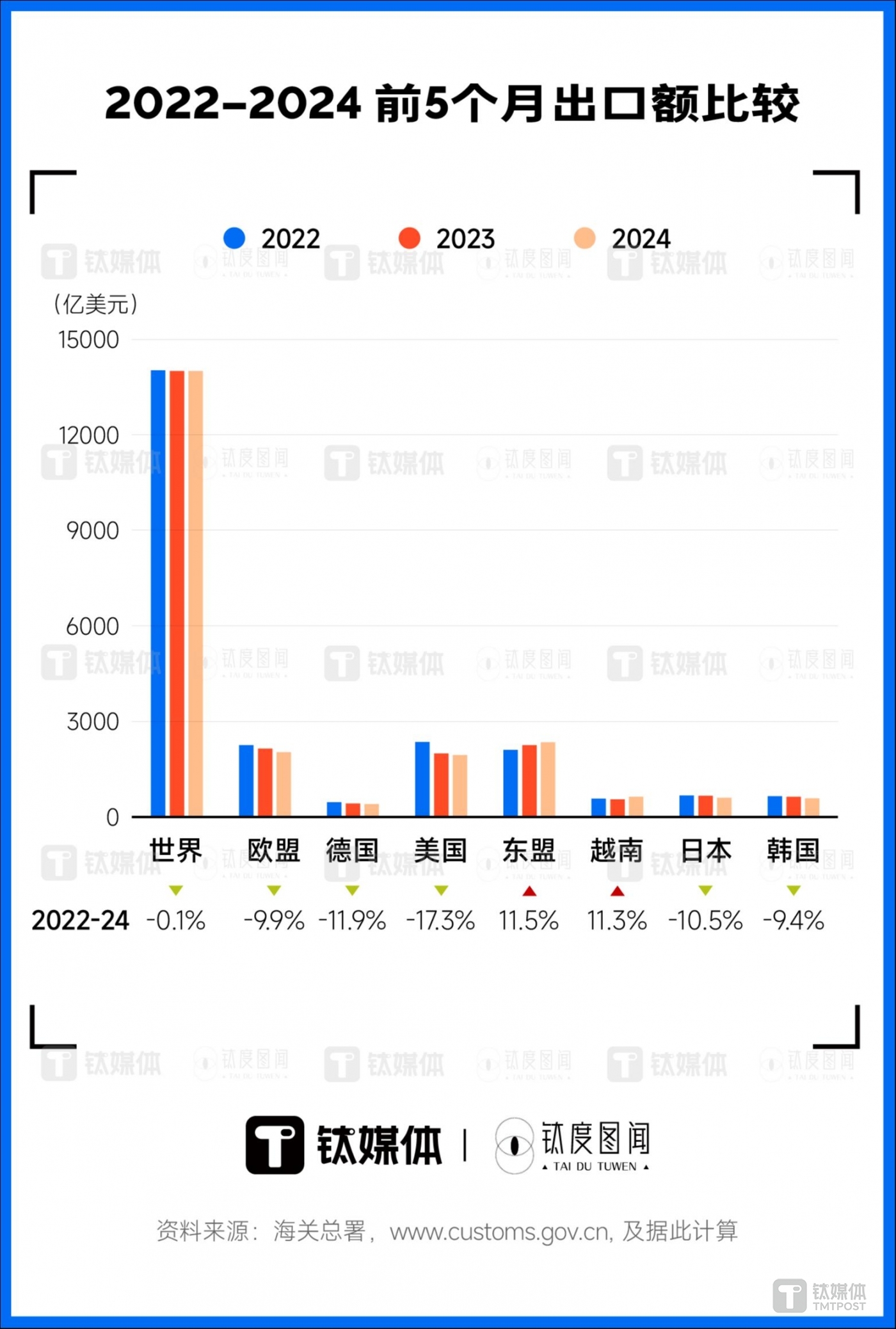

2024年前5个月虽然出口取得较好业绩,但由于去年同期低基数,仍明显低于2022年同期水平。

由上看出,如果与两年前同期比,今年前5个月的出口仍未恢复。出口总额已经赶上,但对欧日韩出口仍低10%左右,对美出口低17.3%。如果全年出口额要恢复到2022年5817.83亿美元水平的90%,剩余7个月月均出口水平要达到468.17亿美元,比5月份水平提高6.4%。显然还有很大难度。

这里有个重大因素是汇率。按人民币计,今年前5个月对欧盟出口14523.9亿元,比2022年同期的14473.9亿元高出0.3%;对美出口13196.3亿元,恢复到2022年同期15097.5亿元的87.5%。

四. 几点观察和主张

(一) 世界贸易三大板块格局牢固,中美脱钩是伪命题。虽然近年来美国推动地缘政治阵营化和地缘经济碎片化,俄乌战争加快了这一进程。一般地说,以价值观为基础,友岸或近岸地区贸易增长快于远岸地区;特殊地说,针对中国的脱钩断链和“小院高墙”给我国进出口贸易带来了了重大困难和不确定性。。美国推动增强跨大西洋和北美地区供应链,削弱与东亚主要是中国的供应链,在2023年呈现向跨大西洋两岸和北美转移迹象。但2024年前5个月出现部分回调。这表明,东亚太平洋、欧洲和北美仍然是世界贸易分布和贸易流向的三大板块,没有根本变化。又表明,我国仍然相当牢固地嵌入全球产业链和供应链。而这一嵌入,基本盘是在东亚太平洋、欧洲和北美。主要覆盖RCEP成员国、欧盟和美国。由此又进一步推动中国和东盟贸易的快速增长。这进一步证明,与中国完全脱钩断链是伪命题。

(二) 部分产业的转移尚未改变中国在全球供应链中的枢纽地位。无论出于成本原因还是地缘政治原因,部分产业从中国转向东南亚、印度、墨西哥等态势仍在持续,但总体并没有改变中国在全球供应链中重要枢纽地位。无论传统劳动密集型产品、家电等机电产品,总体都没有在国际市场出现重大衰落。新三样是今年崛起的新增长点。但由于美欧的限制,迅速增长难具可持续性。更新的增长点芯片、船舶等正在兴起。

(三) 因此,我们对外贸易伙伴的地区格局,仍以RCEP伙伴、北美和欧洲三大板块为重点,不可有模糊认识,甚至动摇。尽2024年前5个月,北美、欧洲(欧盟加英国)和RCEP其他14个成员国占我出口总额比重分别为17.8%、16.8%和27.7%,合计62.3%。加上我国香港,共计占70.3%。这是我们的主要海外市场,也是先进技术和投资的主要来源地。因此,尽管美国和G7对我打压限制继续发展,我应坚定不移地首先巩固和争取发展与美欧、与RCEP伙伴的贸易关系。坚持扩大开放,特别积极吸引美欧日韩企业来华投资和合作。继续努力稳定中美和中欧经贸关系。面对美欧对我打压限制,两手对两手,即坚决斗争和争取合作两手。对于欧盟对我电动车加征关税,在坚决反对的同时,积极进行双边磋商,争取达成在WTO规则基础上,达成兼顾双方切身关切和互惠安排,取代单边关税。11年前中欧曾达成光伏贸易协议,避免了单边关税和贸易战。争取在电动车上也达成类似建设性结果。

(四) 必须坚持发展中俄正常贸易,但只占我整个进出口贸易很小比重。而且必须严格控制军民两用产品对俄出口,企业严把产品关,银行严格把收付关,防止受到美国二次制裁。

(五) 今年前5个月进出口贸易,特别是出口贸易企稳向好,但仍处于近年低水平。外部环境不确定性增加。5月份最新PMI显示,新出口订单仍出于收缩区间。保持出口的稳定恢复,与三大板块贸易尽早恢复到历史最高水平,是2024和2025两年的基本期望。

(欢迎关注人大重阳新浪微博:@人大重阳 ;微信公众号:rdcy2013)