发布时间:2024-04-16 作者: 马勇

在当前全球化与金融市场日益融合的背景下,中国的经济和金融开放正面临着前所未有的挑战和机遇。在党的“十八大”和党的“十九大”提出的经济转型升级与金融市场化改革指引下,中国经济和金融体系已深度融入全球体系。

作者马勇系中国人民大学财政金融学院教授、重阳金融研究院副院长,姜伊晴系中国人民大学财政金融学院,郭锐系西南财经大学中国金融研究中心,原文刊载于《金融研究》2023年第11期。

在当前全球化与金融市场日益融合的背景下,中国的经济和金融开放正面临着前所未有的挑战和机遇。在党的“十八大”和党的“十九大”提出的经济转型升级与金融市场化改革指引下,中国经济和金融体系已深度融入全球体系。但是,随着中国经济和金融开放程度的不断提高,对于经济开放、金融开放和宏观政策调控之间的关系产生了两个值得深入研究的问题:中国经济和金融稳定将受到何种影响,中央银行双支柱调控又该如何应对?

本文通过在传统的动态随机一般均衡(DSGE)模型中引入不完全开放的金融市场和受外汇管制的银行部门,将经济、金融开放引入对双支柱调控政策工具的讨论,探明了经济开放度和金融开放度的变化对中央银行政策组合的经济和金融稳定效应产生的影响,为理解开放条件下的双支柱调控策略以及不同政策工具之间的组合搭配提供了重要的理论参考。“IMI财经观察”特推出此文,以飨读者。

经济开放、金融开放与双支柱调控的政策工具组合研究

本文通过在传统的DSGE模型中引入不完全开放的金融市场和受到外汇管制的银行部门,为研究开放条件下外生冲击的传导以及中央银行的政策应对策略提供了一个新的分析框架。基于中国经济的模拟分析表明,在中国目前的经济和金融开放水平下,通过合理搭配使用纳入金融稳定目标的拓展型货币政策、动态贷款价值比(LTV)监管和动态资本充足率要求,中央银行可以更好地平衡经济稳定与金融稳定的目标,从而降低政策损失水平,但具体的政策组合与相应的盯住目标需要根据外生冲击的性质予以确定。例如,在存款人住房偏好冲击下,盯住贷款总量的拓展型货币政策搭配其它两种宏观审慎政策工具的政策组合是较为合适的;而在国外房价冲击下,传统货币政策与其它两种宏观审慎政策工具的搭配则是相对更优的政策组合。进一步的分析还发现,经济开放度和金融开放度的变化会影响上述最优政策组合的经济和金融稳定效应,使其得到不同程度的强化或削弱,这意味着中央银行在运用双支柱政策调控时,需要将经济和金融开放的实际状态纳入考虑。本文的分析为理解开放条件下的双支柱调控策略以及不同政策工具之间的组合搭配等问题提供了有益的启示。

01

研究背景:中国经济、金融开放和双支柱调控政策不断完善

(一)中国经济、金融开放程度逐步提高

特点一:中国的经济和金融已深度融入全球体系

自2001年加入世界贸易组织(WTO)以来,中国的经济和金融体系经历了深刻的变革,成为全球体系中不可或缺的一部分。一方面,随着经济的快速增长,中国逐步放宽了对外资的限制,加深了中国与世界经济的融合程度。另一方面,中国金融市场逐步对外开放,吸引了大量外国投资者;同时,人民币国际化进程加速也增强了中国金融体系的国际地位(图1)。

特点二:开放条件下中国的宏观调控呈现出新的特点和需要

随着中国经济转型升级和金融市场化改革的不断推进,金融和实体经济开始深度交融,金融稳定成为宏观调控不可或缺的重要内容。为此,党的“十九大”提出了“健全货币政策和宏观审慎政策双支柱调控框架”的战略部署,旨在通过双支柱政策的协调配合,促进金融和实体经济的共同稳定。但是,已有文献主要单方面讨论经济或金融开放对政策调控的影响,较少研究在同一框架下同时考察经济和金融开放对宏观经济金融波动的影响,而在此基础之上研究双支柱框架下的多种政策工具搭配的文献就更为匮乏。

(二)政策组合工具搭配的效果出现新特点

特征一:央行可以更好地平衡经济稳定和金融稳定的目标

在中国目前的经济和金融开放水平下,通过合理搭配使用纳入金融稳定目标的拓展型货币政策、动态贷款价值比(LTV)监管和动态资本充足率要求,中央银行可以更好地平衡经济稳定与金融稳定的目标,从而降低政策损失水平,但具体的政策组合与相应的盯住目标需要根据外生冲击的性质予以确定。例如,在存款人住房偏好冲击下,盯住贷款总量的拓展型货币政策搭配其它两种宏观审慎政策工具的政策组合是较为合适的;而在国外房价冲击下,传统货币政策与其它两种宏观审慎政策工具的搭配则是相对更优的政策组合。

特征二:经济和金融开放度会影响政策组合工具的效果

经济开放度和金融开放度的变化会影响上述最优政策组合的经济和金融稳定效应,使其得到不同程度的强化或削弱,这意味着中央银行在运用双支柱政策调控时,需要将经济和金融开放的实际状态纳入考虑。

02

方法论:剖析金融开放对双支柱政策工具组合的影响

在指标构建方面,与Funke and Paetz(2013)一致,作者假定家庭部门由比例的借款人与比例的存款人构成。借款人是不耐心的消费者,其不在银行部门存款且面临国际借贷约束,除此之外,两类家庭行为完全一致。已有文献表明,随着金融深度参与和影响实体经济活动,外生的金融冲击可能导致实体经济和金融部门同时失衡,此时单一的货币政策调控可能面临经济和金融稳定目标之间的潜在冲突,因而需要引入新的宏观审慎政策工具(马勇,2013;Funke et al.,2018;马勇和吕琳,2022)。为考察双支柱框架下不同政策工具组合搭配的调控效应,文章引入如下拓展型货币政策与两种宏观审慎政策工具。

在模型构建方面,文章通过在传统的DSGE模型中引入不完全开放的金融市场和受到外汇管制的银行部门,在传统小国开放模型的基础上(Funke and Paetz,2013)引入不完全开放的金融市场、受到外汇管制的银行部门以及中央银行的货币政策和宏观审慎政策规则,为研究经济开放、金融开放与双支柱调控的政策效应提供一个基础性的分析框架。同时,为考察双支柱框架下不同政策工具组合搭配的调控效应,文章引入了拓展型货币政策与两种宏观审慎政策工具,并进一步选取存款人住房偏好冲击和国外住房价格冲击作为示例,基于央行政策损失函数定量考察五类政策安排的调控效应。

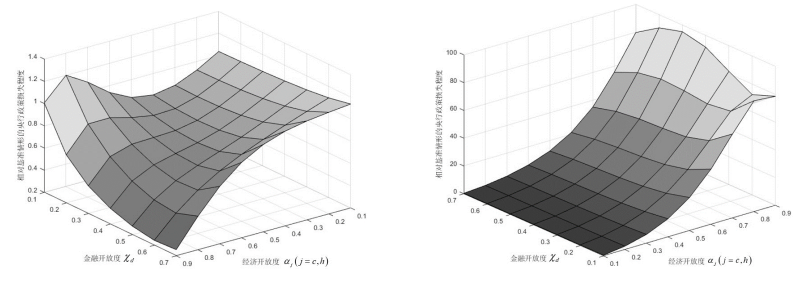

在政策效应分析方面,作者考察了当经济开放度和金融开放度同时发生变化时,上述最优政策安排的政策效应将如何变动。具体的做法是,保持两种外生冲击下的最优政策组合和其他参数固定不变,仅改变经济开放度和金融开放度的取值,然后根据前文公式计算出相应的央行政策损失。文章分别选取经济开放度的5个代表性取值和金融开放度的4个代表性取值(随着经济开放水平提高,使模型具有均衡解的取值上限逐渐下降),共20个组合进行示例性分析。为了提高上述结论的可信度,文章分别在区间[0.1, 0.9]和[0.1, 0.7]上对经济开放度和金融开放度进行连续取值,并计算相应的央行政策损失,如图2所示,相关结论与前文基本一致。

图1 经济开放和金融开放同时变动下的政策效应

03

关键问题:经济、金融开放如何影响政策组合工具效果

1.传统型货币政策及其政策搭配效应分析

文章选取存款人住房偏好冲击和国外住房价格冲击作为示例,基于央行政策损失函数定量考察五类政策安排的调控效应。其中,传统货币政策与动态LTV规则的政策组合能够有效降低金融波动,但会放大经济波动。据表2第3列,传统货币政策搭配盯住实际房价的动态资本充足率要求能够实现最佳经济金融稳定效应。第4列显示,在大多数情况下,传统货币政策搭配多种宏观审慎政策工具能实现更低的政策损失水平。根据表2第5列,相较于传统货币政策与两种宏观审慎政策工具搭配的情况,盯住贷款总量或实际房价的拓展型货币政策能够进一步降低央行政策损失,盯住实际汇率的拓展型货币政策则会增加央行政策损失。综上所述,在存款人住房偏好冲击下,盯住贷款总量的拓展型货币政策、盯住房地产存量的动态LTV规则与盯住实际房价的动态资本充足率要求的政策组合能够实现最佳政策调控效应。

2.拓展型货币政策及其政策搭配效应分析

根据表3第1列,相较于传统货币政策,拓展型货币政策能够有效抑制金融波动,但可能放大经济波动。由表3第2列可知,当传统货币政策与动态LTV规则搭配时,以贷款总量或实际房价为盯住目标的动态LTV规则能够同时实现经济与金融稳定目标。由表3第3列可知,在传统货币政策基础上引入动态资本充足率要求能够有效降低央行政策损失,其中盯住实际房价的动态资本充足率要求能够实现最低政策损失水平。第4列展示了传统货币政策与两种宏观审慎政策搭配的调控效应,其中传统货币政策搭配盯住贷款总量的动态LTV规则以及盯住实际房价的动态资本充足率要求的政策组合能够实现最低政策损失水平。如表2第5列所示,相较于传统货币政策,盯住金融变量的拓展型货币政策与两种宏观审慎政策搭配会造成更大的政策损失。综上所述,在国外房价冲击下,传统货币政策、盯住贷款总量的动态LTV规则以及盯住实际房价的动态资本充足率要求的政策组合能够实现最佳经济金融稳定效应。

3.不同经济与金融开放度下的政策效应分析

文章进一步考察当经济开放度和金融开放度同时发生变化时,上述最优政策安排的政策效应将如何变动。相较于基准情形,当经济开放程度更高时,央行的政策损失水平整体上有所降低,传统政策组合1的调控效应得以强化。但当经济与金融都高度开放时,政策组合1的调控效应有所削弱。综合来看,在存款人住房偏好冲击下,当本国经济高度开放,而金融市场较为封闭时,政策组合1能够发挥最佳的调控效应。此外,文章还探讨了国外房价冲击下经济开放和金融开放变动的政策效应,相较于基准情形,仅当经济开放度处于更低水平时,政策组合3的调控效应才得以强化。在其他经济开放和金融开放水平下,央行政策损失将增加,政策组合3的效力下降。综合来看,当本国经济和金融市场都较为封闭时,政策组合3应对国外房价冲击产生的经济金融稳定效应最强。

04

结论与启示

文章在Funke and Paetz(2013)模型的基础上引入不完全开放的金融市场、受到外汇管制的银行部门和中央银行的多种政策规则,考察了双支柱框架下不同政策工具组合搭配的调控效应,得到如下发现:

首先,在中国目前的经济开放和金融开放水平下,通过合理搭配运用纳入金融稳定目标的拓展型货币政策、动态LTV监管和动态资本充足率要求,中央银行可以更好地平衡经济稳定与金融稳定的目标,从而降低政策损失水平,但具体的政策组合与相应的盯住目标需要根据外生冲击的性质予以确定。在进一步的分析中作者还发现,经济开放度和金融开放度变化会影响上述最优政策组合的经济金融稳定效应,使其得到不同程度的强化或削弱,因此,为研究开放条件下外生冲击的传导以及中央银行的政策应对提供以下启示:

就实现经济金融稳定而言,鉴于房地产行业在国民经济中的重要性以及开放条件下相关问题的复杂性,政策当局需要重视房地产市场的潜在风险,综合运用货币政策和宏观审慎政策进行调控,在当前形势下,可以考虑使用“纳入金融稳定目标的拓展型货币政策+动态LTV监管规则+动态资本充足率监管”的政策组合,以更好地实现经济和金融稳定目标。

就双支柱政策搭配实践而言,在双支柱政策的实践过程中,政策当局需要根据外生冲击的具体性质,合理地选择相关政策的盯住目标与调控力度,以尽可能地避免不同政策之间的冲突所导致的政策损失。

就推进高水平对外开放而言,在持续推进高水平对外开放的过程中,随着经济开放度和金融开放程度的变动,宏观经济和金融变量之间的潜在联系也可能随之改变,这要求政策当局更加密切地关注经济和金融运行的动态,及时更新政策工具箱,通过灵活搭配运用多种相关政策的组合,进一步提高对整体经济和金融运行的调控能力。

(本文为整理节选,原文的公式模型、回归结果与参考文献皆从略)

(欢迎关注人大重阳新浪微博:@人大重阳 ;微信公众号:rdcy2013)