发布时间:2022-12-01 作者: 芦哲

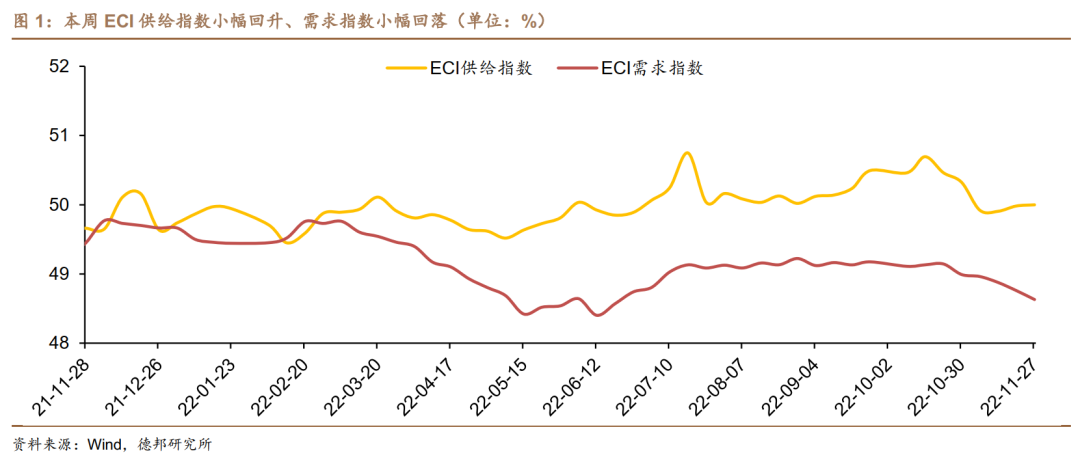

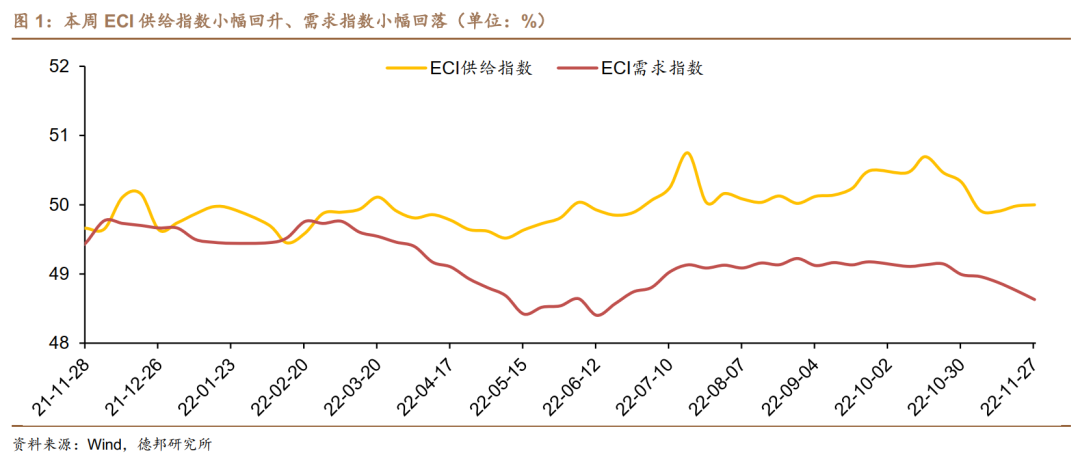

从周度数据来看,截止2022年11月27日,本周ECI供给指数为50.00%,较上周回升0.02;ECI需求指数为48.63%,较上周回落0.13%。从分项来看,ECI投资指数为49.10%,较上周回落0.25%;ECI消费指数为48.11%,较上周回落0.11%;ECI出口指数为48.35%,较上周回升0.12%。

作者芦哲系中国人民大学重阳金融研究院客座研究员,本文转自2022年11月17日宏观fans哲.

投资要点

· 周度ECI指数::从周度数据来看,截止2022年11月27日,本周ECI供给指数为50.00%,较上周回升0.02;ECI需求指数为48.63%,较上周回落0.13%。从分项来看,ECI投资指数为49.10%,较上周回落0.25%;ECI消费指数为48.11%,较上周回落0.11%;ECI出口指数为48.35%,较上周回升0.12%。

· 月度ECI指数:从11月份前三周的高频数据来看, ECI供给指数为49.95%,较10月回落0.54%;ECI需求指数为48.81%,较10月回落0.28%。从分项来看,ECI投资指数为49.31%,较10月回落0.17%;ECI消费指数为48.40%,较10月回落0.63%;ECI出口指数为48.28%,较10月回落0.08%。从ECI指数来看,11月份工业生产受疫情影响或将止住此前的回升态势,而需求端由于疫情扰动相比10月份或将加速回落。

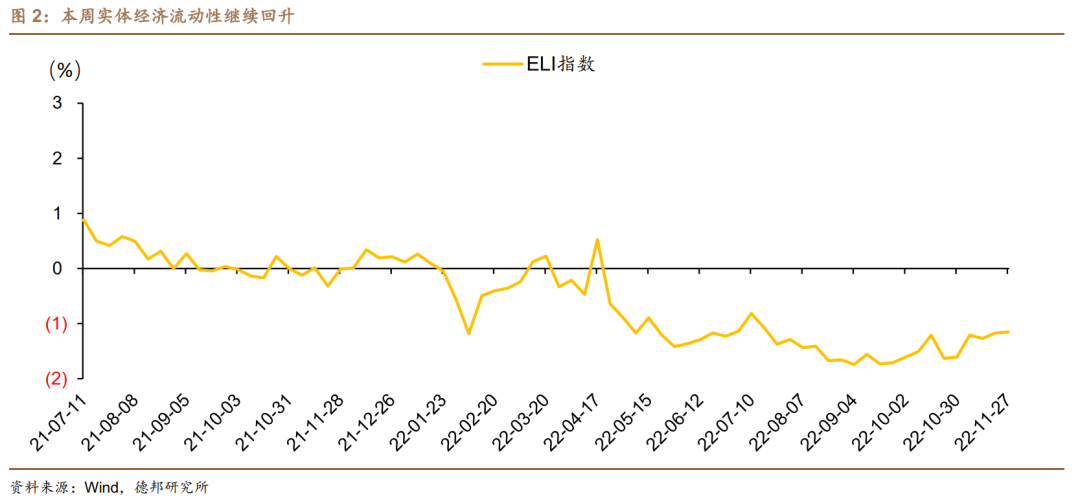

· ELI指数:截止2022年11月27日,本周ELI指数为-1.15%,较上周回升0.02%。从经验值上估算,大约降准1个百分点给商业银行带来的成本节约,可以触发LPR报价下调5bps,今年以来,4月份全面降准0.25%、11月份全面降准0.25%、上缴利润1.1万亿等同于全面降准0.5%,全年已经有1%的降准幅度,12月份LPR报价有下调5bps的空间,12月份或重演5月份,在“降准”落地之后,5年期以上LPR报价单独下调5-10bps。

· 风险提示:疫情不确定性仍较高;货币政策变动不及预期;海外需求不确定性较大。

目 录

1. 本周指数概览

1.1. ECI指数:疫情扰动下11月份供需或将加速回落

1.2. ELI指数:全面“降准”或打开利率政策“降息”空间

2. 本周高频数据概览

2.1. 工业生产:主要行业开工率边际改善

2.2. 消费:疫情影响下出行数据持续走弱

2.3. 投资:基建高频数据小幅回落

2.4. 出口:外需或进一步回落

2.5. 通胀:原油价格跌破90美元/桶

2.6. 流动性:上周货币净回笼3780亿元

3. 本周政策一览

4. 风险提示

正 文

1. 本周指数概览

1.1. ECI指数:疫情扰动下11月份供需或将加速回落

从周度数据来看,截止2022年11月27日,本周ECI供给指数为50.00%,较上周回升0.02;ECI需求指数为48.63%,较上周回落0.13%。从分项来看,ECI投资指数为49.10%,较上周回落0.25%;ECI消费指数为48.11%,较上周回落0.11%;ECI出口指数为48.35%,较上周回升0.12%。

从11月份前三周的高频数据来看, ECI供给指数为49.95%,较10月回落0.54%;ECI需求指数为48.81%,较10月回落0.28%。从分项来看,ECI投资指数为49.31%,较10月回落0.17%;ECI消费指数为48.40%,较10月回落0.63%;ECI出口指数为48.28%,较10月回落0.08%。从ECI指数来看,11月份工业生产受疫情影响或将止住此前的回升态势,而需求端由于疫情扰动相比10月份或将加速回落。

1.2. ELI指数:全面“降准”或打开利率政策“降息”空间

截止2022年11月27日,本周ELI指数为-1.15%,较上周回升0.02%。

全面“降准”或打开利率政策“降息”空间。11月25日,央行宣布将于2022年12月5日全面下调金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构),共计释放长期资金约5000亿元,本次“降准”是对11月22日国常会提出要“适时适度运用降准等货币政策工具,保持流动性合理充裕”的具体落地,在8月份“降息”之后,时隔3个月总量政策工具再次加码,显现货币政策维持流动性宽松和信用扩张的决心。在本次“降准”落地之后,利率政策空间也随之打开:(1)11月22日国常会提出“引导银行对普惠小微存量贷款适度让利”,意味着除了新增贷款执行当前较低的贷款利率之外,存量贷款利率也有继续压降的空间,根据央行披露的数据,截至9月末,普惠小微贷款余额达到23.2万亿元,结合银保监会7月份披露的数据,2022年上半年全国新发放普惠型小微企业贷款利率为5.35%,2021年全年则是5.70%,如果存量贷款全部执行9月末企业贷款加权平均利率4.0%,那么可以为小微企业节约3132亿元利息支出;(2)11月份全面“降准”打开了12月份LPR报价的下调空间,参考央行在2020年9月15日《中国货币政策执行报告》增刊中的说法:“LPR改革后中国人民银行分别于2019年9月和2020年1月两次降低法定准备金率各0.5个百分点,带动报价的算术平均值下行了0.02-0.03个百分点,但因为变动小于LPR的最小调整步长,向0.05%就近取整后,两次降准当月只有一次触发了LPR变化。”从经验值上估算,大约降准1个百分点给商业银行带来的成本节约,可以触发LPR报价下调5bps,今年以来,4月份全面降准0.25%、11月份全面降准0.25%、上缴利润1.1万亿等同于全面降准0.5%,全年已经有1%的降准幅度,12月份LPR报价有下调5bps的空间,12月份或重演5月份,在“降准”落地之后,5年期以上LPR报价单独下调5-10bps。

2. 本周高频数据概览

2.1. 工业生产:主要行业开工率边际改善

开工率方面,主要行业开工率均有小幅回升。其中上周汽车全/半钢胎开工率分别为62.89%和67.68%,分别环比回升1.33%和0.09%;上周焦炉生产率录得67.60%,环比回落0.30%;上周PTA开工率录得73.26%,环比回升0.05%;钢厂高炉开工率录得77.03%,环比回升0.68%,较去年同期回升7.37%。

库存方面,上周六港口合计炼焦煤库存99.60万吨,环比回落3.10万吨,继续处于去库存的阶段;上周港口合计铁矿石库存13484.64万吨,环比回升165.60万吨。

负荷率方面,上周沿海七省电厂平均负荷率72.14%,较上周回升1.57%。上周PTA工厂、聚酯工厂和江浙织机PTA产业链负荷率分别录得74.50%、76.12%和54.85%,分别环比持平、回落2.52%和回落2.17%。

2.2. 消费:疫情影响下出行数据持续走弱

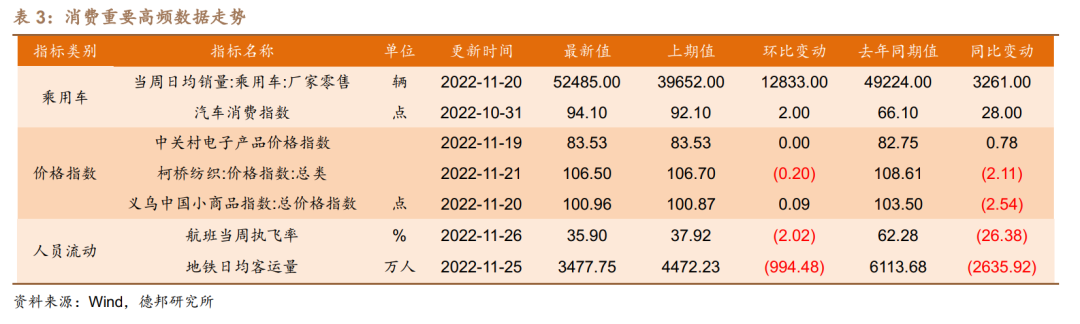

乘用车消费方面,上周乘用车日均销量录得52485辆,环比回升12833辆,较去年同期回升3261辆。

主要价格指数方面,上周中关村电子产品价格指数录得83.53,环比持平;上周柯桥纺织价格指数录得106.50,环比回落0.20;上周义乌中国小商品指数录得100.96,环比回升0.09。

人员流动方面,本周航班执飞率小幅回落。其中本周航班执飞率均值为35.90%,环比回落2.02%,恢复至去年同期的57.75%。受疫情影响上周地铁日均客运量大幅回落,录得3477.75万人,环比回落994.48万人。

2.3. 投资:基建高频数据小幅回落

基建投资方面,11月23日石油沥青装置开工率录得38.20%,环比回落4.80%;11月18日全国水泥发运率录得46.21%,环比回落1.77%。

房地产投资方面,上周100大中城市供应土地占地面积录得5053.62万平方米,环比回升6.74%,连续6周处于回升的态势;上周30大中城市商品房成交面积录得285.07万平方米,环比回升21.79%,在地产政策的逐步发力下后续地产销售或逐步幅度。

2.4. 出口:外需或进一步回落

出口价格方面,上周中国/上海出口集装箱运价指数分别录得1563.46点和1229.90点,分别环比回落87.80点和76.94点;本周波罗的海干散货指数录得1215.00点,环比回落50.80点。

出口数量方面,10月下旬主要港口外贸集装箱吞吐量同比回升1.20%;韩国11月前20日出口金额同比回落16.70%,表明欧美经济体的需求正逐步回落。

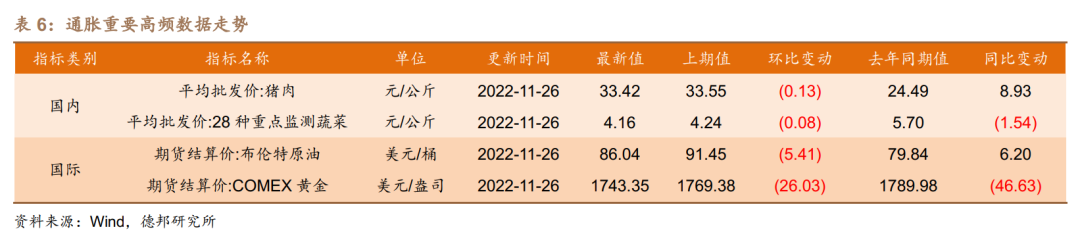

2.5. 通胀:原油价格跌破90美元/桶

国内方面,本周猪肉平均批发价录得33.42元/公斤,环比回落0.13元/公斤;本周28种重点监测蔬菜平均批发价录得4.16元/公斤,环比回落0.08元/公斤。

国际方面,本周布伦特原油期货结算价录得86.04美元/桶,环比回落5.41美元/桶;本周COMEX黄金期货结算价录得1743.35美元/盎司,环比回升26.03美元/盎司。

2.6. 流动性:上周货币净回笼3780亿元

公开市场操作方面,上周央行进行230亿元逆回购操作,有4010亿元逆回购到期,当周货币净回笼3780亿元。

受到资金面变化影响,上周7天shibor利率小幅回升,从周初的1.6750%回升至周末的1.7440%;上周10年期国债收益率小幅回升,从周初的2.8183%回升至周末的2.8220%。

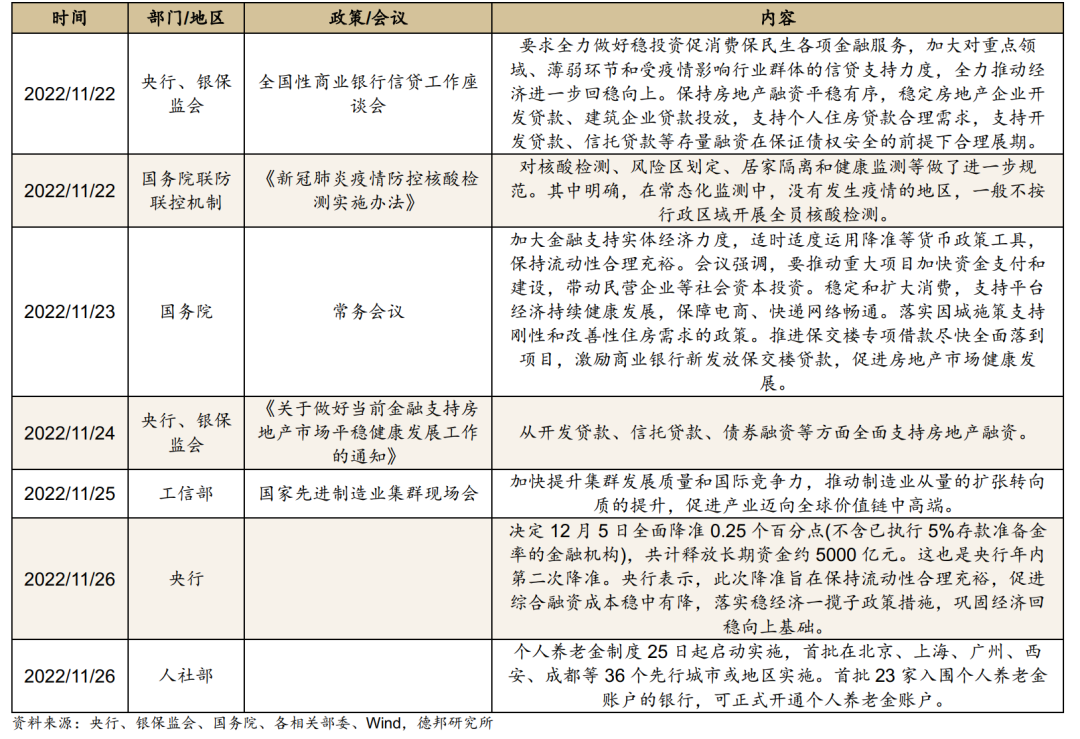

3. 本周政策一览

4. 风险提示

疫情不确定性仍较高;货币政策变动不及预期;海外需求不确定性较大。

(欢迎关注人大重阳新浪微博:@人大重阳 ;微信公众号:rdcy2013)