发布时间:2016-10-18 作者: 罗思义

国际金融危机以来,全球经济持续呈严重的负面趋势。主要经济体今年应对这轮危机所采取的措施,不外乎两种方式:中国的“供给侧改革”与西方的“需求侧改革”——后者主要采用量化宽松等贷币政策,少数情况下需辅以财政刺激。现在已临近2016年年底,所以我想借此机会对这两种方式所带来的结果,作一个实质性比较。

作者罗思义系中国人民大学重阳金融研究院高级研究员,本文刊于10月17日新浪网。

为何中国的“供给侧改革”比西方的“半个凯恩斯主义”高效?

国际金融危机以来,全球经济持续呈严重的负面趋势。主要经济体今年应对这轮危机所采取的措施,不外乎两种方式:中国的“供给侧改革”与西方的“需求侧改革”——后者主要采用量化宽松等贷币政策,少数情况下需辅以财政刺激。现在已临近2016年年底,所以我想借此机会对这两种方式所带来的结果,作一个实质性比较。

全球经济数据证明,中国新阶段应对国际金融危机的措施与效果远比西方成功。事实也说明,这种成功归功于中国经济的社会主义性质。但这种具有社会主义性质的供给侧政策并非西方资本主义国家的开放选项。因此,后者将继续经历缓慢增长。

我对全球经济动态作出的现实结论是,中国现正推行的“供给侧改革”将继续帮助其未来经济表现远优于西方国家。

了解“中国的供给侧改革取得成功不应仅仅归功于实用主义,还应归功于中国的经济理论”这一点非常重要。中国的供给侧改革是在中国的社会主义市场经济框架下,对马克思主义分析的进一步发展和提炼。正如习近平强调:“‘看得见的手’和‘看不见的手’都要用好,努力形成市场作用和政府作用有机统一、相互补充、相互协调、相互促进的格局,推动经济社会持续健康发展。”在社会主义市场经济总体框架内,中国可以运用“看得见的手”关停过剩产能,提升有助于市场发展和劳动分工的基础设施供给,利用投资刺激经济增长、促进区域产业发展。这是由于作为社会主义国家的中国拥有决定其总体投资水平的能力,而这是资本主义国家所不具备的。

归根结底,中国应对国际金融危机远比西方国家成功说明,中国的社会主义经济制度实际上比资本主义经济制度具有优越性。相比之下,当代西方经济学越来越缺乏连贯性,比如凯恩斯被视为纯粹的需求学派经济学家——这是对凯恩斯理论的误读。因此,不管从实际结果角度来看,还是从经济理论角度来看,中国的“供给侧改革”都比西方的“需求管理”具有优越性。

我将首先论述主要经济体趋势,然后从理论角度分析中国的供给侧应对远比西方的需求侧应对更成功的原因。

全球经济趋势

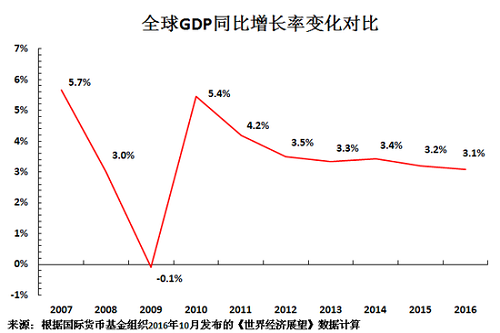

首先以国际背景举例,自国际金融危机以来,全球经济继续呈显著的负面趋势。如图1所示,自2010年基本恢复到危机前增长率后,全球经济一直呈缓慢增长趋势:全球经济增长率从2010年的5.4%降至2016年的3.1%(国际货币基金组织最新预测)——因为2016年即将过去,今年的最终数据和当前的预测不大可能大不相同。

图1

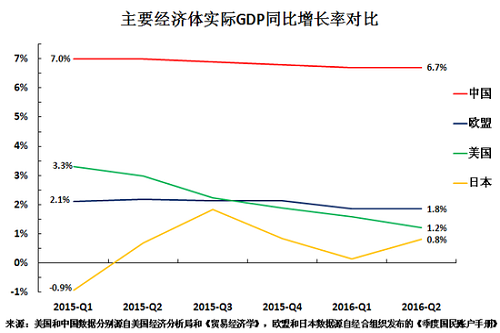

图2的数据则更为详尽一点,反映的是世界主要经济中心——美国、中国、欧盟和日本近期发展态势。根据最新国际可比数据,日本、欧盟、美国、中国2015年第一季度至2016年第二季度的经济增长趋势依次如下:

日本GDP从负增长0.9%复苏至正增长0.8%;

欧盟GDP年增长率从本已很低的水平略微下跌——从2.1%跌至1.8%;

美国经济2008年后相较其他西方国家大幅复苏,但在2015-2016年大幅放缓——年增长率从3.3%跌至1.2%;

中国经济表现继续大幅领先西方经济中心。2016年第二季度中国GDP同比增长6.7%,是美国增速的五倍多。与美国不同,中国GDP增长仅略微放缓,从7.0%跌至6.7%。

总而言之,中国经济不仅在国际金融危机爆发以来的整个期间表现优越——从2007年至2015年,中国GDP总增长93%,美国这一数据则为10%,而且近段时期也继续表现优越。

图2

中国的“供给侧改革”与西方的“需求管理”的应对对比

中国的“供给侧改革”和西方的“需求管理”模式存在差异,导致全球趋势不同的原因显而易见。

西方所有主要经济体——美国、欧盟和日本一直所采用的试图应对国际金融危机影响的基本政策工具,是货币量化宽松。央行一直购买大规模资产(尤其是债券)的目的,是试图降低利率。

虽然西方各主要央行都采用了量化宽松政策,但西方国家对利用预算赤字刺激需求的态度却不尽相同——日本采用这种方式,欧盟则拒绝这种方式,美国最初采用这种方式,现在则抛弃了这种方式。但这些财政刺激专注于经济需求,即刺激消费支出。顾名思义,消费不是生产投入,因此供给侧的消费投入总是为零。也即是说,以消费为导向的财政刺激,必然只能是纯粹的需求侧而非供给侧政策。

量化宽松是典型的凯恩斯主义政策,这源自于他的观察——在现代经济中,投资资金基本上来源于借贷。因此,投资意愿取决于利润与利率之间的关系。用凯恩斯的话来讲,就是:“资本边际效率相对利率的波动,可以用来描述和分析繁荣与萧条的交替。降低利率的目的是削减借贷成本,提高利润,从而增加投资吸引力,刺激投资需求。”关注投资需求的“半个凯恩斯主义”分析及政策,确实是源自这一观点。

但遗憾的是,当代西方经济政策缺乏连贯性在于仅体现了“半个凯恩斯主义”。凯恩斯认为,单靠降低利率增加投资需求的措施是不够的,政府应发挥直接的作用,确保投资供给充足。

他明确指出:“我现在对仅仅用货币政策直接影响利率会取得成功有点怀疑……我希望看到政府承担更大的责任来直接组织投资。”因此,凯恩斯认为,调控投资水平的重任应由政府而非私营企业承担。”他还指出:“决定现时投资量的责任不能交予私人之手,而应由社会控制投资率。”他因此得出结论:“单靠银行利率政策带来的影响不足以决定最合理的投资率。因此,我设想,某种程度的投资全面社会化将是确保充分就业的唯一手段。”

凯恩斯明确指出,“某种程度的投资全面社会化”并不意味着消灭私营企业,而是政府投资和私人投资协同合作——这与习近平“‘看得见的手’和‘看不见的手’都要用好”的强调如出一辙。正如他强调指出:“这并不排除政府当局和私人主动性合作的一切折中和馈赠的形式……但除调节消费与刺激投资必须由中央控制之外,更多的社会化经济生活则没有必要……当然,确保充分就业所需的中央控制,会扩大政府的传统职能。”

“半个凯恩斯主义”失败的原因

对凯恩斯和中国经济思想比较的全面分析在拙著《一盘大棋?——中国新命运解析》有详细的论述,这里就不再赘述,此处仅概述几个要点。我不愿在本文对凯恩斯进行全面分析的另外一个原因是,他是一个贸易保护主义者。但如上文所示,视凯恩斯为一个纯粹的需求学派经济学家是错误的。确切来说,西方自国际金融危机以来所采用的“凯恩斯主义”应称之为“半个凯恩斯主义”。美国和其他西方经济体积极运用凯恩斯的需求侧管理措施——利用量化宽松降低利率,他们却拒绝凯恩斯的供给侧管理措施——某种程度的投资全面社会化,因为这需要“社会控制投资率”。

但很明显,国际金融危机以来所发生的事件,证明了凯恩斯所说的“我现在对仅仅用货币政策直接影响利率会取得成功有点怀疑”是正确的。数个世纪以来,西方国家数次推出大规模量化宽松计划,虽然达到了利率降到最低点的目的,但并未能重振其投资和增长。尽管如此,西方国家却拒绝凯恩斯的供给侧观点——决定现时投资量的重任不能交予私人手中。直接的原因是西方国家是资本主义制度,因此私人投资必须占据主导地位。如果政府接管投资所发挥的决定性作用,那么资本主义制度将不复存在。正是因为这一原因,自国际金融危机以来,西方国家一直只能运用凯恩斯的需求侧措施——量化宽松与以消费为导向的财政赤字。正如凯恩斯所预测的,单靠这样的措施是不够的。

奉行社会主义经济制度的中国则可以毫无顾忌地使用“看得见的手”和“看不见的手”,同时发挥好政府和私营企业的作用。中国拥有国有企业,使其可以确保凯恩斯所说的“某种程度的投资全面社会化”和“社会控制投资率”,即中国拥有可应用凯恩斯的需求侧和供给侧措施的能力。

但一旦政府开始承担投资的角色,其就不能胡乱投资。其必须决定投资的优先方向,而这需要其具有产业战略眼光。鉴于中国当前的发展水平,中国的优先发展方向必须特别包括如下方面:

大力发展基础设施建设,为更有效率的市场运作和劳动分工奠定基础。比如,中国的人均铁路里程仅相当于美国的7%,人均公路里程相当于美国的16%,人均电力消费不到美国的三分之一,这使得中国的物流和市场基础设施功能不如美国有效。

通过关闭低生产率/低利润率行业的过剩产能,提高生产率和利润率。

正如习近平所强调的,这就需要结合运用好“看得见的手”和“看不见的手”。

国际金融危机以来所发生的事实证明,中国应对危机的措施优于西方。但这不应仅仅归功于实用主义,更应归功于中国特色经济理论,以及中国的社会主义经济结构相较西方资本主义国家具有优越性。(欢迎关注人大重阳新浪微博:@人大重阳,微信公众号:rdcy2013)