发布时间:2017-12-22 作者: 罗思义

减税导致财政赤字增加,进而导致美国储蓄水平下降,也将对地缘政治产生影响。 如果特朗普政府为提高美国投资水平借入大规模外债,那么这将拉动美国经济增长,但这必然将导致贸易赤字扩大。这也显然违背了特朗普的主要竞选承诺之一。为转移减税带来的困境,特朗普有可能谴责其他国家,中国可能首当其冲。但如果美国不为提高投资水平和提振增长借入大规模外债,那么美国将无法实现经济加速增长——这也可能导致特朗普设法寻找外国替罪羊为自己开脱。换言之,减税不会拉动美国增长显著加速、2017-2018年增长只是短期复苏的事实,有可能导致美国谴责其他国家,将财政赤字增加引发自身经济问题归咎于其他国家。

作者罗思义(John Ross)系英国伦敦前经济与商业政策署署长、中国人民大学重阳金融研究院高级研究员。本文刊于12月22日新浪网。

要评估特朗普减税政策对美国经济的影响,就有必要分析两个过程之间的相互关系:影响美国中长期经济增长的决定性因素;当前经济周期影响美国短期经济增长的决定性因素。

在通过分析这些因素后,特朗普减税政策对美国经济的影响显而易见:

从短期来看, 美国经济增速将较2016年1.5%的极端低迷水平出现一定程度的好转,即特朗普减税政策有可能提高美国短期经济增速;

减税政策将增加美国财政赤字,降低美国总储蓄水平,进而减缓美国中长期经济增速,除非美国实施将令美国贸易赤字扩大的借入大规模外债的政策,而这与特朗普降低贸易赤字的目标直接相抵触。

概括来说,特朗普减税政策将令美国经济短期受益、长期痛苦。本文的其余部分将依据影响美国经济增长的决定性因素,分析其中的原因。文末则将分析这些经济趋势所带来的政治影响。

影响美国短期和中长期经济增长的决定性因素

为分析影响美国短期和中长期经济增长的决定性因素,表1为大家呈现各GDP构成要素占美国GDP比重与美国GDP增长率之间的正相关性比较。该表清楚地显示:

从短期来看,除库存积累外,没有哪种GDP构成要素与美国经济增长之间存在如此高的相关性——而库存积累显然是一个被动因素,只是反映美国经济增长加速和减速。就一年而言,除库存外,GDP构成要素与美国GDP增长之间相关性最强的是净固定投资占美国GDP比重,但其与美国GDP增长之间的相关性仅为0.25——相关性较弱。概括来说,就短期趋势而言,经济周期、国际贸易、甚至天气等等诸多因素,都能显著影响美国经济增长。

但就中长期趋势而言,GDP构成要素与美国GDP增长之间的相关性非常高(表1中正相关性最强的以灰色阴影呈现)。特别是,净固定投资(总投资-资本折旧)占美国GDP比重与美国GDP增长之间存在极强的正相关性。就五年时间而言,其与美国GDP增长之间的相关性超过0.54;就七年时间而言,其与美国GDP增长之间的相关性极强,为0.72。

基于增长核算法的基本面分析清楚地显示,较高水平的净固定投资与较高的美国经济增长率之间,有着直接的因果关系。但本文主要是分析减税对美国经济的影响,因此这里没有必要论述这一点。 净固定投资与美国GDP中长期增长率之间存在极强的相关性意味着,只要净固定投资占美国GDP比重得不到提高,美国中长期GDP增长就不可能实现加速。因此,要分析美国中长期经济前景,就应分析美国净固定投资趋势,而这个问题与美国减税方案所产生的影响密切相关。

美国短期经济趋势

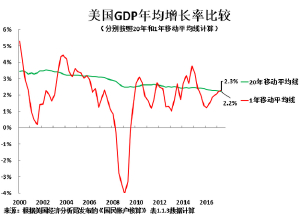

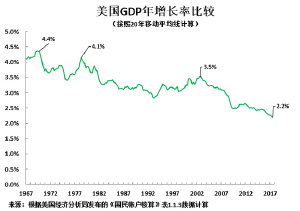

首先分析美国短期经济趋势。世界上最可预测的,可能是美国中长期增速,这使得分析美国中长期增长前景相对简单。为反映这一点,表2为大家呈现分别按照5、7、10、20年移动平均线计算的美国GDP年均增长率( 2.2%、 2.1%、1.4%、2.2%)比较。仅按照10年移动平均线计算的美国GDP年均增长率与其他三种算法计算的相差甚远,这是由于受到2008年国际金融危机的巨大影响所带来的统计效应。由此可以算出,美国中长期增速略高于2%。

现在谈回美国短期经济形势。正如图1所示,2016年美国经济表现不佳,全年GDP同比仅增长 1.5%,分季度来看,第二季度GDP更是严重放缓,同比仅增长1.2%。由于2016年美国经济增速远低于其长期平均增长率,出于纯粹的统计效应,预计2017年美国经济会有所加速,一定程度上高于其长期平均增长率,但不足以扭转长期趋势。最新数据也印证了这一点,2017年第三季度美国GDP同比增长2.3%,略高于其长期平均增长率。

因此,特朗普减税政策有助于美国经济从2016年的低迷表现中复苏。由于特朗普的减税政策不会同步削减美国政府支出,美国财政赤字或将显著增加——据估计,由此带来的最终影响是美国政赤字将至少增加一万亿美元。减税增加财政赤字,即提高美国政府借贷,可能有助于美国经济短期复苏。

但财政赤字增加,其它一切保持不变,将导致美国总储蓄(企业储蓄+家庭储蓄+政府储蓄)下降。从短期来看,美国储蓄率下降不会导致美国增长放缓。正如上文分析所示,短期(一或两年)内,净储蓄和净投资与美国经济增长之间的关系并不密切。因此,就短期而言,源于政府借贷增加的额外支出 ,即流入企业和消费者的额外资金,有可能推动美国经济复苏。出于此原因,2018年美国经济会出现短期复苏,即减税政策会令美国经济短期受益。

但正如上文所述,就中长期趋势而言,GDP构成要素与美国GDP增长之间的相关性非常高。特别是,净固定投资与美国GDP增长之间存在极强的正相关性。因此,分析美国净固定投资趋势,有助于了解美国中长期经济增长表现。

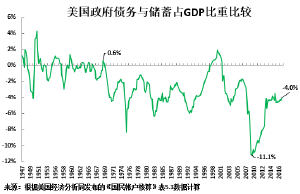

其它一切保持不变的情况下,美国财政赤字增加必然将导致美国总储蓄下降。正如图2所示,从二十世纪六十年代末起,美国就陷入长期依赖财政赤字和政府债务的泥沼,仅克林顿执政时期短期出现过预算盈余。截到2017年,虽然美国已经从国际金融危机深渊中恢复过来,但在特朗普减税政策出台之前,美国政府债务占GDP比重仍达4.0%。

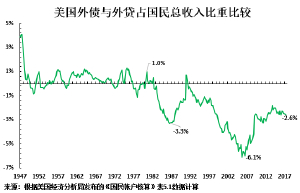

因为美国总储蓄是企业储蓄+家庭储蓄+政府储蓄的总和,理论上美国家庭或企业储蓄增加,可抵消财政赤字增加导致美国总储蓄下降的影响,比如,家庭或企业受益于减税可储蓄他们的额外收入。但正如图3所示,美国储蓄的这些其他潜在来源增加,实际上不足以克服美国政府债务增加的影响 。美国家庭或企业储蓄不足以抵消美国政府债务大幅增加这一结果,导致美国总储蓄(投资)大幅下降。美国净储蓄占国民总收入(GNI)比重从20世纪60年代末的13.1%降至 2017年的 1.7%。

本节要谈到的是储蓄/投资与美国GDP增长之间的关系。由于总投资必然等于总储蓄,因此投资融资要么源于美国资源,要么源于外债。减税增加财政赤字,进而导致美国储蓄下降,必然意味着美国总投资下降,除非美国找到等额的外国储蓄来源。

正如图4所示,事实上,从里根到奥巴马等美国历任总统均曾利用外债抵消美国储蓄下降所带来的影响 。1979年第三季度里根当选美国总统前,美国是事实上的净借贷国,其外贷占CNI比重为1.0%。但自里根执政开始,美国开始实施借入大规模外债的政策,在其任期内美国外债占CNI比重达到3.3%的峰值。老布什执政时期,美国外债占CNI比重出现过短暂下降,然后到克林顿和小布什执政时期进一步扩张,2005年小布什执政时期更是达到 6.1%的峰值。国际金融危机的冲击迫使美国减少外债,但2017年仍达 2.6%。

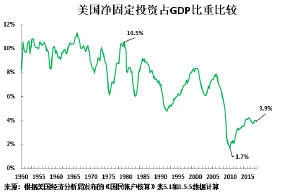

正如图5所示,尽管美国外债大幅增长,但仍不足以完全抵消美国储蓄下降所带来的影响 ,以及维持美国以前的净固定投资水平。美国净固定投资占GDP比重从1978年里根当选美国总统前的10.5%, 降至2010年的1.7%。此后,美国净固定投资占GDP比重恢复至 3.9%,但仍远低于其以前的峰值水平。

正如上文所述,鉴于净固定投资与美国经济增长之间存在极强的相关性,美国净固定投资急剧下降必然导致美国经济增长大幅放缓。

美国经济增长呈放缓趋势

正如图6所示,鉴于净固定投资与美国经济增长之间存在密切关系,美国净固定投资急剧下降必然导致美国经济逐步放缓。

以能消除短期经济周期波动影响的20年移动平均线计算,美国GDP年均增长率从1969年的4.4%,降至1978年的4.1%,2003年的 3.5%,2017年第三季度的 2.2%。正如上文分析所示,净固定投资与美国中长期增长率之间存在密切关系意味着,如果美国不增加净固定投资占GDP比重,那么特朗普政府将无法令美国经济显著加速。

特朗普面临的选择

影响美国经济增长的决定性因素清楚地显示,特朗普政府面临着减税所带来的选择。

如果特朗普政府进行减税而不同步削减政府支出,那么这将导致美国储蓄水平下降。反过来,这必然意味着美国投资下降,除非美国能找到替代的储蓄来源。

如前所述,从里根到奥巴马等美国历任总统均通过借入大规模外债,部分抵消了美国储蓄下降的影响。但借入大规模外债必然导致美国国际收支逆差扩大,而特朗普曾承诺要降低美国贸易赤字。

任何一国的国际收支经常账户,必然与该国的资本帐户价值相等,反之亦然,即外债增加必然导致国际收支逆差恶化。美国前几任总统都愿意接受美国贸易赤字恶化, 因为他们知道这是借入大规模外债的必然代价,但特朗普曾郑重承诺要减少美国贸易赤字。从算术角度上看,美国外债增加,美国国际收支逆差却不同步增加,即美国贸易赤字不同步恶化,是不可能的。因此,特朗普政府面临二选一的选择:

如果特朗普坚持要实现减少美国贸易赤字的目标,那么美国将无法借入大量外债,净固定投资将不得不维持在较低水平,进而美国中长期经济不可能显著增长;

如果美国为提高投资水平而增加外债,那么这必然将导致美国际收支逆差扩大。因此,特朗普政府将被迫放弃减少美国贸易赤字的承诺。

特朗普的政策相互矛盾

显然,减税令特朗普政府处在一个不可能完成丙个既定目标的尴尬境地:

如果美国不增加外债,那么就无法提高其固定投资水平,美国经济增长率也无法显著提高,而后者是特朗普的主要竞选承诺之一。

如果美国为提高固定投资水平和提振中长期增长率而大幅增加外债,那么特朗普政府将无法实现减少美国国际收支逆差的目标,相反美国国际收支逆差将扩大。

如果有人认为,特朗普政府也许可以找到解决这一矛盾的办法,比如提升美国经济创新能力。遗憾的是,这种想法有误。首先,净固定投资与美国GDP增长之间存在密切关系意味着,其他因素不足以弥补净固定投资不足所带来的影响。其次,实证数据显示,创新和投资同步相结合才能提高美国生产率和经济增长率,光有创新而无投资是不会显著提高美国生产率的。拙文《误读创新会危害中国经济战略》对相关数据有详细的分析,有兴趣的读者不妨自行前往查阅。

其他分析

虽然以上是基于影响美国经济增长的决定性因素作出的分析,但其他分析也值得考虑。

国际货币基金组织[微博](IMF[微博])发布的最新预测也得出了上述类似结论——预测2017-2018年美国经济短期复苏。如图7所示,IMF预测,2017年美国GDP将增长 2.2%,2018年为2.3%,2019年为 1.9%, 2020年为1.8%,2021年 和2022年均为1.7%。此外,IMF还预测, 2016-2022年美国GDP将年均增长1.9%——这实际上略低于美国长期平均增长率(略高于2%)。鉴于美国中长期增长存在一定稳定性,笔者认同IMF对于美国经济增长的上述预测: 继2017-2018年的较高增长之后,美国经济增长将有所放缓。唯一不同的是,笔者认为,2016-2022年美国GDP年均增长率较略高于IMF预测的1.9%。

高盛前首席经济学家加文·戴维斯(Gavyn Davies),也得出了类似的结论:继2017-2018年的较高增长之后,美国经济增长将有所放缓。他还正确地预测到,美国中长期经济增速将继续维持在略高于2%的水平。

美国前财政部长劳伦斯·萨默斯(Lawrence Summers)也得出同样的结论。他将2017-2018年美国增长形势描述为“高糖效应”——服大剂量糖分导致人体能量短期暴增。他在题为“美国经济面临从高糖效应衰退的痛苦”(US economy faces a painful comedown from its “sugar high”)的文章中分析道:“国会委员会通过减税法案现正恶化法案所要解决的所有重要问题,首当其冲的是让联邦政府完全失去收入来源。共和民主两党合作的辛普森-鲍尔斯委员会(simpson-bowles commission)断定,联邦政府需要的收入基础,相当于GDP的21%。相反,减税法案现正考虑将联邦政府需要的收入基础降为17%——一年的预算差额为1万亿美元。

这将进一步削弱原本投入不足的基础设施、人力资本和科学的公共投资。这可能意味着进一步削减网络安全计划,导致更多的人落后于时代。而且因为这也意味着更高的赤字和资本成本,它可能会挤出大量的私人投资。”

特朗普减税政策带来的政治影响

上文主要谈的是特朗普减税政策对美国经济前景的影响,本节将分析减税对美国内政和地缘政治趋势的影响。

在正常情况下,预计 2017-2018年美国经济将出现相对快速的增长,这有利于特朗普赢得支持率。但除其他纯粹的短期政治因素外,由于认为减税特别有利于富人,美国民众强烈反对减税法案——美国民调显示,高达58%的美国人反对减税法案,支持的则仅占37%。12月16日发布的一份全面民调显示,58%的选民不认可特朗普的执政表现,认可的则仅占 36%。可以预见的是,2018年美国经济继续增长,有利于特朗普提高支持率。但另一个事实是,美国中长期增长显然不会加速,这将导致美国陷入政治动荡。

减税导致财政赤字增加,进而导致美国储蓄水平下降,也将对地缘政治产生影响。 如果特朗普政府为提高美国投资水平借入大规模外债,那么这将拉动美国经济增长,但这必然将导致贸易赤字扩大。这也显然违背了特朗普的主要竞选承诺之一。为转移减税带来的困境,特朗普有可能谴责其他国家,中国可能首当其冲。但如果美国不为提高投资水平和提振增长借入大规模外债,那么美国将无法实现经济加速增长——这也可能导致特朗普设法寻找外国替罪羊为自己开脱。换言之,减税不会拉动美国增长显著加速、2017-2018年增长只是短期复苏的事实,有可能导致美国谴责其他国家,将财政赤字增加引发自身经济问题归咎于其他国家。

结论

综上所述,美国减税的后果显而易见。结合我上文所作的经济基本面分析与包括IMF预测在内的其他分析,就很容易理解。减税增加美国财政赤字,将令美国经济短期受益、长期痛苦,用劳伦斯·萨默斯的话来说就是“高糖效应”。它将进一步推动由于统计效应引发的2017-2018年美国经济增长加速,但美国要代出的代价是储蓄水平、经济融资能力下降,而数据显示,投资提高对美国增长显著提高至关重要。

因此,中国和其他国家制定经济政策时,应对减税给美国带来的短期受益——2017-2018年美国经济短期复苏,以及长期痛苦——美国财政赤字扩大令美国长期经济增长低迷,做好充分的准备。(欢迎关注人大重阳新浪微博:@人大重阳,微信公众号:rdcy2013)