发布时间:2016-01-12 作者: 罗思义

继上一篇《要完成6.5%的年增长率不能误读“供给主义”》之后,罗思义赐稿观察者网再论供给侧。文章称,他对国内一些学者提出的,中国供给侧改革应以‘里根经济学’为模板的建议,深感吃惊,因为里根的政策对美国经济产生了永久性损害,它所带来的巨大负面影响,直接导致了2008年国际金融危机——大萧条以来最大经济灾难的发生。那么,里根经济学是如何为美国金融危机“添砖加瓦”的?看看数据帝罗思义是怎么说的……

作者罗思义系中国人民大学重阳金融研究院高级研究员,本文刊于1月12日观察者网。

我曾在拙文《要完成6.5%的年增长率不能误读“供给主义”》中说过,我对中国进行中的“供给侧改革”持欢迎态度。

但我看到中国一些人提出 “中国‘供给侧改革’应以‘里根经济学’为模板”的建议时,深感吃惊,因为里根的政策对美国经济产生了永久性损害,它所带来的巨大负面影响,直接导致了2008年国际金融危机——大萧条以来最大的经济灾难的发生。

引人注目的是,提出“中国的‘供给侧改革’应以‘里根经济学’为模板”说法的人,并没有提供严谨的美国经济数据以验证其结论。因此,下文将用数据阐明里根治下的美国经济趋势,以及里根开启美国经济衰退之路的原因,以揭示这种说法的错误本质。数据源自本人即将出版的新书《大超越:中美经济实力的最后博弈》。

从数据得出的结论显而易见:从美国遏制共产主义的地缘政治层面来看,“里根经济学”是成功的;但从美国经济表现来看,“里根经济学”则是一场灾难,而且其所带来的负面影响仍在延续——从美国目前的总统选举来看,其所引发的社会紧张局势仍在持续。

简言之,“里根经济学”恰恰是“供给侧改革”的一种最糟糕的模式,并不适用于中国。

美国经济竞争力下降

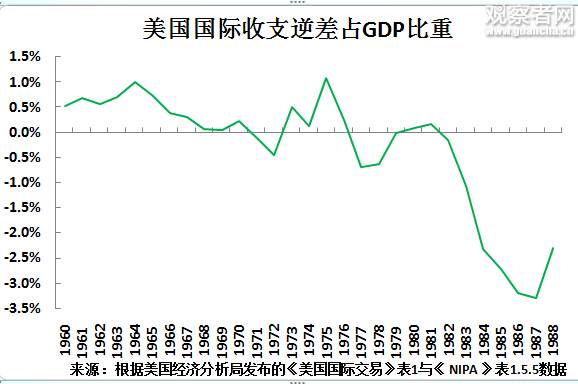

里根时期美国经济的最大特点,是美国国际竞争力大幅下降。如图1所示,1980年里根当选总统前,尽管受到1973年国际石油价格上涨带来的负面影响,但美国国际收支(一国对外经济往来的货币记录,分为经常帐和资本帐,理想状态是收入与支出相抵,是一国经济竞争力的关键指标)大体平衡——1977年美国国际收支逆差占GDP比重为0.7% 。

相反,里根当选总统后,美国国际收支平衡急剧恶化,即美国经济国际竞争力大幅下降。到1987年(里根任期的倒数第二年),美国国际收支逆差占GDP比重达到3.3%,显示二战后美国竞争力出现前现未有的恶化。

图1

鉴于美国国际收支平衡严重恶化,与随之而来的美元外流导致贸易逆差扩大,唯有借助大规模的外国借贷,才能避免美元汇率大幅下滑。

事实上,从图1可以看出,“里根经济学”仅能体现的真正的经济能力,是成功借入大量外债。下文将分析由此带来的后果。

毫无疑问,就地缘政治层面而言,里根取得了重大成功——利用无能并屈从于外国利益的戈尔巴乔夫摧毁了苏联和苏共(也许支持“里根经济学”的某些人是希望中国也产生同样的地缘政治结果?)。但就经济层面而言,里根治下的美国竞争力遭遇严重下滑。正如下文将要分析到的,里根的经济政策对美国经济的长期影响更大。

里根经济政策导致美国借入大量国际外债,就像另一种形式的“信用卡狂潮”。当信用卡账单持续飙升时,持卡人会因为他们花了很多而感觉良好。但当信用卡债务当还款期到来时,信用卡拥有者会感受到巨额债务所带来的巨大的破坏性影响——2008年的国际金融危机的爆发,正是拜当时的巨额赤字所赐,日积月累而触发危机的。

但里根经济学对美国经济的最直接伤害,是美国国际竞争力退化,从而对美国国内经济结构造成最持久而深远的伤害。2008年的美国经济灾难是“里根经济学”的直接体现。

美国经济放缓

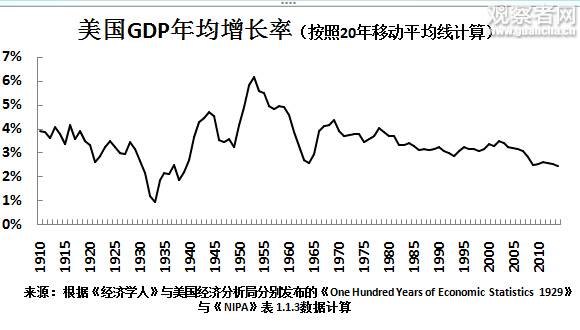

要了解里根经济学对美国国内经济结构的损害程度,就有必要了解美国经济发展趋势:正如图2所示,二战后美国经济表现的基本特征是长期稳步放缓,特别是1980年后经济恶化明显减速。

图2

以能消除短期波动影响的20年移动平均线计算:

1967年,美国年均增长率为4.1%;

1977年,美国年均增长率降为3.7%;

1987年,美国年均增长率降为仅3.2%;

2014年,美国年均增长率降为2.5%。

由此可以看出,过去四十多年,美国经济增长呈放缓趋势。

美国经济减速的原因

美国经济增长逐渐放缓,特别是1980年后明显减速的的原因显而易见,也与增长核算方法所论述的基本的宏观经济分析相吻合。美国经济逐渐且持续放缓,是由两个相互关联的过程所决定:

二战后,美国经济对国际开放程度日益提高,即更多地参与国际劳动分工。因为劳动分工,包括国际劳动分工,是拉动经济发展的最大动力,因此美国经济继续开放确保其免遭1929年那样的骤然崩溃。

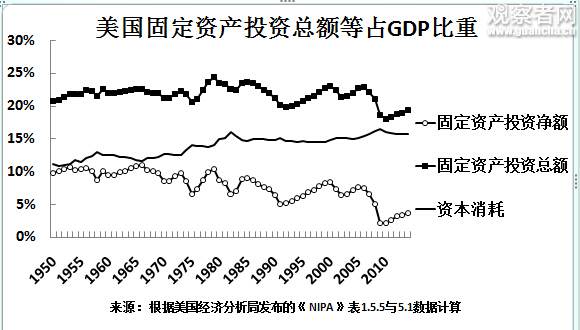

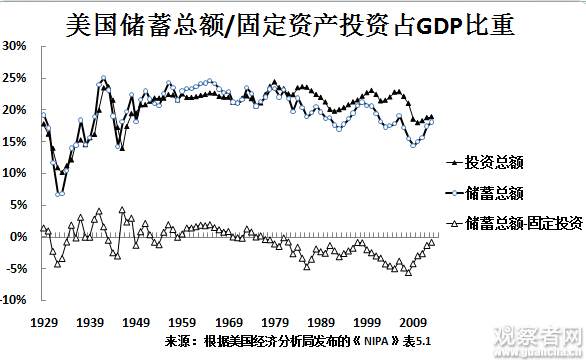

但拉动美国经济增长的第二重要的杠杆——固定资产投资明显减速——起初是逐渐放缓,1980年里根当选总统后则加剧放缓。尤其如图3所示,1979年美国固定投资净额(新的固定投资额减去折旧)占 GDP比重从1979年的10.3%,降至1988年的7.5%。里根下台后,美国固定投资净额继续下降,2013年其占GDP比重降至仅3.6%。

因为固定投资是仅次于劳动分工的第二重要的增长动力,因此净投资下降必然会导致美国经济增长减速。

投资水平下降

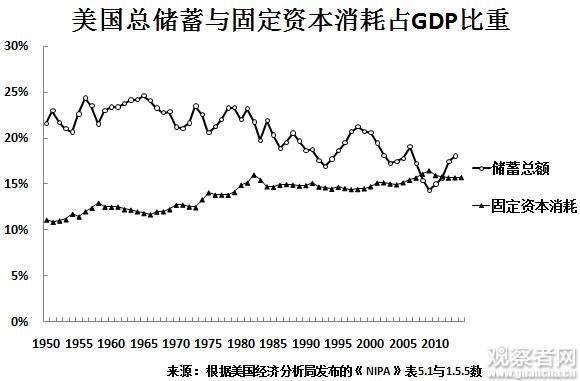

里根时期经济恶化直接导致美国固定投资下降。正如表3所示,二战后初期,里根就任总统前,资本存量(净投资)占美国经济比重增速下降,主要是因为美国新增投资(固定投资总额)增长水平,跟不上现代经济中资本快速贬值的速度——美国固定资本消耗占GDP比重从1950年的11%升至2014年的16%。

图3

资本消耗增速加快与固定资本形成总值水平相对稳定,必然会导致美国投资率下降。1980年里根当选总统后,这种形势明显进一步恶化。

因为美国固定投资总额本身变得不稳定,然后其占GDP比重明显下降: 1979年美国固定投资总额占GDP比重为24%, 1988年这一比重则降至22%。里根下台后,这种趋势仍在继续, 2013年这一比重已降至19%。美国固定投资水平下降,必然导致美国经济放缓。

由于“里根经济学”造成固定投资放缓,导致美国经济长期减速,并持续到现在。经济增长放缓必然导致社会紧张局势加剧,正如当前正在进行的2016年美国总统选举出现的政治纷争一样,这使得特朗普(Trump)等边缘化或者表现差强人意的总统候选人的影响力上升。

美国储蓄水平下降

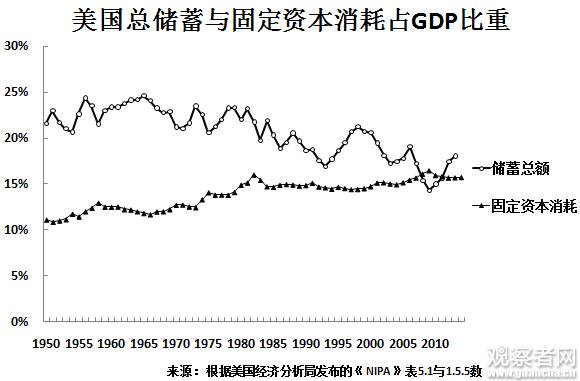

美国固定投资水平下降的原因显而易见。投资必须由等额的储蓄提供资金,但如图4所示,20世纪50年代中期后,美国储蓄总额开始急剧下降。特别要指出的是,总储蓄并不仅仅指居民储蓄,而是指企业储蓄+居民储蓄+政府储蓄或负债。里根时期,这种趋势明显恶化。

图4

首先以里根时期为例,美国储蓄总额占GDP比重从1979年(里根当选总统的前一年)的23%,降至1988年(里根执政的最后一年)的21%。同期美国储蓄净额降幅更大,其占GDP比重从9.2% 降至5.7% 。

里根执政前,美国国内经济结构并没有恶化,因此是里根的经济政策恶化了这种趋势。这导致美国2008年发生严重的经济危机。二战后的总体趋势如下:

美国储蓄总额占GDP比重从1965年的25%降至2013 年的18%,即下降7%;

同期美国固定资本消耗占GDP比重从12%升至16%;

由于受到储蓄总额下降与资本消耗增长的综合影响,美国储蓄净额占GDP比重从1965年的13%大幅下降至2013年的2%。

因此,截至2013年,美国资本形成净额 (net capital creation,等于资本形成总额减去折旧)占GDP比重已大幅下降。即便如此,2013年数据还是较2008-2010年水平有所提高。2008-2010年间,美国资本消耗增速快于资本形成的增速。也即是说,美国的资本形成净额为负。与此相矛盾的是,美国是世界头号资本主义强国。

图5

美国上一次资本形成净额为负的记录,还要追溯到1931-1934年的大萧条时期。图5所示的是美国资本形成净额的长期趋势:从大萧条时期的负水平上升至二战期间的峰值水平,在上世纪六十年代中期保持较高水平,然后开始下降,并在2008-2010年再次降至负水平。

美国对外国资本投资的依赖程度提高所带来的危机

美国储蓄稳步下降,造成固定投资与经济增速放缓,并在1980年后恶化,导致国际金融危机严重影响美国,尤其阻碍美国经济增长再次加速。这种趋势从里根执政后开始并继续恶化,直接导政2008年的经济与金融灾难。

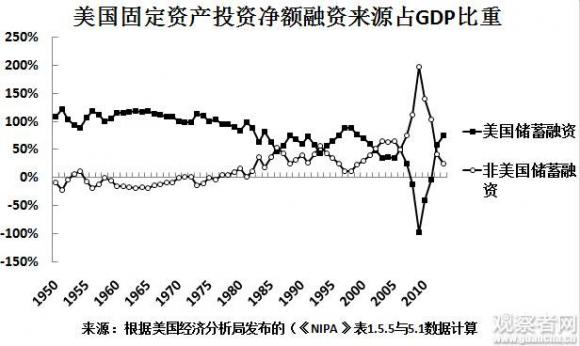

如图6所示,截至20世纪80年代,美国国内储蓄总额一直呈下降趋势,到2008年时其降幅甚至大大超过美国固定资产投资的降幅水平。

图6

截止2008年,美国固定投资占GDP比重为21%,但美国储蓄总额占GDP比重仅为15%——两者相差六个百分点。也即是说,2008年美国国内储蓄不足以为美国国内投资提供资金,这必然意味着美国资本形成额增加的缺口只能借助国外融资(见图7)。

从2002年开始,美国储蓄以外的其他资金来源已经占到美国净投资的一半以上,到2008年,非美国储蓄来源的资金甚至超过美国净投资总额。也即是说,2002年的大部分及2008年的所有美国资本形成净额,均源于非美国储蓄融资(见图7)。

图7

国际金融危机的影响

从数据显然可以看出,“里根经济学”直接导致美国发生2008年国际经济灾难。从资本积累融资的基本角度看,2008年金融危机对美国经济战略造成致命性影响,并进一步减缓其经济增速。

国际金融危机促使资本流动性重新分配,并且流动性趋紧,尤其是作为美国潜在国际融资来源的中国,其国际收支顺差占GDP比重,从2008年的10.1%降至2012年的 2.3%。

由于全球资本流动性出现新变化,美国外债规模必然大幅下降:非美国来源的美国投资融资占GDP比重从2008年的6%降至2013年的1%。

为清楚地说明这一过程,笔者已在上文指出,2008年美国固定投资占GDP比重为21%,但美国储蓄总额占GDP比重仅为15%。也即是说,美国固定投资总额的逾四分之一(GDP的 6%),是源自非美国储蓄融资。

受国际金融危机的影响,这种来自海外的流动性在2008年后大幅减少,导致美国外国借贷亦随之下降。因此,美国别无选择,只能借助如下方式来解决这一问题,要么选其中一种解决方法,要么两者兼而有之:

提高美国国内储蓄;

削减美国投资。

面对这一无法回避的过程,金融危机爆发后的2008-2013年间,美国储蓄与固定投资占GDP比重的差距从5.6%降至0.8%,即缩减了4.8%。但这种差距的缩小依赖于:

美国国内储蓄占GDP比重增加2.6%;

固定投资占美国GDP比重下降2.1%。

2013年,美国固定投资总额占GDP比重已从之前的21.0%年降至18.9%,固定资产投资净额占GDP比重则降至3.2%。

美国国内储蓄与固定投资的差距缩小一半以上,是源于美国国内储蓄有所提高。因为美国从国外获得的融资,已经不可能再达到从前的规模,因此美国固定投资占GDP比重必然下降。

正如上文所述,固定投资是仅次于劳动分工的的第二重要的增长来源,因此美国增速会进一步下降。美国经济增速放缓反过来会加剧社会紧张局势。

结论:“里根经济学”不应是中国供给侧改革模板

“里根经济学”政策具有如下总体特征:

“里根经济学”得益于戈尔巴乔夫的助力,在同苏共的地缘政治斗争中取得了重大成功,导致苏联解体的地缘政治灾难。但从经济角度来看,里根经济学从根本上损害了美国利益;

“里根经济学”削弱了美国国际竞争地位;

“里根经济学”造成美国国内经济结构严重恶化,导致储蓄与投资水平严重下滑;

美国国际地位恶化与国内储蓄下降,需要借入大量的外国债务,来弥补投资缺口。停止借入外债时必然引发危机,正如2008年所发生的一样;

这些趋势导致美国经济增速进一步放缓;

美国经济放缓反过来引发社会动荡,2016年总统选举体现了这一特征。

综上所述,可以明显看出,“里根经济学”不应是中国的“供给侧改革”的模板。相反,从政治和经济角度看,里根经济学是最恶劣的政策之一。(欢迎关注人大重阳新浪微博:@人大重阳,微信公众号:rdcy2013)