发布时间:2015-03-24 作者: 罗思义

美元的急剧升值也给美国经济增长造成了向下的压力。美国GDP同比增长从2014年第三季度的2.7%下降至第四季度的2.4%——全年增长速度也是2.4%。不仅出口增长乏力,美国零售额也已连续三个月(2014年12月、2015年1月、2月)下降——累计降幅达2.3%。相比中国媒体的过渡吹嘘,美国经济的实际表现远远称不上“强劲的增长”,美国全年经济增速仍在2.5%以下。此外,欧元和日元的贬值导致美元汇率走高,将使美国经济逆风前行。

作者罗思义系中国人民大学重阳金融研究院高级研究员。本文刊于3月24日观察者网。

【从去年美国退出QE之后,美元指数一路上扬;与之相对,由于希腊危机再次引爆,欧元兑美元大幅贬值;人民币相对美元出现贬值,去年年底较为明显的资本外流引起各方重视。观察者网专栏作家、中国人民大学重阳金融研究院研究员罗思义近日赐稿观察者网,以有效汇率来分析了几大主要货币汇率变化,发现中国的货币不但相对日元和欧元升值,甚至相对美元也升值了。那么在此背景下,各国经济在货币的博弈中发生了哪些变化呢?以下为罗思义的文章,观察者网杨晗轶译。】

从2014年6月到2015年3月,欧元兑美元的汇率急降18%。套用巴西前财长吉多·曼特加的名言,欧元区加入了一场“货币战争”。此前,世界另一主要货币日元在“安倍经济学”的作用下,从2012年11月到2015年3月相对美元贬值了33%。在过去两年中,印度、巴西等主要发展中国家的货币兑换美元的汇率均出现了大幅下跌。

要评估欧元动向对中国的影响,关键不在于欧元贬值到底是政策目标还是欧洲央行量化宽松的副作用。不管欧元贬值是否符合政策制定者的初衷,最终造成的效果是一样的。欧元区的出口行业从欧元贬值中获益,而向欧元区出口的外国贸易商则面临更大的压力。

美元升值对美国经济出现负面效果

截至去年年底,由于美元兑换日元和欧元汇率急剧升高,美国出口业受到了负面影响。排除短期浮动,按三月平均值计算,美国商品出口同比增长率从2014年5月的4.3%下降至同年12月的0.7%。按照如此缓慢的增长速度,奥巴马将无法达成美国出口额翻番的目标。

美元的急剧升值也给美国经济增长造成了向下的压力。美国GDP同比增长从2014年第三季度的2.7%下降至第四季度的2.4%——全年增长速度也是2.4%。不仅出口增长乏力,美国零售额也已连续三个月(2014年12月、2015年1月、2月)下降——累计降幅达2.3%。相比中国媒体的过渡吹嘘,美国经济的实际表现远远称不上“强劲的增长”,美国全年经济增速仍在2.5%以下。此外,欧元和日元的贬值导致美元汇率走高,将使美国经济逆风前行。

事实真相是,相比于中国媒体上的夸大,美国经济的复苏仅仅是温和的复苏。这也就是,为什么美联储在近期的会议上强调还不急于加息、加息的计划会推迟的原因。

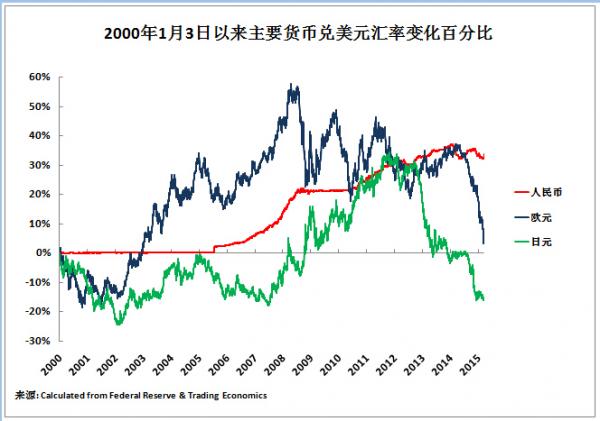

跟欧元与日元的大幅贬值相比,人民币兑美元汇率的下调幅度要小得多。2014年1月,人民币兑美元汇率处于历史高位,到2015年3月初,仅仅下调了3.7%,随后又升值,截止到3月21日,离历史高点只下调了2.6%。下图显示了从2000年至今三大主要货币兑换美元的长期走势。(见图)

欧元的急剧贬值会给中国造成何种潜在的影响,这值得我们仔细研究。早些时候日元的贬值在一定程度上对中国的出口行业构成了冲击——对日出口占中国出口总额的比例从2012年年初的8%左右下降至2015年年初的6%。然而,对于中国来说,日本市场的规模比欧盟市场要小得多。欧盟和美国是中国最大的出口市场,出口额各占中国出口总额的16%左右。同样,欧洲也是中国对外投资的重要目的地。所以,对于中国来说,欧元贬值造成的后果可能将比日元贬值更加严重。

以有效汇率算,人民币相对美欧日三国货币都升值了

下文将首先分析货币流动对贸易造成的影响,接着分析其对资本流动的影响——这两者存在极大的区别。

出口是中国经济重要的组成部分,中国的贸易开放程度远超世界经济前三强中的另外两强——美国和日本。贸易开放能够更好地利用国际劳动分工,有助于中国提高效率,但它也意味着全球经济趋势会给中国经济造成重大影响。2013年,中国出口额占GDP的比重为26%,而在美国和日本,这个数字分别是14%和16%。

要测量货币走向给中国造成的压力,最准确的方法不是进行双边比较,而是采用国际清算银行计算出的“有效”汇率。与简单的双边汇率不同,它是对某种货币造成影响的所有汇率的加权平均值。

2011年7月是美元有效汇率自本世纪初以来的最低点。根据国际清算银行的最新数据,截至2015年2月,美元的有效汇率较最低点升高了21.1%。按这种方式计算,欧元的有效汇率下降5.5%,日元下降了26.2%。然而,人民币的有效汇率上升了26%。所以,在日本和欧洲获得竞争优势的同时,中国的货币不但相对日元和欧元升值,甚至相对美元也升值了。

如果按照国际清算银行的“实际”有效汇率来看,这种趋势将更加明显——实际有效汇率计入了不同经济体通胀对汇率的影响。从2011年7月到2015年1月,美元的实际有效汇率上升了16%,欧元下跌了9.4%,日元下跌了29.1%,人民币上升了29.7%。所以,欧元和日元相对人民币的贬值幅度比汇率市场上显示的要大得多。

汇率压力下,中国出口强势表现难能可贵

如此巨大的汇率压力下,中国出口业还能有强势表现,反映出该行业具有极强的竞争力——实际上,中国进出口贸易达标面临的主要问题是进口乏力,而不是出口问题。

中国出口业表现究竟如何?为避免因不同年份农历新年日期不同造成计算困难,这里采用去年12月的数字,同样按三个月平均值计算,排除短期浮动因素:2014年12月中国出口较前年同期增长8.5%。在目前全球经济普遍疲软的时刻——尤其与0.7%的美国出口增速相比,中国表现得相当突出。

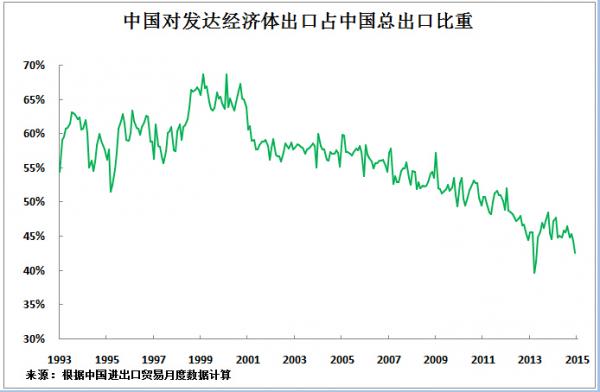

中国出口行业之所以表现得相对亮眼,是因为长期出口模式正在发生转变。欧元区和日本货币贬值进一步加深了发达经济体增长缓慢带来的影响,意味着这些市场在中国出口中所占的比重越来越小。中国对发达经济体(北美、欧洲、日本、澳大利亚和新西兰)出口占出口总额百分比从2000年的65%左右下降至2011年底的49%,到2014年底进一步降至44%。下图呈现了这个趋势。(见图)

中国正在从发达经济体的商品供应国转变为发展中经济体的贸易火车头——中国贸易增长速度远高于发达经济体。这解释了中国为什么如此重视金砖国家经济体,并提出了金砖国家开发银行、亚洲基础设施投资银行、“一带一路”等一系列倡议。日元和欧元急剧贬值将使这一趋势愈加明显,并使欧洲和日本在中国贸易前景中逐渐边缘化。2015年中国进出口贸易增长目标为6%,而欧洲和日本之外的趋势才是中国实现该目标的关键所在。

资本外流 对外直接投资势头迅猛

谈及汇率变动给资本流动造成的影响,我们必须区分短期趋势和中国对外投资的长期根本性模式。

毋庸置疑,资本流动的短期性改变目前确实给中国制造了严重的问题。在短期投机者和那些利益与非人民币货币绑定的人们看来,人民币兑换美元汇率虽仅下降了4%,却仍是一项重大调整。所以,从2014年下半年开始,短期资本流出中国。资金和流动性的流失给中国经济带来了下行压力。中国央行最近宣布降低利率和银行准备金率,其原因之一正是为了对抗这种下行压力。资本外流造成的负面影响充分显示,中国开放资本账户将带来危险的后果。

对中国的长期性对外投资而言,以欧元资产的人民币价格降低了,所以人民币相对欧元走强是有利的。另一方面,相对于短期资本流动和贸易,长期的结构性因素才是提高外直接投资的关键。

相比美国和欧盟,日本经济的规模较小,而且中日两国之间存在着政治张力,所以日本并非中国对外投资的主要目的地,日元贬值也不太可能给中国对日投资带来强烈的刺激作用。但欧元则另当别论——欧盟是中国对外投资总体扩张的重要目的地。

就在2010年,中国在欧盟的直接投资总额还不足50亿美元。德意志银行的数据显示,到2012年年底,中国的投资额已翻了两番,跃升至210亿美元。根据荣鼎咨询的调查,2014年全年中国向欧洲投资总额达180亿美元。

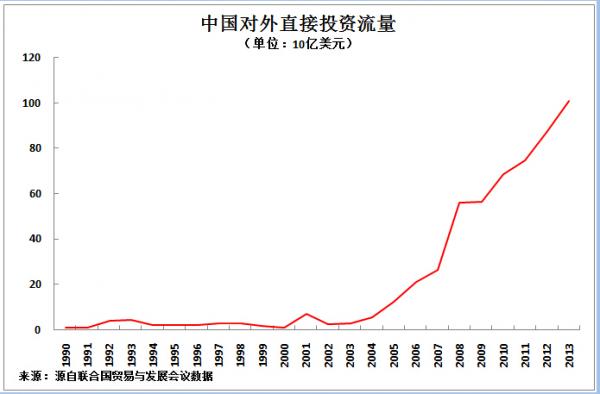

目前的大背景是,中国对外直接投资总体呈现快速增长趋势。从2000年至2013年,世界各国对外直接投资的平均年增长率仅为1%。发展中经济体对外直接投资的平均年增长率为9%,发达经济体则出现了2%的负增长。然而,中国对外直接投资的平均年增长率达44%。中国对外投资的迅猛势头见图。

但中国对外直接投资的扩张才刚刚开始。2013年,中国对外直接投资额为1010亿美元,排在日本的1360亿美元和美国的3380美元之后。考虑到中国拥有强大的金融实力以及世界最大的国内储蓄,中国对外投资将加速扩张。欧元区债务危机使欧洲资产相对较便宜,在此期间,中国加速了对欧洲的投资。如今,欧元贬值使欧洲资产的人民币价格更加低廉。

综上所述,欧元步日元后尘急剧贬值将使中国出口贸易加速多元化,进一步向发达经济体以外转移,与此同时,中国还将经受资本外流的短期考验,然而中国对外直接投资迅猛发展的势头将不会因此而停滞。(欢迎关注人大重阳新浪微博:@人大重阳,微信公众号:rdcy2013)